|

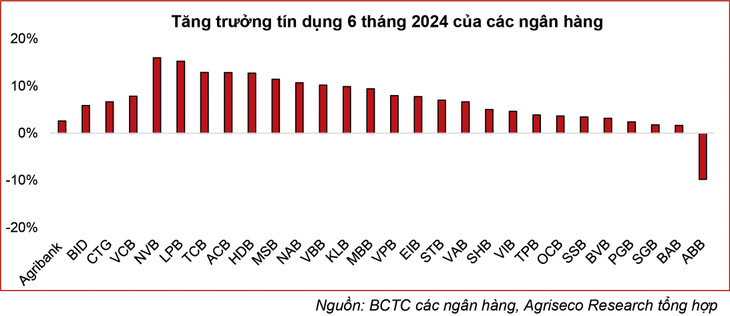

| Mức tăng trưởng tín dụng nửa đầu năm 2024 chênh lệch khá lớn giữa các ngân hàng. Ảnh: Song Lê |

Làm việc với lãnh đạo Ngân hàng Nhà nước và lãnh đạo một số bộ, ngành về điều hành chính sách tiền tệ mới đây, Thủ tướng Chính phủ Phạm Minh Chính yêu cầu thu hồi chỉ tiêu tăng trưởng tín dụng từ tổ chức tín dụng (TCTD) không sử dụng hết và bổ sung cho các TCTD có khả năng tăng trưởng. Bên cạnh đó, nhiều ý kiến đề xuất, về lâu dài cần bỏ phân bổ hạn mức tín dụng để các nhà băng linh hoạt và chủ động nắm bắt các cơ hội kinh doanh.

Ngân hàng Nhà nước (NHNN) cho biết, trong 6 tháng đầu năm, tăng trưởng tín dụng toàn nền kinh tế đạt mức 6%, tương đương 41% kế hoạch định hướng (15%) của cả năm. Tuy nhiên, mức tăng trưởng không đồng đều giữa các ngân hàng. Các TCTD có tăng trưởng tín dụng cao là các ngân hàng bán buôn như Ngân hàng TMCP Lộc Phát Việt Nam (LPBank), Ngân hàng TMCP Kỹ thương Việt Nam (Techcombank). Bên cạnh đó, thị trường bất động sản ấm lên giúp thúc đẩy nhu cầu tín dụng, các ngân hàng có tỷ lệ cho vay bất động sản cao như Techcombank, LPBank, Ngân hàng TMCP Hàng hải Việt Nam (MSB), Ngân hàng TMCP Phát triển TP.HCM (HDB) có tăng trưởng tín dụng tốt hơn so với trung bình ngành. Trong khi đó, nhiều ngân hàng có mức tăng trưởng thấp hơn nhiều lần so với toàn ngành như nhóm các ngân hàng có vốn nhà nước (SOB), Ngân hàng TMCP An Bình (ABBank) ghi nhận mức tăng trưởng tín dụng - 7% dù chỉ tiêu cả năm là tăng trưởng 13,5%.

|

Theo TS. Nguyễn Trí Hiếu, chuyên gia tài chính - ngân hàng, diễn biến về tăng trưởng tín dụng trong nửa đầu năm nay phản ánh năng lực kinh doanh và nguồn lực vốn của các ngân hàng. Để tối ưu mức tăng trưởng tín dụng trong năm nay, có thể chuyển hạn mức tín dụng từ những ngân hàng tăng trưởng tín dụng quá thấp sang các ngân hàng có năng lực phát triển kinh doanh và khả năng quản trị tốt. Về lâu dài nên bỏ việc cấp hạn mức tín dụng cho từng ngân hàng.

TS. Nguyễn Trí Hiếu lý giải, những ngân hàng đang trong quá trình tái cơ cấu hoặc có thay đổi kế hoạch kinh doanh theo điều kiện mới có thể ưu tiên việc xử lý nợ xấu hơn là tăng tốc giải ngân nên tăng trưởng tín dụng ở mức thấp. Một số ngân hàng do vướng nợ xấu hoặc chưa tìm được cơ hội kinh doanh và đối tượng khách hàng tốt nên tạm giãn kế hoạch giải ngân. Nếu vì chỉ tiêu đã được giao từ đầu năm mà các ngân hàng cố giải ngân thì có thể dẫn đến những rủi ro với chất lượng tài sản, đáng ngại nhất là nợ xấu tăng nhanh. Ngược lại, những ngân hàng có lợi thế về một lĩnh vực nhất định và gặp cơ hội tăng trưởng tốt thì việc tăng tốc tín dụng là cần thiết. Chẳng hạn, trong bối cảnh nhu cầu thế giới phục hồi, doanh nghiệp xuất nhập khẩu tăng tốc sản xuất hàng hóa, các ngân hàng có lợi thế trong cho vay lĩnh vực xuất nhập khẩu sẽ hưởng lợi nên có thể “bung” mạnh tín dụng để đón cơ hội thời cuộc.

Do đó, vị chuyên gia này đề xuất, đã đến lúc bỏ quy định về room tín dụng để từng ngân hàng có thể cho vay theo khả năng tiếp cận thị trường và nguồn vốn huy động được. Dù bỏ chỉ tiêu tín dụng với từng ngân hàng, song NHNN vẫn có thể kiểm soát tổng mức tăng trưởng tín dụng của toàn hệ thống bằng việc yêu cầu các TCTD báo cáo định kỳ về mức giải ngân, đồng thời kiểm soát chặt các chỉ tiêu về an toàn vốn và thanh khoản, chẳng hạn giám sát chặt việc sử dụng vốn ngắn hạn cho vay trung và dài hạn, khống chế tỷ lệ dư nợ so với tổng huy động (LDR)…

|

| Nửa đầu năm 2024, tăng trưởng tín dụng toàn nền kinh tế đạt 6%. Ảnh: Minh Dũng |

Từ góc độ khác, Ủy ban Giám sát tài chính quốc gia cho rằng, trong giai đoạn hiện nay có thể xem xét bỏ hạn mức tín dụng đối với các TCTD đạt tiêu chuẩn áp dụng đánh giá rủi ro Basel II phương pháp nâng cao theo Thông tư số 41/2016/TT-NHNN và bổ sung thêm tiêu chí phù hợp điều kiện hoạt động của khu vực ngân hàng hiện nay (ví dụ: tỷ lệ nợ xấu < 1% và/hoặc trích lập dự phòng rủi ro ≥ 100%). Ngược lại, giữ quy định áp dụng phân bổ hạn mức tín dụng với các TCTD chưa đạt tiêu chuẩn.

Theo ông Đinh Tuấn Minh, Giám đốc nghiên cứu Trung tâm Nghiên cứu giải pháp thị trường cho các vấn đề kinh tế và xã hội (MASSEI), room tín dụng với từng ngân hàng là chính sách kiểm soát lượng cung vốn tín dụng trong nền kinh tế và đã được NHNN áp dụng từ năm 2011. Đó là chính sách đúng và hiệu quả trong ngắn hạn khi tăng trưởng tín dụng quá nóng và năng lực quản trị rủi ro của nhiều ngân hàng còn yếu kém. Tuy nhiên, sau 11 năm áp dụng quy định này, hệ thống các TCTD không ngừng được cải thiện và phát triển. Nhiều ngân hàng đã đạt tiêu chuẩn Basel II, đáp ứng tốt các yêu cầu về quản trị rủi ro của NHNN, họ cần được cạnh tranh công bằng và lành mạnh theo năng lực quản trị và nguồn lực vốn, ngân hàng nào có năng lực quản trị rủi ro tốt, có khả năng tiếp cận chính sách kinh doanh và phục vụ khách hàng tốt thì có điều kiện tăng trưởng tín dụng tốt hơn. Do đó, cần xem xét tháo bỏ việc áp dụng room tín dụng.

“Để kiểm soát nguồn cung tín dụng trong nền kinh tế, NHNN có thể áp dụng cách thức được ngân hàng trung ương của các nước phát triển áp dụng, đó là điều tiết trên thị trường mở hoặc tỷ lệ dự trữ bắt buộc, đồng thời, kiểm soát tính tuân thủ của các ngân hàng thương mại trong việc quản trị rủi ro, đảm bảo các tiêu chuẩn về an toàn nguồn vốn”, ông Minh nhấn mạnh.