Tại Hội thảo “Vấn đề xử lý nợ xấu trong Luật Các tổ chức tín dụng (sửa đổi)” do Tạp chí Nhà đầu tư tổ chức ngày 17/5, TS. Nguyễn Quốc Hùng, Tổng Thư ký Hiệp hội Ngân hàng Việt Nam (VNBA) cho biết, từ khi Nghị quyết số 42 ngày 15/8/2017 về thí điểm xử lý nợ xấu của các tổ chức tín dụng (TCTD) có hiệu lực đến nay, nợ xấu đã tăng từ mức dưới 2% lên 2,91% và dự kiến còn tăng trong thời gian tới.

Theo ông Hùng, bên cạnh nguyên nhân kinh tế khó khăn khiến các doanh nghiệp chật vật trả nợ vay, các TCTD cũng gặp nhiều trở ngại trong xử lý nợ xấu, đặc biệt là bế tắc với việc thu giữ tài sản bảo đảm.

“Rất nhiều trường hợp, người vay có nợ quá hạn cố tình không bàn giao tài sản bảo đảm theo thỏa thuận tại hợp đồng thế chấp tài sản và hợp đồng tín dụng. Khi đó, TCTD muốn thu giữ tài sản bảo đảm cũng không được, phải thông qua tòa án để xử lý, quá trình này kéo dài và phần lớn các trường hợp là không thành công do bên vay nợ cố tình tạo tranh chấp về tài sản. Đây là vấn đề rất bức xúc của các TCTD”, ông Hùng nhấn mạnh.

Bên cạnh đó, ông Hùng cũng nêu một khó khăn đáng chú ý trong xử lý tài sản bảo đảm của khoản nợ là công tác phối hợp với chính quyền các cấp và cơ quan liên quan còn nhiều bất cập trong việc tiếp cận thông tin về tình trạng tài sản bảo đảm; đăng ký thay đổi Giấy chứng nhận quyền sử dụng đất, quyền sở hữu nhà ở, thi hành án, việc giới hạn phạm vi lựa chọn tổ chức thẩm định giá...

|

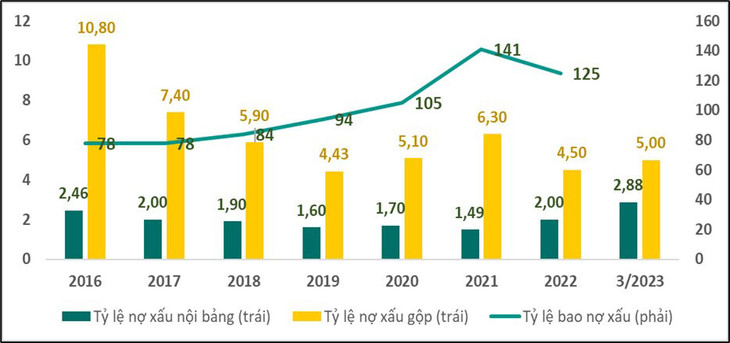

| Tỷ lệ nợ xấu và bao phủ nợ xấu của hệ thống các TCTD (%) Nguồn: Ngân hàng Nhà nước và Nhóm nghiên cứu Viện Đào tạo & Nghiên cứu BIDV |

Từ góc nhìn đó, Tổng Thư ký VNBA đề xuất, Luật Các TCTD (sửa đổi) cần tăng tính tự chủ cho các TCTD, phù hợp hơn với chuẩn mực, thông lệ quốc tế và thực tiễn hoạt động hiện nay của các TCTD; đồng thời, Tòa án nhân dân tối cao có văn bản hướng dẫn các tòa án cấp dưới trong việc xử lý các vướng mắc tranh chấp liên quan đến việc chủ tài sản bảo đảm tạo ra các tranh chấp giả, nhằm kéo dài việc xử lý tài sản bảo đảm của TCTD.

Cùng quan điểm, TS. Cấn Văn Lực, Chuyên gia kinh tế trưởng tại Ngân hàng BIDV cho biết, quá trình xử lý nợ xấu gặp rất nhiều trở ngại từ việc xử lý tài sản bảo đảm. Trong khi đó, thủ tục thu giữ tài sản bảo đảm quy định trong dự thảo Luật Các TCTD (sửa đổi) chưa có những cơ chế pháp lý khác nhau đối với các loại tài sản bảo đảm khác nhau.

Ví dụ, việc thu giữ tài sản bảo đảm là bất động sản trên thực tế có những khác biệt với các tài sản bảo đảm khác như vốn góp, cổ phần, chứng khoán tại các công ty đại chúng. Do đó, ông Lực đề xuất, Ngân hàng Nhà nước cần phối hợp với các cơ quan liên quan như Bộ Tư pháp, Bộ Tài chính… rà soát, điều chỉnh, bổ sung quy định hành vi thu giữ phù hợp với từng dạng thức tài sản bảo đảm cụ thể, nhằm cân đối các lợi ích hợp pháp, chính đáng của các bên.

Cũng theo ông Lực, dự thảo Luật Các TCTD (sửa đổi) mới chỉ quy định một cách chung chung “chính quyền địa phương các cấp và cơ quan công an nơi tiến hành thu giữ tài sản bảo đảm, trong phạm vi chức năng, nhiệm vụ, quyền hạn của mình thực hiện việc bảo đảm an ninh, trật tự, an toàn xã hội trong quá trình thu giữ tài sản bảo đảm theo đề nghị của TCTD, chi nhánh ngân hàng nước ngoài, tổ chức mua bán, xử lý nợ xấu”.

Tại Kỳ họp thứ 5, Quốc hội khoá XV (ngày 22/5 - 23/6/2023), Quốc hội sẽ cho ý kiến về Dự án Luật Các TCTD (sửa đổi). Liên quan việc xử lý nợ xấu, so với Luật Các TCTD 2017, Dự thảo Luật Các TCTD (sửa đổi) đã bổ sung thêm 1 chương quy định về xử lý nợ xấu và tài sản bảo đảm.

Trên thực tế, do cũng không có quy định rõ ràng trách nhiệm chính quyền địa phương các cấp và cơ quan công an nên chính quyền địa phương và cơ quan công an vào cuộc không quyết liệt, chưa kịp thời, chưa đồng bộ và nhất quán. Do đó, dự thảo Luật nên bổ sung quy định rõ trách nhiệm của chính quyền địa phương các cấp và cơ quan công an trong việc hỗ trợ, tạo điều kiện cho TCTD trong việc thu giữ tài sản bảo đảm.

Từ góc độ khác, TS. Lê Xuân Nghĩa, chuyên gia ngân hàng cho rằng, để quá trình xử lý tài sản bảo đảm được thỏa đáng, bên cho vay cần có sự đồng thuận và thông báo trước với chủ tài sản. Ông Nghĩa dẫn chứng một số trường hợp xử lý tài sản bảo đảm không thỏa đáng. Theo đó, một sự vụ thực tế là khoản vay 150 tỷ đồng với giá trị tài sản thế chấp là bất động sản có trị giá 400 tỷ đồng, khi nợ quá hạn, nhóm cán bộ thu hồi nợ của ngân hàng đến thu giữ tài sản thế chấp của bên vay là trường dạy nghề với 3.000 học viên đang học, đuổi bảo vệ ra khỏi trường, làm việc rất hung hăng khiến các học viên hoảng loạn. Hoặc một trường hợp khác, tài sản thế chấp của người vay trị giá hơn 400 tỷ đồng nhưng bằng các kiểu “quân xanh, quân đỏ” đã được đấu giá ở mức chỉ 190 tỷ đồng.

“Đó là những cách thu hồi nợ kém văn hóa. Không ít trường hợp thu giữ tài sản bảo đảm rồi “ngâm” chờ giá bất động sản lên thì mới bán hoặc tìm cách cướp tài sản của bên vay nợ như cách bán đấu giá với giá rẻ. Do đó, cần có các thỏa thuận giữa bên cho vay và bên vay về việc xử lý tài sản bảo đảm để đảm bảo quyền lợi của cả hai bên”, ông Nghĩa nêu quan điểm.