|

Kênh tín dụng ngân hàng được chờ đợi sẽ trở thành lựa chọn cạnh tranh hơn đối với các doanh nghiệp có nhu cầu huy động vốn.

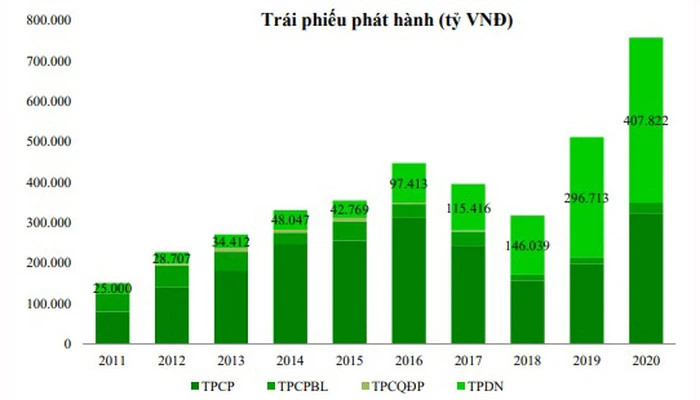

Theo thống kê của Bộ Tài Chính, năm 2020 có tổng cộng 437.668 tỷ đồng trái phiếu doanh nghiệp được phát hành theo hình thức riêng lẻ, tăng 38,6% so với năm 2019. Vậy đà tăng này còn được giữ trong năm 2021?

Tại báo cáo triển vọng thị trường trái phiếu doanh nghiệp năm 2021 vừa công bố, Công ty Chứng khoán Vietcombank (VCBS) cho rằng, có rất nhiều các yếu tố để thị trường tiếp tục hình thành một mặt bằng lãi suất thấp.

Cụ thể, có 3 yếu tố được VCBS nêu ra. Thứ nhất, các ngân hàng trung ương được dự báo sẽ duy trì chính sách tiền tệ nới lỏng trong khoảng thời gian dài.

Thứ hai, định hướng xuyên suốt của Ngân hàng Nhà nước là giảm lãi suất huy động, tạo tiền đề giảm lãi suất cho vay hỗ trợ tăng trưởng nền kinh tế.

Thứ ba, xu hướng tăng của lãi suất huy động những năm trước chủ yếu đến từ việc huy động nhằm đáp ứng các chỉ số an toàn, và cạnh tranh thu hút khách, cũng như có nguồn lực cho vay tín dụng. Sang năm 2021, dưới động thái điều hành của Ngân hàng Nhà nước, cùng mục tiêu tín dụng tập trung vào chất lượng, xu hướng tăng lãi suất huy động khó có thể trở lại.

Kéo theo đó, VCBS kỳ vọng tiếp tục có một phần tiền gửi dịch chuyển sang các kênh đầu tư như trái phiếu doanh nghiệp nhằm tìm kiếm mức lợi nhuận tốt hơn.

“Đây tiếp tục được xem là động lực tăng trưởng nhu cầu trái phiếu doanh nghiệp đối với nhà đầu tư cá nhân. Trong khi đó, nhu cầu mua trái phiếu doanh nghiệp của nhà đầu tư tổ chức vẫn luôn hiển hiện và càng mãnh liệt hơn trong bối cảnh lãi suất thấp”, báo cáo của VCBS nêu rõ.

Tuy nhiên, VCBS cũng lưu ý các ngân hàng trong giai đoạn cuối năm 2020 đã có nhiều chính sách hỗ trợ doanh nghiệp giảm lãi suất cho vay và định hướng này sẽ tiếp tục được thực hiện trong năm 2021. Điều này đồng nghĩa, kênh tín dụng ngân hàng trở thành lựa chọn cạnh tranh hơn đối với các doanh nghiệp có nhu cầu huy động vốn.

Bên cạnh đó, việc hàng loạt quy định pháp lý mới liên quan đến thị trường trái phiếu doanh nghiệp được ban hành cũng có thể tạo ra độ trễ 3-6 tháng. Dẫn đến quá trình chào bán trái phiếu dự kiến sẽ chậm hơn đáng kể so với cùng kỳ.

Thêm một yếu tố VCBS lưu ý đó là điều khoản thi hành đối với Nghị định 155. Cụ thể, kể từ ngày 01/01/2023, với các khoản trái phiếu theo quy định tại khoản 2 điểu 19 phải được xếp hạng tín nhiệm bởi tổ chức xếp hạng tín nhiệm được Bộ Tài chính cấp Giấy chứng nhận đủ điều kiện kinh doanh.

Trong khi, tính đến hết năm 2020 mới chỉ có 2 đơn vị chính thức tại Việt Nam nhận được giấy phép xếp hạng tín nhiệm là Công ty Cổ phần Sài Gòn Phát Thịnh Rating và FiinGroup.

Như vậy, xét một cách tổng thể những yếu tố thuận lợi cũng như rào cản, VCBS cho rằng hình thức phát hành trái phiếu riêng lẻ sẽ vẫn được các tổ chức phát hành ưu tiên lựa chọn. Nhưng với việc cần thời gian để thích nghi với các điều kiện pháp lý, khối lượng phát hành sẽ có xu hướng suy giảm so với cùng kỳ ít nhất cho đến hết nửa đầu năm 2021.

"Trong ngắn hạn, năm 2021, thị trường sẽ không còn tăng trưởng quá nóng như năm 2020 và dần đi vào hướng đến tốc độ tăng ổn định hơn", VCBS nhấn mạnh.