|

| Ảnh minh hoạ - Ảnh: Bloomberg. |

“Gã khổng lồ” bất động sản China Evergrande Group cuối cùng đã chính thức bị gọi là vỡ nợ, một dấu mốc lớn trong bi kịch tài chính đã kéo dài nhiều tháng qua trong ngành địa ốc Trung Quốc. Kết cục của Evergrande có thể là một cuộc tái cơ cấu nợ vào hàng lớn nhất từ trước đến nay ở nền kinh tế lớn thứ nhì thế giới, theo hãng tin Bloomberg.

Câu hỏi lớn nhất đặt ra lúc này là Evergrande sẽ được tái cơ cấu như thế nào và những chủ nợ nào có khả năng lấy lại được toàn bộ số tiền?

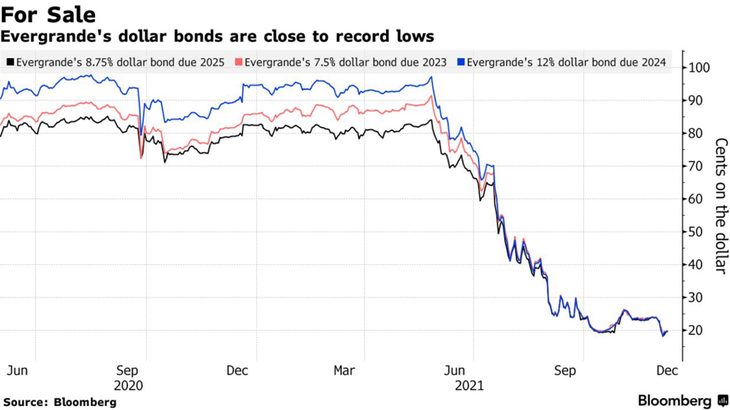

Tổ chức đánh giá tín nhiệm Fitch Ratings ngày 9/12 cắt giảm định hạng tín nhiệm của Evergrande xuống mức “restricted default” (vỡ nợ giới hạn) do công ty này không thanh toán được hai khoản tiền lãi trái phiếu dù đã hết thời gian ân hạn vào hôm thứ Hai. Đây là lần đầu tiên Evergrande bị dán nhãn vỡ nợ, và diễn biến này có thể châm ngòi cho tình trạng vỡ nợ chéo trong mạng lưới nợ quốc tế phức tạp gồm 19,2 tỷ USD trái phiếu phát hành bằng đồng Đôla Mỹ của Evergrande – công ty bất động sản nặng nợ nhất thế giới.

Việc Evergrande bị gọi là vỡ nợ diễn ra chỉ vài phút sau khi Fitch có động thái dán nhãn tương tự đối với một “ông lớn” khác của ngành địa ốc Trung Quốc là Kaisa Group Holdings Ltd.. Kaisa bị gọi là vỡ nợ vì không thanh toán được 400 triệu USD trái phiếu đã đáo hạn từ trước và hết thời gian ân hạn vào hôm thứ Ba. Tổng cộng, Evergrande và Kaisa chiếm khoảng 15% dư nợ trái phiếu USD của các công ty bất động sản Trung Quốc.

NHỮNG BIỆN PHÁP GIẢM SỐC CỦA CHÍNH PHỦ TRUNG QUỐC, KẾ HOẠCH TÁI CƠ CẤU CÒN MƠ HỒ

Từng được nhiều nhà đầu tư xem là “quá lớn để đổ vỡ”, Evergrande giờ đây là trở thành “nạn nhân” lớn nhất trong chiến dịch của Chính phủ Trung Quốc nhằm kiềm chế hoạt động vay nợ tràn lan của doanh nghiệp và thị trường địa ốc tăng trưởng nóng ở nước này. Trước tuần này, doanh nghiệp Trung Quốc đã vỡ nợ tổng cộng 10,2 tỷ USD trái phiếu nước ngoài từ đầu năm, trong đó các công ty bất động sản chiếm 36%, theo dữ liệu của Bloomberg.

|

| Diễn biến giá một số trái phiếu USD của Evergrande. Đơn vị: cent/1 USD mệnh giá. |

Các chủ nợ trái phiếu của Evergrande có khả năng chịu thiệt hại lớn trong một cuộc tái cơ cấu nợ có thể mất nhiều tháng hoặc nhiều năm để giải quyết. Tuy nhiên, hầu như không có dấu hiệu cho thấy ảnh hưởng tài chính lan rộng ở thời điểm này. Đó một phần là bởi giới đầu tư đã lường trước khả năng vỡ nợ của Evergrande từ nhiều tháng qua. Ngoài ra, quan trọng hơn, Chính phủ Trung Quốc đã triển khai nhiều biện pháp giảm sốc.

Trong những tuần gần đây, nhà chức trách ở Bắc Kinh đã cắt giảm tỷ lệ dự trữ bắt buộc trong hệ thống ngân hàng thương mại, phát tín hiệu nới bớt hạn chế đối với thị trường bất động sản, và triển khai các biện pháp nhằm đảm bảo các công ty địa ốc có định hạng tín nhiệm cao hơn tiếp tục được tiếp cận với nguồn vốn. Chính phủ Trung Quốc cũng giữ vai trò chủ chốt trong kế hoạch tái cơ cấu của Evergrande, chỉ đạo các quan chức tỉnh Quảng Đông, nơi Evergrande đặt trụ sở, giám sát quy trình này.

Sự can thiệp của Bắc Kinh có thể ngăn nguy cơ xảy ra của một kịch bản thảm hoạ trong trường đó Evergrande sụp đổ một cách không kiểm soát. Tuy nhiên, nhà chức trách đã cho thấy rõ rằng họ không có ý định giải cứu Evergrande – công ty mà tỷ phú Hứa Gia Ấn lập nên cách đây 25 năm. Trong một đoạn video được ghi từ trước và phát lại tại một hội thảo ở Hồng Kông vào ngày 9/12, Thống đốc Ngân hàng Trung ương Trung Quốc (PBOC) Dịch Cương miêu tả những gì đang diễn ra ở Evergrande là một sự kiện thị trường nên đường xử lý theo quy luật thị trường.

Có trụ sở ở Thẩm Quyến, Evergrande có tổng nghĩa vụ nợ ít nhất hơn 300 tỷ USD. Hôm 3/12, công ty này lần đầu tiên hé lộ về kế hoạch tái cơ cấu nợ, nói vắn tắt trong một niêm yết thông tin trên sàn chứng khoán ở Hồng Kông rằng công ty đang “tích cực làm việc” với các chủ nợ về một kế hoạch như vậy. Tuy nhiên, cho đến hiện tại, Evergarande vẫn đang rất “im ắng” về các chi tiết của kế hoạch này.

Ngay cả Fitch cũng gặp nhiều khó khăn trong việc thu thập thông tin từ Evergrande. Tổ chức đánh giá tín nhiệm hàng đầu thế giới này ngày 9/12 nói rằng Evergrande không phản hồi khi Fitch đề nghị xác nhận về việc thanh toán tiền lãi trái phiếu trong tuần này. “Bởi vậy, chúng tôi cho rằng các khoản nợ đó chưa được thanh toán”, Fitch cho biết trong một tuyên bố.

“Việc Evergrande bị hạ điểm tín nhiệm có thể không có ảnh hưởng tức thì đến quy trình thủ tục của Trung Quốc, nhưng có thể làm gia tăng sức ép lên công ty và cả cơ quan chức năng trong việc phải nhanh chóng công bố chi tiết của kế hoạch tái cơ cấu”, Giám đốc đầu tư Brock Silvers của Kaiyuan Capital ở Hồng Kông nhận định.

NHỮNG CHỦ NỢ NÀO CỦA EVERGRANDE SẼ ĐƯỢC ƯU TIÊN

Các chủ nợ trái phiếu của Evergrande, bao gồm Marathon Asset Management đã dự báo rằng họ sẽ ở gần cuối trong danh sách ưu tiên trả nợ trong một cuộc tái cơ cấu nợ. Chính phủ Trung Quốc thường ưu tiên ổn định xã hội, và trong trường hợp này, điều đó có nghĩa là ưu tiên người mua nhà và nhân viên của Evergrande, cũng như các nhà đầu tư cá nhân khác mua các sản phẩm tài chính của công ty này.

Trong đoạn video ngày 9/12, Thống đốc PBOC Dịch Cương nói rằng “quyền và lợi ích của chủ nợ và cổ đông sẽ được tôn trọng đầy đủ theo thứ bậc quy định trong pháp luật”.

Một số chủ nợ trái phiếu của Evergrande nhận thấy việc kiện công ty này ra toà án ở Trung Quốc sẽ chẳng mang lại lợi ích gì, xét tới việc Chính phủ nước này can thiệp sâu vào cuộc tái cơ cấu. Một thách thức nữa nằm ở việc đấy là một cuộc tái cơ cấu nợ xuyên biên giới, trong đó nhiều khoản nợ được phát hành bởi các công ty con của Evergrande có đăng ký kinh doanh ở nhiều quốc gia và vùng lãnh thổ khác nhau. Điều đó dẫn đến việc các chủ nợ trái phiếu khó tổ chức thành một lực lượng thống nhất.

Dù vậy, một số chủ nợ nước ngoài của Evergrande đã tham vấn chuyên gia tài chính và luật pháp. Ngoài ra, trong số các chủ nợ trái phiếu quốc tế của Evergrande có những công ty đầu tư vào hàng lớn nhất thế giới, đối tượng mà Trung Quốc có thể không muốn “xa lánh”, như Ashmore Group, BlackRock Inc., FIL Ltd., UBS Group AG và Allianz SE.

|

| Nhà sáng lập Evergrande Hứa Gia Ấn - Ảnh: Bloomberg. |

Chuyên gia David Qu của Bloomberg Economics nói rằng nhà chức trách Trung Quốc có thể áp dụng nguyên tắc đã sử dụng khi tiếp quản ngân hàng Baoshang Bank Co. vào năm 2019: ưu tiên ổn định xã hội, ưu tiên một số nhà đầu tư tổ chức nếu cần. Trong trường hợp của Evergrande, người mua nhà của công ty này có thể tương đương với người gửi tiền tiết kiệm ở Baoshang và sẽ lấy lại được toàn bộ số tiền.

Ông He Jun, một nhà nghiên cứu thuộc tổ chức nghiên cứu chiến lược độc lập Anbound Consulting, thì cho rằng Trung Quốc có thể sử dụng với Evergrande một lộ trình tương tự như khi tái cơ cấu HNA Group Co. Chính quyền tỉnh Hải Nam, nơi HNA đặt trụ sở, đã lập một nhóm công tác vào tháng 2/2020 để tiếp quản quyền kiểm soát công ty này. Khoảng một năm sau, HNA bước vào một cuộc tái cơ cấu do toà án chỉ đạo.

Hainan Development Holdings Co., một công ty của chính quyền địa phương, sau đó trở thành một nhà đầu tư chiến lược vào mảng kinh doanh sân bay của HNA, còn công ty tư nhân có tên Liaoning Fangda Group Industrial Co. giành quyền kiểm soát mảng vận hành hãng bay của HNA. Nhà sáng lập HNA bị bắt hồi tháng 9 cùng với CEO Tan Xiangdong vì những tội danh chưa được công bố cụ thể.