|

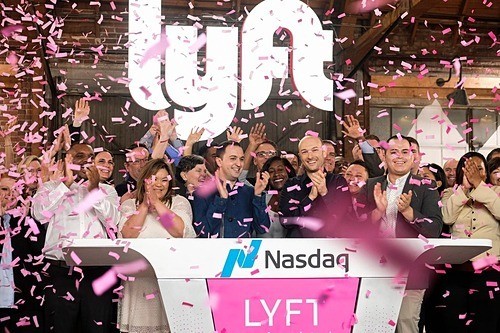

| Buổi IPO của Lyft vào tháng 3/2019.Ảnh: AP |

"Họ đã chùn bước", Wall Street Journal bình luận về các nhà đầu tư trên thị trường chứng khoán Mỹ, sau khí thế hồ hởi ban đầu, lúc các "kỳ lân" công nghệ lên sàn.

2019 từng được kỳ vọng sẽ là một năm có giá trị IPO kỷ lục. Tuy nhiên, vô số thứ đã xảy ra. Các startup công nghệ định giá quá cao, lợi nhuận kém, quản trị có vấn đề, cho đến việc chính phủ Mỹ đóng cửa hồi tháng 1 đã đánh sập khả năng ấy.

Câu chuyện điển hình là Lyft và Uber, IPO lần lượt vào tháng 3 và tháng 5. Thay vì cổ phiếu tiếp tục "thăng hoa", cả hai lại nhận được sự cảnh giác từ các nhà đầu tư vì lo ngại về mức thua lỗ lớn.

Tuy nhiên, không chỉ có cổ phiếu hai công ty này mất giá, hàng loạt cái tên công nghệ khác cũng rơi vào hoàn cảnh tương tự như Pinterest, Slack Technologies và SmileDirectClub.

Trước khi trở thành công ty đại chúng, đây đều là những công ty công nghệ đình đám, có tốc độ phát triển nhanh nhất và định giá thuộc hàng cao nhất. Nhưng cuối cùng, họ đều không khiến các nhà đầu tư hứng thú. Thậm chí, WeWork và Endeavour còn chẳng thể IPO nổi như dự định ban đầu.

Hầu hết công ty lên sàn năm nay đều đang có giá trị vốn hóa thấp hơn mức định giá cuối cùng trước IPO. "Các nhà đầu tư sẵn sàng trả tiền cho sự chắc chắn hơn một chút về lợi nhuận và thực tế hơn một chút về tăng trưởng", Evan Damast, Chuyên gia tại Morgan Stanley bình luận.

Năm 2019, tính đến ngày 26/12, 211 công ty đã IPO tại Mỹ, huy động được 62,33 tỷ USD, kém xa kỳ vọng để có thể phá kỷ lục gần 108 tỷ USD vào năm 1999.

Cổ phiếu của các công ty IPO trong năm nay đang giao dịch trung bình hơn khoảng 23% so với giá IPO, theo Dealogic. So với mức tăng gần 30% của S&P 500 thì vẫn kém hơn. Riêng cổ phiếu các công ty công nghệ IPO tăng vỏn vẹn 8%, trong khi chỉ số công nghệ của Nasdaq tăng khoảng 35%.

Anthony Kontoleon, Trưởng bộ phận thị trường vốn cổ phần tại Credit Suisse, cho rằng, đối với các công ty hàng đầu đã IPO năm nay, giới đầu tư quan tâm hơn đến tình trạng thua lỗ và tiến trình kiếm lãi của họ. Trong khi đó, vào năm 2018 và đầu 2019, giới đầu tư ít quan tâm đến việc công ty đang có lợi nhuận kém ra sao.

Trong số 9 công ty đã huy động được hơn một tỷ USD trong đợt IPO năm 2019, cổ phiếu Uber và Lyft đang giao dịch thấp hơn 30% giá IPO. Tỷ lệ này đối với cổ phiếu của SmileDirectClub thậm chí là 60%.

Ngược lại, các công ty đã tạo được lợi nhuận hoặc ghi nhận mức lỗ nhỏ so với doanh thu thì có giá cổ phiếu tăng từ 30% đến 75%. Họ chính là Tradeweb Markets, Chewy và Avantor.

Sau những vấp ngã của Uber, Lyft và những đơn vị khác, các nhà đầu tư cẩn trọng dò xét hồ sơ tài chính và cách thức quản trị của WeWork hơn. Công ty này từng được định giá 47 tỷ USD vào đầu năm 2019 nhưng các nhà đầu tư tiềm năng cũng không thể bỏ tiền ra, ngay cả khi nó "hạ giá" còn 20 tỷ USD. Vì thế, startup này phải hoãn IPO vào tháng 9/2019 và tiến hành tái cấu trúc.

Trong khi đó, các nhà đầu tư lại háo hức đổ tiền vào một công ty buger làm từ thực vật có tên Beyond Meat. Khi nó IPO vào tháng 5/2019, giá cổ phiếu đã tăng gấp đôi trong ngày đầu tiên và lập đỉnh vào tháng 7/2019, với 225 USD mỗi cổ phiếu, gấp hơn 9 lần so với giá IPO là 25 USD. Và dù giá cổ phiếu Beyond Meat không còn "gây sốt" nhưng vẫn giao dịch quanh mức 76 USD.

Vẫn có một nhóm IPO công nghệ, đặc biệt là lĩnh vực công nghệ đám mây, thành công hơn so với bức tranh chung. Shares of Zoom Video Communications, một công ty hội nghị truyền hình, có cổ phiểu đang giao dịch cao hơn 80% so với giá IPO hồi tháng 4.

Các cổ phiếu Medallia, Ping Identity Holding và Datadog đều tăng hơn 30% so với giá IPO. Ra mắt trong quý IV, công ty phần mềm dựa trên đám mây Bill.com Holdings có giá cổ phiểu tăng hơn 70% kể từ IPO.

Các nhà bảo lãnh và chuyên gia cố vấn đang hy vọng những nhà đầu tư sẽ sáng suốt và cảnh giác với các công ty thua lỗ trong thời gian tới. Họ cũng hy vọng một số công ty sẽ dành năm 2020 để trang bị lại báo cáo tài chính với trọng tâm lớn hơn là lợi nhuận.

Tuy nhiên, nhiều người dự đoán năm 2020 sẽ vẫn tiếp tục là một năm IPO bận rộn tại Mỹ, nhưng với các startup công nghệ nhỏ và ít được biết đến hơn. Ngoài ra, dù có thất vọng trong năm 2019 thì theo ông Greg Chamberlain tại JPMorgan Chase & Co, các nhà đầu tư đại chúng vẫn còn rất quan tâm đến mảng công nghệ.

Năm sau, cái tên công nghệ lớn duy nhất sẽ IPO là Airbnb. Đó là dịp thử nghiệm lớn tiếp theo về việc thị trường tư nhân đã định giá các công ty ở Thung lũng Silicon như thế nào.

Airbnb vẫn đang lỗ, nhưng có hàng tỷ USD tiền mặt. Vì vậy, công ty này không cần huy động thêm vốn mới khi lên sàn. Vào tháng 3/2017, Airbnb được định giá 31 tỷ USD. Không rõ các nhà đầu tư sẽ định giá nó bao nhiêu vào năm 2020.