|

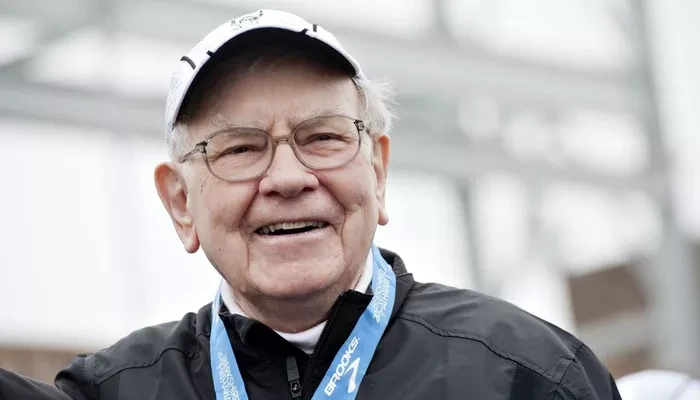

| Tỷ phú Warren Buffett - Ảnh: Getty Images. |

Gần như mỗi tuần, Thung lũng Silicon của Mỹ đều có một startup mới chào bán cổ phiếu lần đầu ra công chúng. Tuy nhiên, đầu tư cổ phiếu của các công ty mới niêm yết có phải chiến lược tốt nhất? Đối với nhà đầu tư huyền thoại Warren Buffett, CEO của Berkshire Hathaway, ông không có chiến lược phức tạp khi quyết định mua một cổ phiếu, mà đơn giản hoá bằng việc tuân theo hai nguyên tắc bất di bất dịch.

"Sau tất cả, những nguyên tắc cơ bản không thay đổi", Warren Buffett chia sẻ trong chương trình "Squawk Box" của CNBC trong một cuộc phỏng vấn hồi tháng 2 năm nay. "Bạn sẽ không phát hiện thêm bất kỳ điều gì mới về đầu tư trong 50 hay 100 năm tới".

Dưới đây là 2 nguyên tắc của "huyền thoại xứ Omaha" khi quyết định đầu tư vào một công ty.

1. Công ty có giá trị dài hạn

Warren Buffett tìm kiếm các doanh nghiệp có lợi thế cạnh tranh không chỉ ở hiện tại mà trong nhiều thập kỷ tiếp theo.

"Không ai mua một trang trại dựa vào tình hình thời tiết mà họ cho rằng sẽ xảy ra tại đó vào năm tới cả", Buffett chia sẻ với Squawk Box năm 2018. "Họ mua nó bởi cho rằng đó sẽ là khoản đầu tư tốt trong 10 hoặc 20 năm tới".

Ví dụ, Buffett và cộng sự lâu năm Charlie Munger đã mua See's Candies vào năm 1972 và chi hơn 1 tỷ USD mua cổ phiếu Coca-Cola vào năm 1988. Cả hai khoản đầu tư này đều mang lại lợi nhuận tốt và ông vẫn đang giữ tới tận bây giờ.

"Hãy tập hợp danh mục các công ty có lợi nhuận tốt trong nhiều năm tới, giá trị thị trường của danh mục đó cũng sẽ tăng lên". Buffett viết trong thư gửi cổ đông của Berkshire Hathaway vào năm 1996. "Nếu không sẵn sàng giữ một cổ phiếu trong 10 năm, thì đừng bao giờ nghĩ tới việc giữ nó trong 10 phút".

2. Hiểu rõ hoạt động kinh doanh của công ty

Buffett không bao giờ rót tiền vào thứ gì ông không hiểu. "Bạn phải học cách đánh giá các doanh nghiệp và biết được công ty nào có hoạt động kinh doanh nào thuộc hiểu biết, chuyên môn của mình và công ty nào không", Buffett cho biết.

Theo tỷ phú này, đây là điều vô cùng quan trọng để các nhà đầu tư có thể tự tin đánh giá doanh nghiệp mà họ mua cổ phiếu.

"Đầu tư thông minh không hề phức tạp, nhưng cũng khó có thể nói là dễ dàng", Buffett viết trong thư gửi cổ đông năm 1996. "Điều một nhà đầu tư cần là khả năng đánh giá chính xác các doanh nghiệp được chọn lọc". Hãy lưu ý từ 'chọn lọc': Bạn không phải là là chuyên gia về tất cả hay nhiều công ty. Bạn chỉ cần có khả năng đánh giá các công ty thuộc chuyên môn, hiểu biết của mình".

Theo tỷ phú 88 tuổi, cần nhớ rằng đầu tư thị trường cổ phiếu luôn tiềm ẩn rủi ro cho nhiều người và đầu tư vào các công ty đơn lẻ không phải là lựa chọn khôn ngoan nhất.

"Bạn nên tham khảo ý kiến của chuyên gia tư vấn tài chính đáng tin cậy trước khi đưa ra các quyết định đầu tư lớn", Buffett khuyên.