|

| Đơn vị tính: Nghìn tỷ đồng |

Với phương án tăng vốn của Vietcombank, Ủy ban Kinh tế cho rằng, cần làm rõ hơn cơ cấu sử dụng vốn, đánh giá tác động kỹ hơn đối với hiệu quả của việc đầu tư bổ sung vốn. Với phương án tăng vốn của Agribank, có ý kiến cho rằng, cùng với việc tăng vốn cần giám sát chặt chẽ việc sử dụng nguồn vốn, đồng thời, đẩy nhanh tiến độ cổ phần hóa ngân hàng này.

Chiều ngày 23/10, tại Kỳ họp thứ 8 Quốc hội khóa XV, thừa ủy quyền của Thủ tướng Chính phủ trình bày Tờ trình về chủ trương đầu tư bổ sung vốn nhà nước tại Vietcombank, Phó Thủ tướng, Bộ trưởng Bộ Tài chính Hồ Đức Phớc cho rằng, việc đầu tư bổ sung vốn nhà nước tại Vietcombank là phù hợp với Chiến lược phát triển ngành ngân hàng đến năm 2025, định hướng đến năm 2030, Đề án cơ cấu lại hệ thống các tổ chức tín dụng (TCTD) gắn với xử lý nợ xấu giai đoạn 2021 - 2025; việc đầu tư vốn vào Vietcombank mang lại hiệu quả kinh tế cao (tỷ suất lợi nhuận sau thuế trên vốn chủ sở hữu bình quân 5 năm gần đây của Vietcombank đạt khoảng 23%). Tỷ lệ an toàn vốn tối thiểu (CAR) hợp nhất của Vietcombank tại 31/12/2023 là 11,39% song vẫn thấp so với các NHTM cổ phần ở Việt Nam, các ngân hàng trong khu vực châu Á và Đông Nam Á.

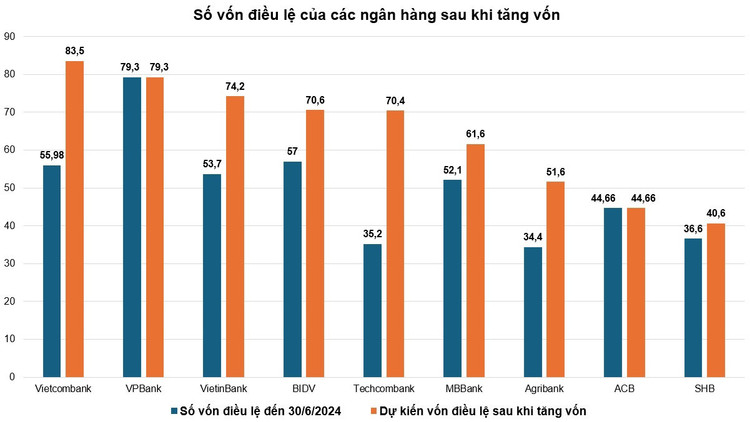

Chính phủ đề xuất đầu tư bổ sung vốn nhà nước vào Vietcombank từ cổ tức bằng cổ phiếu được chia của cổ đông nhà nước từ lợi nhuận còn lại lũy kế đến hết năm 2018 và lợi nhuận còn lại năm 2021 số tiền 20.695 tỷ đồng (vốn điều lệ tăng thêm là 27.666 tỷ đồng). Vốn điều lệ của Vietcombank sau khi được tăng vốn là 83.557 tỷ đồng.

Trình bày Báo cáo thẩm tra của Ủy ban Kinh tế của Quốc hội về chủ trương đầu tư bổ sung vốn nhà nước tại Vietcombank, Chủ nhiệm Ủy ban Kinh tế Vũ Hồng Thanh cho biết, Ủy ban Kinh tế cơ bản nhất trí với mức vốn và nguồn vốn đầu tư bổ sung vốn nhà nước tại Vietcombank theo đề xuất của Chính phủ. Ủy ban Kinh tế đề nghị làm rõ hơn cơ cấu sử dụng vốn được đầu tư bổ sung tại Vietcombank trên cơ sở bảo đảm phù hợp, thống nhất với mục đích đầu tư bổ sung vốn nhà nước, trong đó, trọng tâm là mở rộng hoạt động kinh doanh, cung ứng tín dụng đối với các ngành, lĩnh vực ưu tiên, các dự án quan trọng quốc gia có quy mô lớn, thực thi các chính sách của Chính phủ.

“Có ý kiến đề nghị đánh giá tác động kỹ lưỡng hơn đối với hiệu quả của việc đầu tư bổ sung vốn nhà nước tại Vietcombank, trong đó có tác động tới chính ngân hàng, tới sự phát triển của ngành ngân hàng và hiệu quả kinh tế của vốn đầu tư”, ông Vũ Hồng Thanh nhấn mạnh.

Cùng với Vietcombank, 3 NHTMNN còn lại gồm BIDV, Vietinbank và Agribank đều đang triển khai kế hoạch tăng vốn trong năm nay. Với BIDV, Đại hội đồng cổ đông (ĐHĐCĐ) tháng 4/2024 đã thông qua các phương án để tăng vốn điều lệ năm 2024 lên mức trên 70.624 tỷ đồng, tăng gần 24% so với mức cuối năm 2023. Vietinbank cũng đang ráo riết hoàn thành đợt tăng vốn trong quý IV/2024, dự kiến đưa vốn điều lệ lên khoảng 74.200 tỷ đồng, tương đương mức tăng 38% so với năm 2023

Ngân hàng Nhà nước Việt Nam (NHNN) vừa phê duyệt quyết định tăng vốn điều lệ của Agribank từ mức 40.963 tỷ đồng lên 51.639 tỷ đồng kể từ ngày 4/10/2024. Việc tăng vốn được thực hiện theo Nghị quyết Kỳ họp thứ 5 Quốc hội khóa XV chấp thuận chủ trương đầu tư bổ sung vốn điều lệ cho Agribank giai đoạn 2021 - 2030 tương ứng với số lợi nhuận còn lại thực nộp ngân sách nhà nước giai đoạn 2021 - 2023 của Ngân hàng, tối đa là 17.100 tỷ đồng.

Cụ thể, năm 2023, bố trí 6.753 tỷ đồng từ nguồn ngân sách trung ương đã được Quốc hội phê duyệt tại Nghị quyết số 70/2022/QH15; năm 2024, bố trí tối đa 10.347 tỷ đồng từ nguồn ngân sách nhà nước theo quy định của Luật Ngân sách nhà nước.

TS. Nguyễn Hữu Huân, Trưởng bộ môn thị trường tài chính của Đại học Kinh tế TP.HCM cho rằng, việc bổ sung vốn tại 4 NHTMNN sẽ giúp các ngân hàng nâng cao năng lực tài chính, bảo đảm các tỷ lệ an toàn và hướng tới chuẩn mực quốc tế theo Hiệp ước Basel III, nâng cao khả năng chống chịu rủi ro, phát huy vai trò chủ đạo trong thực hiện các chính sách của Nhà nước.

Thống kê của NHNN, tính đến cuối tháng 1/2024, hệ số CAR của các TCTD, chi nhánh ngân hàng nước ngoài áp dụng theo Thông tư 41/2016/TT-NHNN đạt 11,84%, trong đó nhóm NHTMNN đạt 9,72%, nhóm NHTM cổ phần đạt 11,89%... Riêng đối với Vietcombank, tăng vốn điều lệ sẽ giúp ngân hàng này có đủ nguồn lực tham gia hỗ trợ cơ cấu lại Ngân hàng Thương mại TNHH MTV Xây dựng Việt Nam vừa được chuyển giao.

Tuy nhiên, trong 4 NHTMNN, chỉ có Agribank chưa niêm yết và sức khỏe tài chính có nhiều điểm đáng chú ý. Theo đó, hệ số CAR của Agribank chỉ ở mức xấp xỉ ngưỡng an toàn, nợ xấu đến cuối quý II/2024 là hơn 29.276 tỷ đồng, tăng gần 2% so với thời điểm đầu năm. Đây cũng là ngân hàng chịu tác động nặng nề từ bão số 3 với dư nợ thiệt hại theo ước tính sơ bộ lên đến 11.000 tỷ đồng.

Do đó, theo ông Huân, việc tăng vốn với 4 ngân hàng nêu trên là cần thiết, song cần xem xét các giải pháp chú trọng kiểm soát việc sử dụng nguồn vốn và đánh giá hiệu quả sử dụng nguồn vốn. Riêng với Agribank, bên cạnh việc tăng vốn, cần thúc đẩy công tác quản trị rủi ro, đặc biệt là đẩy nhanh quá trình cổ phần hóa ngân hàng này.