|

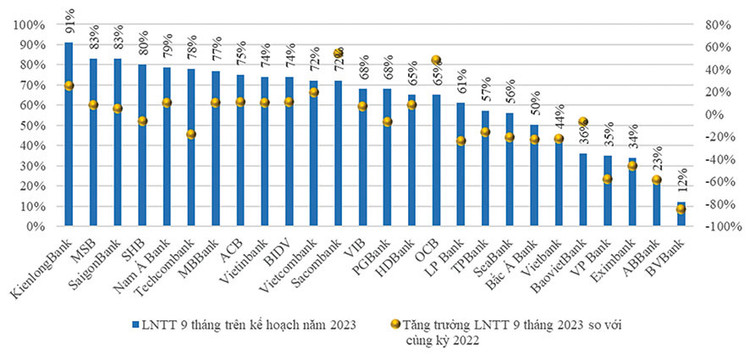

| Bức tranh lợi nhuận của các ngân hàng 9 tháng đầu năm 2023 (LNTT: Lợi nhuận trước thuế - Nguồn: VIS Rating) |

Nhiều ngân hàng báo lãi giảm

Theo báo cáo tài chính của 27 ngân hàng niêm yết và đăng ký giao dịch trên sàn chứng khoán, chỉ 12 ngân hàng ghi nhận lợi nhuận sau thuế tăng trưởng dương trong 9 tháng đầu năm 2023, giảm mạnh so với con số 24 ngân hàng ghi nhận kết quả này cùng kỳ năm 2022.

Dẫn đầu về tăng trưởng lợi nhuận là Ngân hàng TMCP Sài Gòn Thương Tín (Sacombank) với lợi nhuận trước thuế 9 tháng tăng 54,1% so với cùng kỳ năm 2022. Sacombank cũng là ngân hàng duy nhất ghi nhận mức tăng trưởng lợi nhuận trước thuế trên 50% sau 9 tháng, trong khi năm 2022 có tới 7 ngân hàng đạt mức tăng trưởng này.

Cả 3 ngân hàng có quy mô tài sản, nguồn vốn lớn nhất thị trường và cũng là 3 ngân hàng TMCP vốn nhà nước chi phối là Ngân hàng TMCP Ngoại thương (Vietcombank), Ngân hàng TMCP Công thương (VietinBank), Ngân hàng TMCP Đầu tư và Phát triển (BIDV) đều ghi nhận mức tăng trưởng lợi nhuận dương trong 9 tháng đầu năm, nhưng tốc độ đã giảm mạnh so với năm 2022. Trong đó, Vietcombank tăng trưởng lợi nhuận trước thuế 9 tháng đạt 18,5%, thấp hơn mức tăng 26% cùng kỳ năm 2022; BIDV tăng 11,3% (cùng kỳ năm 2022 tăng 70%); VietinBank tăng 10,4% (cùng kỳ năm 2022 tăng 20%).

Tình trạng tăng trưởng lợi nhuận chậm lại cũng được ghi nhận tại các nhà băng tư nhân từ quy mô lớn đến vừa và nhỏ như: Ngân hàng TMCP Quân đội (MBBank), Ngân hàng TMCP Á Châu (ACB), Ngân hàng TMCP Phát triển TP.HCM (HDBank)…

Trong nhóm sụt giảm lợi nhuận có nhiều nhà băng lớn như: Ngân hàng TMCP Kỹ thương (Techcombank), Ngân hàng TMCP Tiên Phong (TPBank), Ngân hàng TMCP Sài Gòn - Hà Nội (SHB)… Thậm chí, Ngân hàng TMCP Bản Việt (BVBank) báo lợi nhuận trước thuế vỏn vẹn 61 tỷ đồng sau 9 tháng, giảm tới 85% so với cùng kỳ năm ngoái. Một loạt ngân hàng khác cũng báo cáo lợi nhuận giảm ở mức 2 chữ số sau 9 tháng như: Ngân hàng TMCP An Bình (ABBank) giảm 59,6%; Eximbank giảm 46,5%, Ngân hàng TMCP Việt Á (VietABank) giảm 25,7%, Ngân hàng TMCP Bắc Á (Bac A Bank) giảm 22,5%…

Theo đánh giá của FiinGroup, nguyên nhân chủ yếu khiến bức tranh lợi nhuận của các ngân hàng kém khả quan là do thu nhập lãi thuần giảm vì tín dụng tăng thấp trong bối cảnh khả năng hấp thụ vốn kém của nền kinh tế và NIM (biên lãi ròng) thu hẹp. Mảng Bancassurance và tư vấn phát hành bị ảnh hưởng bởi diễn biến tiêu cực liên quan đến hoạt động bán chéo bảo hiểm và phát hành trái phiếu doanh nghiệp gần đây.

Cụ thể, theo số liệu của Ngân hàng Nhà nước (NHNN), tính đến cuối quý III/2023, dư nợ tín dụng toàn hệ thống tăng 5,8% so với đầu năm - thấp hơn nhiều so với mức tăng 10,96% cùng thời điểm năm 2022 và mới thực hiện được hơn 1/3 kế hoạch tăng trưởng tín dụng đề ra.

Bối cảnh khó khăn của nền kinh tế một mặt ảnh hưởng đến khả năng giải ngân vốn cho vay của các ngân hàng, mặt khác làm tăng áp lực nợ xấu, đặc biệt với các khoản cho vay mua nhà, cho vay chủ đầu tư bất động sản, công ty xây dựng và cho vay tiêu dùng. Áp lực trích lập dự phòng nợ xấu tăng cao cũng bào mòn lợi nhuận của các ngân hàng.

Theo số liệu của Công ty CP Xếp hạng tín nhiệm đầu tư Việt Nam (VIS Rating), nợ xấu nội bảng của ngành ngân hàng đã tăng lên mức 2,2% trong quý III/2023 từ 1,6% cuối năm 2022, cao nhất trong nhiều năm gần đây. Tỷ lệ bao phủ nợ xấu giảm còn 93% từ mức 123% cuối năm 2022, trong khi an toàn vốn của ngành ngân hàng vẫn ở mức thấp.

Thách thức triển vọng về đích

Lợi nhuận tăng chậm lại, thậm chí suy giảm đã ảnh hưởng đáng kể đến triển vọng về đích năm 2023, mặc dù nhiều ngân hàng đã lường trước khó khăn, đặt mục tiêu lợi nhuận thấp trong năm nay.

Sau 9 tháng đầu năm, chỉ có một số ít ngân hàng hoàn thành trên 3/4 kế hoạch lợi nhuận như MSB, SHB, Techcombank, MBBank, VietinBank, ACB, BIDV, KienlongBank, SaigonBank. Techcombank hoàn thành 3/4 kế hoạch lợi nhuận năm 2023 là bởi Ngân hàng chủ động giảm kế hoạch năm nay so với năm 2022 (giảm 14%), ở mức 22.000 tỷ đồng.

Ngược lại, khá nhiều ngân hàng chưa hoàn thành đến 50% mục tiêu lợi nhuận cả năm. Chẳng hạn, VPBank đặt mục tiêu lợi nhuận năm nay ở mức 24.003 tỷ đồng, tăng 13% so với năm 2022 nhưng sau 9 tháng mới hoàn thành hơn 1/3 kế hoạch; Eximbank đặt mục tiêu lợi nhuận trước thuế 5.000 tỷ đồng, tăng 35% so với năm 2022 nhưng sau 9 tháng mới thực hiện được 34,2% kế hoạch. Tương tự, ABBank mới thực hiện được 23,2% kế hoạch, BVBank mới đạt vỏn vẹn 12,2%... VIS Rating đánh giá 27 ngân hàng đại chúng (xem bảng) và cho rằng, 17 trong số 27 nhà băng này sẽ gặp khó khăn trong hoàn thành kế hoạch lợi nhuận năm 2023.

Tuy vậy, với tình hình mặt bằng lãi suất trong nước giảm nhanh trong 2 quý gần đây, xu hướng tăng lãi suất của các ngân hàng trung ương trên thế giới đã dừng lại và được dự báo sớm đảo chiều, giai đoạn khó khăn nhất của nền kinh tế, tương ứng là giai đoạn khó khăn của ngành ngân hàng được kỳ vọng đã qua.

Theo Khối phân tích Công ty CP Chứng khoán KB Việt Nam, tăng trưởng tín dụng dù mới đạt 6,9% nhưng dự báo năm nay vẫn sẽ đạt 10 - 12%. VIS Rating kỳ vọng lợi nhuận toàn ngành sẽ dần phục hồi trong năm 2024 nhờ NIM được cải thiện khi lãi suất tiền gửi điều chỉnh giảm nhanh hơn so với lãi suất các khoản cho vay, nhu cầu tín dụng tăng góp phần tăng lợi suất cho vay. Đồng thời, tỷ lệ nợ xấu mới hình thành kỳ vọng sẽ chậm lại do khả năng trả nợ của khách hàng dần cải thiện khi điều kiện kinh doanh khả quan hơn và mặt bằng lãi suất ở mức thấp.