|

| Đồ hoạ: K.Linh |

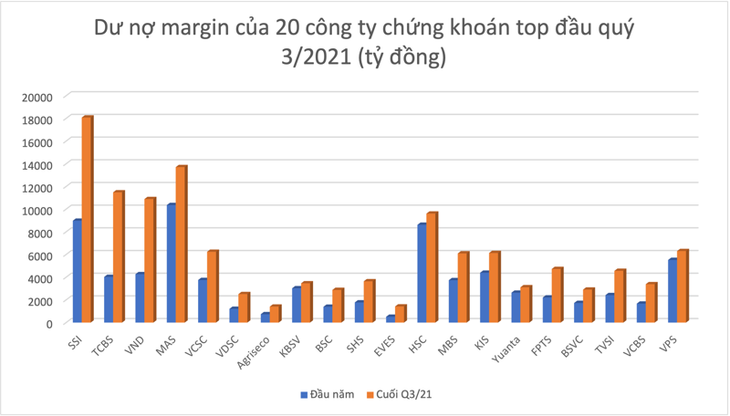

Thống kê mới nhất từ gần 60 công ty chứng khoán trên thị trường cho thấy, tính đến cuối quý 3/2021, dư nợ margin đạt gần 154.000 tỷ đồng, tăng 10,5% so với cuối quý 2 và tăng tới 68% so với con số của cuối năm 2020. Đây cũng là kỷ lục cho vay margin trên sàn chứng khoán Việt Nam.

Riêng 20 công ty chứng khoán top đầu cho vay margin dư nợ tính đến cuối quý 3 là 122.579 tỷ đồng, tăng 67% so với con số cuối năm 2020 là 73.010 tỷ đồng.

Chứng khoán SSI tiếp tục "soán ngôi vua" cho vay margin với dư nợ cho vay tiếp tục tăng lên mức 18.293 tỷ đồng, cao hơn 13% so với quý 2 và 98% so với cuối năm ngoái. Đứng ở vị trí thứ hai là Mirae Asset với dư nợ cho vay 14.799 tỷ đồng. Tiếp theo là TCBS với dư nợ cho vay 11.932 tỷ đồng. VnDirect cũng cho vay với dư nợ 11.317 tỷ đồng. Đây cũng đều là những công ty chứng khoán có tốc độ cho vay margin chóng mặt trong 9 tháng năm 2021.

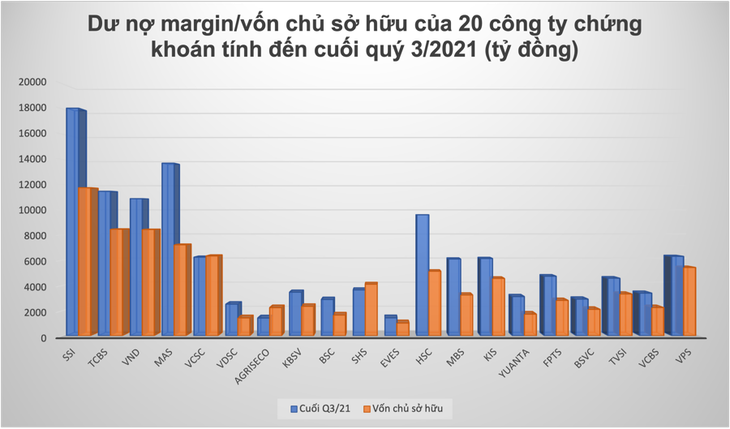

Một số công ty chứng khoán có tỷ lệ cho vay/vốn chủ sở hữu ngấp nghé 2 lần như MBS là 1,88 lần; MAS là 1,89 lần; HSC là 1,87 lần; FPTS là 1,68 lần.

|

| Đồ hoạ: K.Linh |

Làn sóng nhà đầu tư F0 đổ vào thị trường trong bối cảnh các kênh đầu tư khác như vàng, gửi tiết kiệm, sản xuất kinh doanh kém hấp dẫn đã giúp các công ty chứng khoán có một năm bội thu nhờ hoạt động môi giới, cho vay margin và tự doanh. Tuy vậy, so với môi giới và tự doanh thì doanh thu của các công ty chứng khoán từ hoạt động Margin là không đáng kể.

Tỷ trọng doanh thu hoạt động cho vay margin của các công ty chứng khoán trong tổng doanh thu luôn chiếm khoảng 20% trong những quý gần đây. Môi giới chiếm khoảng 20-23%, tự doanh chiếm chủ yếu với 50-60% tổng doanh thu nên lợi nhuận của ngành này vẫn chịu tác động lớn từ biến động trên thị trường chứng khoán.

Theo ước tính của FiinPro, trong năm 2021, hoạt động tự doanh sẽ mang lại 54,1% cơ cấu doanh thu, tiếp đến là môi giới với 23,7% doanh thu, cuối cùng là Margin với tỷ lệ doanh thu chiếm 22,2%.

Đánh giá về tổng dư nợ cho vay kí quỹ của các công ty chứng khoán hiện nay, ông Võ Thế Vinh, Giám đốc Phân tích Công ty chứng khoán Guotai Junan Việt Nam cho rằng lượng margin này không phải là quá cao.

Danh mục cho vay margin với quy mô 120% vốn chủ sở hữu cũng như là chỉ vào khoảng 40-60% tổng tài sản của các công ty chứng khoán thì rõ ràng là mức cho vay margin ở thời điểm hiện tại so với tiềm lực tài chính của các công ty chứng khoán là không quá cao. Trong quý 3 cũng rất là nhiều công ty chứng khoán đã hoàn thành các đợt tăng vốn của họ và cho phép họ mở rộng danh mục cho vay margin hơn.

Còn bà Tạ Thanh Bình, Vụ trưởng Vụ Phát triển Thị trường, Uỷ ban Chứng khoán Nhà nước trong một cuộc tọa đàm gần đây khẳng định cơ quan này vẫn luôn giám sát chặt chẽ mức độ cho vay kí quỹ của các công ty chứng khoán. Đồng thời đánh giá, mức tăng trưởng dư nợ cho vay ký quỹ như vậy là đã tăng tương ứng mức tăng trưởng giá trị vốn hoá thị trường.

Mặc dù vậy, theo bà Bình, trong bối cảnh thị trường có những biến động lớn, một trong những quan điểm của nhà quản lý là sẽ giám sát chặt các dòng vốn vào thị trường. Trong đó có nguồn tiền từ giao dịch ký quỹ. Để đảm bảo các công ty chứng khoán và các nhà đầu tư tuân thủ đúng pháp luật về cho vay ký quỹ.