|

| Từ đầu năm 2023 đến nay lãi suất cho vay giảm hơn 3,4%/năm, nhưng nhiều doanh nghiệp vẫn không vay được vốn do sức khỏe suy kiệt và không có tài sản bảo đảm. Ảnh: Lê Tiên |

Ngân hàng “chắc tay”, doanh nghiệp khó vay

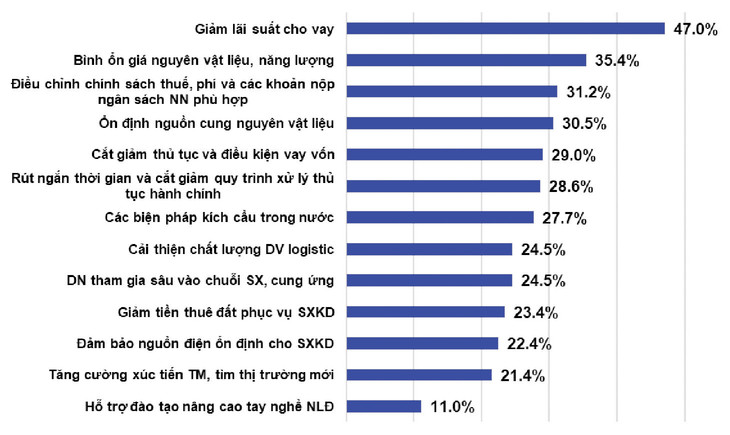

Để đánh giá tình hình sản xuất, kinh doanh của doanh nghiệp trong quý II/2024, Tổng cục Thống kê thuộc Bộ Kế hoạch và Đầu tư đã tiến hành khảo sát 30.530 doanh nghiệp. Tổng số doanh nghiệp trả lời khảo sát là 29.300 doanh nghiệp, chiếm 96% số doanh nghiệp được chọn mẫu điều tra. Kết quả cho thấy, tiếp cận vốn vẫn là một trong những khó khăn đáng chú ý của doanh nghiệp. Cụ thể, 47% doanh nghiệp mong muốn tiếp tục giảm lãi vay; 29% doanh nghiệp kiến nghị cần tiếp tục cắt giảm điều kiện và thủ tục vay vốn.

Trao đổi với Báo Đấu thầu, TS. Tô Hoài Nam, Phó Chủ tịch Thường trực kiêm Tổng Thư ký Hiệp hội Doanh nghiệp nhỏ và vừa Việt Nam (VINASME) nhận xét, dù Ngân hàng Nhà nước (NHNN) yêu cầu giảm thủ tục, tạo điều kiện cho doanh nghiệp tiếp cận vốn vay, song quy định nội bộ của một số ngân hàng thương mại vẫn phức tạp, đôi khi cẩn trọng thái quá.

Đáng chú ý, việc xác định số vốn cho vay dựa trên giá trị tài sản thế chấp chưa tạo điều kiện cho doanh nghiệp. Chẳng hạn, tài sản thế chấp chỉ được định giá ở mức khoảng 70 - 80% giá trị giao dịch thực tế trên thị trường, tỷ lệ cấp vốn chỉ khoảng 70% giá trị định giá tài sản thế chấp. Các tỷ lệ này được áp dụng để “chắc tay”, “an toàn” trong hoạt động tín dụng, song mức chênh lệch quá cao làm giảm lượng vốn doanh nghiệp có thể vay.

Ông Nam kiến nghị, để doanh nghiệp tiếp cận được vốn, điều kiện và quy trình vay vốn cần thuận lợi hơn, ngân hàng cần rà soát để cắt giảm những quy định không cần thiết, đưa ra mốc thời gian phê duyệt vốn vay để doanh nghiệp có thể chủ động định lượng và tiếp cận vốn vay nhanh, gọn, tiết kiệm nhất.

“Cần mở rộng kênh cho vay tín chấp và cho vay dựa trên thẩm định dự án để tăng tỷ trọng doanh nghiệp tiếp cận vốn thông qua phương án sản xuất, kinh doanh thay vì cho vay căn cứ theo tài sản bảo đảm. Cho vay bằng tài sản thế chấp là phương thức dễ làm, chắc ăn và an toàn nhưng về lâu dài không phát huy hết tiềm năng cho vay. Hơn hết, lãi suất vay thực và chi phí vay phải giống nhau bởi nhiều khi, lãi vay là 5% nhưng chi phí vốn vay thực tế lại cao hơn nhiều”, ông Nam nhấn mạnh.

|

| Đề xuất, kiến nghị, mong muốn của doanh nghiệp hỗ trợ cho hoạt động sản xuất kinh doanh Nguồn: Kết quả khảo sát khó khăn, vướng mắc và kiến nghị của doanh nghiệp do Bộ Kế hoạch và Đầu tư thực hiện quý II/2024 |

Tăng năng lực hoạt động của doanh nghiệp

Liên quan nội dung này, tại hội thảo về thúc đẩy phát triển thị trường bất động sản mới đây, ông Nguyễn Quốc Khánh, Phó Chủ tịch Hội Môi giới bất động sản Việt Nam đánh giá, NHNN đã nỗ lực thực hiện nhiều giải pháp để giảm lãi suất, áp dụng các gói tín dụng ưu đãi để giảm chi phí vốn cho doanh nghiệp, song thực tế, chỉ những doanh nghiệp bất động sản có tình hình tài chính tốt, có quỹ đất sạch mới có khả năng tiếp cận vốn. Phần lớn doanh nghiệp bất động sản không đáp ứng được điều kiện vay vốn vì sức khỏe tài chính suy kiệt do thị trường khó khăn kéo dài.

Để khơi thông nguồn vốn cho thị trường bất động sản, ông Khánh kiến nghị, cùng với việc giảm lãi suất, các ngân hàng cần đơn giản hóa điều kiện giải ngân, tránh để tình trạng lãi suất giảm mà thủ tục chậm thì cũng không kịp thời hỗ trợ doanh nghiệp. Bên cạnh đó, các ngân hàng cần tăng nguồn vốn cho những dự án tốt, dự án đáp ứng nhu cầu thị trường, nhà ở xã hội, nhà ở có giá thấp phù hợp với người lao động. Mặt khác, cần sớm ban hành văn bản pháp lý hướng dẫn 3 luật mới liên quan đến lĩnh vực bất động sản, bảo đảm tính tương thích giữa các luật, tránh tình trạng cùng một quy định nhưng mỗi địa phương lại có cách áp dụng khác nhau.

Từ phía NHNN, cơ quan này cho biết, thực hiện chỉ đạo của Chính phủ, mặt bằng lãi suất cho vay đã giảm tích cực trong 2 năm qua. Trong năm 2023, lãi suất cho vay giảm 2,5%/năm. Từ đầu năm 2023 đến nay lãi suất cho vay giảm hơn 3,4%/năm. NHNN cũng chỉ đạo các ngân hàng thương mại thực hiện các giải pháp để tăng khả năng tiếp cận vốn cho doanh nghiệp như áp dụng quy định về gia hạn nợ, chưa chuyển nhóm nợ; tích cực tiết giảm chi phí hoạt động để giảm lãi vay.

PGS. TS. Đinh Trọng Thịnh, chuyên gia kinh tế đánh giá, khảo sát của Bộ Kế hoạch và Đầu tư cho thấy rõ hơn thực tế khó khăn về vốn của doanh nghiệp. Về việc tiếp cận vốn vay, NHNN đã thực hiện gần như tối đa dư địa chính sách để giảm chi phí vốn cho doanh nghiệp, các ngân hàng thương mại cũng rất muốn đẩy tín dụng ra nền kinh tế bởi hơn 70% lợi nhuận của ngân hàng đến từ kênh cấp tín dụng và nhiều ngân hàng còn “room” tín dụng rất lớn. Song, vấn đề chính ở chỗ ngân hàng là đơn vị kinh doanh tiền nên phải bảo đảm cả việc sinh lợi đồng thời với kiểm soát rủi ro. Thực tế, có nhiều doanh nghiệp không cần vốn vẫn được mời vay bởi năng lực hoạt động rất tốt. Ngược lại, không hiếm trường hợp doanh nghiệp tự vẽ dự án kinh doanh để vay vốn hoặc đánh bóng hiệu quả sinh lời của phương án kinh doanh để vay vốn nên bị ngân hàng từ chối. Do đó, để tăng khả năng tiếp cận vốn ngân hàng, doanh nghiệp cần cải thiện năng lực hoạt động, năng lực quản trị và triển khai các dự án kinh doanh khả thi.

Cũng theo ông Thịnh, viêc cải thiện khả năng tiếp cận vốn cho doanh nghiệp cần nhìn nhận từ nhiều khía cạnh thay vì chỉ từ thủ tục vay và lãi suất cho vay, hay nói cách khác, cái gốc cần cải thiện là sức khỏe doanh nghiệp để vay vốn được thuận lợi hơn. Kết quả khảo sát của Bộ Kế hoạch và Đầu tư cho thấy, các doanh nghiệp không chỉ khó về vốn mà còn gặp nhiều vướng mắc khác, như: ách tắc về giải phóng mặt bằng, khó khăn về giá nguyên vật liệu tăng cao, nhu cầu thị trường sụt giảm… Nếu các vướng mắc này được giải quyết đồng bộ thì năng lực triển khai dự án/phương án kinh doanh sẽ tốt lên, nhờ đó doanh nghiệp có thể tiếp cận vốn dễ dàng hơn.

“Bên cạnh đó, hoạt động của doanh nghiệp không chỉ cần nguồn vốn tín dụng (chủ yếu là ngắn hạn) mà cần các nguồn vốn trung và dài hạn. Vì vậy, tiếp tục tháo gỡ vướng mắc trên thị trường vốn, đặc biệt cần phát triển thị trường trái phiếu doanh nghiệp để tạo kênh huy động vốn chủ động cho doanh nghiệp. Hay nói cách khác, các giải pháp thị trường và môi trường kinh doanh sẽ tương hỗ với chính sách giảm lãi suất và tạo thuận lợi vay vốn ngân hàng”, ông Thịnh nhấn mạnh.