|

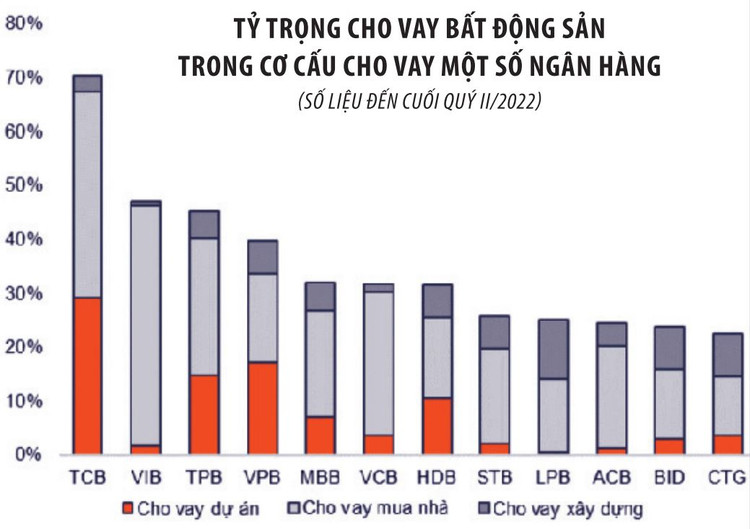

| Nguồn: Báo cáo ngành ngân hàng, tháng 1/2023, VNDirect Research |

Nặng gánh nợ, lãi vay

Tính đến cuối năm 2022, báo cáo tài chính (chưa kiểm toán) của Công ty CP Tập đoàn Đầu tư địa ốc No Va (Novaland) cho biết, số dư nợ vay ngắn và dài hạn lên tới 64.576,8 tỷ đồng, tăng 4.058 tỷ đồng so với đầu năm. Trong số này, dư nợ vay ngân hàng là 11.019 tỷ đồng, dư nợ vay trái phiếu là 44.170 tỷ đồng, còn lại là số dư nợ vay với bên thứ ba.

Novaland là DN dẫn đầu về giá trị dư nợ vay trong số các DN niêm yết trên sàn chứng khoán, nhưng xét về tỷ lệ nợ vay trong cấu trúc vốn vẫn khá thấp. Tỷ lệ nợ vay trên vốn chủ sở hữu của Novaland tuy lên tới 1,43 lần, nhưng số dư nợ vay trong cấu trúc vốn chỉ 25%. Tuy vậy, trong bối cảnh tình hình thị trường BĐS xấu đi từ quý II/2022, khi các nguồn vốn như tín dụng, trái phiếu cho DN BĐS bị kiểm soát chặt chẽ hơn, thị trường chứng khoán giảm sâu cả về điểm số và giá trị giao dịch khiến việc huy động vốn mới gặp khó khăn, các DN đối mặt áp lực không nhỏ về dòng tiền để trả các khoản nợ đến hạn.

Tại Novaland, báo cáo tài chính của Công ty cho biết, số dư khoản nợ vay và trái phiếu sắp đến hạn trong năm 2023 lên đến hơn 25.000 tỷ đồng. Đầu năm nay, thị trường liên tục ghi nhận thông tin chậm thanh toán lãi và gốc trái phiếu của Novaland khiến việc tìm lời giải cho bài toán dòng tiền hay phương án cấu trúc để xử lý các khoản nợ vay, trái phiếu đến hạn trở thành tâm điểm chú ý thay vì con số doanh thu hay lợi nhuận.

Trong Báo cáo ngành BĐS nhà ở công bố cuối tháng 2/2023, bộ phận phân tích của Công ty CP Chứng khoán VNDirect (VNDirect Research) ước tính, tỷ số thanh toán hiện thời và hệ số thanh toán lãi vay của các DN BĐS niêm yết đã giảm xuống mức thấp nhất của giai đoạn khó khăn 2011 - 2013.

Nhiều DN khác trong ngành BĐS dù chưa đến mức báo động về khả năng thanh toán nợ trong năm nay nhưng số lợi nhuận không mấy dồi dào trong môi trường kinh doanh khó khăn đang bị chi phí lãi vay bào mòn nghiêm trọng.

Tại Công ty CP Tập đoàn Đất Xanh, trong khi doanh thu và lợi nhuận gộp quý IV/2022 giảm mạnh thì chi phí lãi vay lại tăng gấp 2,43 lần cùng kỳ năm 2021 khiến Công ty lỗ sau thuế 460 tỷ đồng. Tính chung năm 2022, chi phí lãi vay hạch toán trên chi phí kinh doanh của Tập đoàn Đất Xanh lên đến 486,1 tỷ đồng, tương ứng 60% lợi nhuận thuần từ hoạt động kinh doanh. Cùng với doanh thu thuần giảm 45%, chi phí lãi vay tăng khiến lợi nhuận sau thuế năm 2022 giảm 71% so với năm 2021.

Với Công ty CP Phát triển bất động sản Phát Đạt, chi phí lãi vay năm 2022 lên tới 504,3 tỷ đồng, gấp 3,2 lần năm 2021, trở thành nguyên nhân chính khiến lợi nhuận giảm sâu.

Mối lo hệ lụy dây chuyền

Mặt bằng lãi suất ở mức cao tất yếu khiến áp lực chi phí lãi vay của DN BĐS tiếp tục cao trong năm nay. Theo bộ phận phân tích của Công ty CP Chứng khoán Mirae Asset, sức ép lớn từ lãi suất còn khiến lực cầu bị hạn chế do người mua nhà ngại lãi vay, đồng thời khiến giá nhà giảm sút do nhiều người không thể trả lãi, phải bán nhà. Từ đó dẫn đến giá mặt bằng chung giảm, gây thêm khó khăn cho DN khi chào bán các sản phẩm mới hoặc phải giảm giá bán.

Tại Hội nghị tín dụng BĐS do Ngân hàng Nhà nước tổ chức vừa qua, bà Hà Thu Giang, Vụ trưởng Vụ Tín dụng các ngành kinh tế thuộc Ngân hàng Nhà nước cho biết, dư nợ tín dụng BĐS đến cuối năm 2022 đạt khoảng 2,58 triệu tỷ đồng, tăng 24,27% so với cuối năm 2021. Đây là một trong những lĩnh vực tăng trưởng cao nhất, chiếm 21,2% tổng dư nợ tín dụng toàn nền kinh tế - cao nhất trong 5 năm qua.

Dư nợ tín dụng BĐS đến cuối năm 2022 đạt khoảng 2,58 triệu tỷ đồng, tăng 24,27% so với cuối năm 2021. Đây là một trong những lĩnh vực tăng trưởng cao nhất, chiếm 21,2% tổng dư nợ tín dụng toàn nền kinh tế - cao nhất trong 5 năm qua.

Theo báo cáo tài chính quý IV/2022 của Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank), dư nợ cho vay BĐS đến cuối năm 2022 là 67.593 tỷ đồng, tăng 58,8% so với đầu năm. Ngoài ra, dư nợ cho vay cá nhân để mua nhà ở, nhận quyền sử dụng đất để xây nhà ở là 82.922 tỷ đồng, tăng 52,6% so với đầu năm. Như vậy, tổng dư nợ cho vay của 2 hoạt động này tại VPBank lên đến 150.515 tỷ đồng, chiếm 34,3% tổng dư nợ của Ngân hàng. Đến cuối năm 2022, giá trị sổ sách của các tài sản thế chấp là BĐS tại VPBank lên đến 764.230 tỷ đồng, tăng 65,2% so với đầu năm và chiếm 49,2% tổng giá trị các tài sản thế chấp tại Ngân hàng.

Tại Ngân hàng TMCP Kỹ Thương (Techcombank), dư nợ cho vay đối với hoạt động kinh doanh BĐS là 108.906 tỷ đồng đến cuối năm 2022, tăng 13,5% so với đầu năm, chiếm 25,9% tổng dư nợ. Techcombank còn có dư nợ cho vay cá nhân lên đến 226.504 tỷ đồng, chiếm 53,85% tổng dư nợ nhưng không thuyết minh chi tiết, nên trong số này có thể bao gồm các khoản cho vay cá nhân để mua nhà, nhận quyền sử dụng đất.

Một số ngân hàng khác cũng có dư nợ cho vay kinh doanh BĐS tăng đáng kể trong năm qua như Ngân hàng TMCP Quân đội (MBBank) là 21.358 tỷ đồng, tăng 69% so với đầu năm; Ngân hàng TMCP Sài Gòn Hà Nội (SHB) là 31.493 tỷ đồng, tăng hơn 7.000 tỷ đồng so với cuối năm 2021…

BĐS từng được xem là “con gà đẻ trứng vàng” của các nhà băng, nhưng khi thị trường khó khăn, bức tranh tài chính kinh doanh của các ngân hàng phải chịu nhiều sức ép. Chẳng hạn, biên lãi thuần bị thu hẹp khi các ngân hàng chuyển dịch cơ cấu cho vay theo hướng giảm tỷ trọng lĩnh vực BĐS; áp lực chi phí trích lập dự phòng và xử lý nợ xấu gia tăng khi các chủ đầu tư BĐS gặp khó khăn trong thanh toán các khoản vay dẫn đến tình trạng nhảy nhóm nợ, nợ xấu gia tăng.

Báo cáo tài chính của Novaland cho biết, đối với các khoản vay ngân hàng đến cuối năm 2022, Tập đoàn còn dư nợ gần 3.400 tỷ đồng vay ngắn hạn và hơn 7.600 tỷ đồng vay dài hạn. Trong đó, MBBank cho vay 3.100 tỷ đồng dài hạn và 150 tỷ đồng ngắn hạn; Ngân hàng TMCP Công thương (VietinBank) có dư nợ dài hạn 1.956,4 tỷ đồng và dư nợ ngắn hạn 212,5 tỷ đồng; Ngân hàng TMCP Hàng hải (MSB) có dư nợ dài hạn 1.050 tỷ đồng và dư nợ ngắn hạn 500 tỷ đồng; Ngân hàng TNHH MTV HSBC (Việt Nam) có dư nợ vay dài hạn 337 tỷ đồng; VPBank còn dư nợ vay ngắn hạn 205,5 tỷ đồng; Vietcombank có dư nợ ngắn hạn 157,3 tỷ đồng… Quá trình cơ cấu các khoản vay không chỉ làm đau đầu Novaland mà còn làm đau đầu các ông chủ ngân hàng.

Đánh giá về triển vọng ngành ngân hàng năm 2023, bộ phận phân tích của Công ty CP Chứng khoán SSI (SSI Research) cho rằng, tỷ lệ hình thành nợ xấu năm nay có thể cao nhất kể từ năm 2015. SSI Research cũng ước tính tỷ lệ bao phủ nợ xấu sẽ giảm và tỷ lệ nợ xấu của các ngân hàng sẽ tăng lên trong năm nay.

Tình trạng khó khăn của nhóm DN BĐS có thể dẫn đến chậm tiến độ thi công và hoàn thiện các dự án, gián tiếp ảnh hưởng đến người mua nhà. Vì vậy, không chỉ các ngân hàng có dư nợ lớn cho vay DN BĐS bị ảnh hưởng, mà các ngân hàng thương mại có danh mục bán lẻ cũng chịu hệ lụy dây chuyền từ khó khăn của ngành này.