|

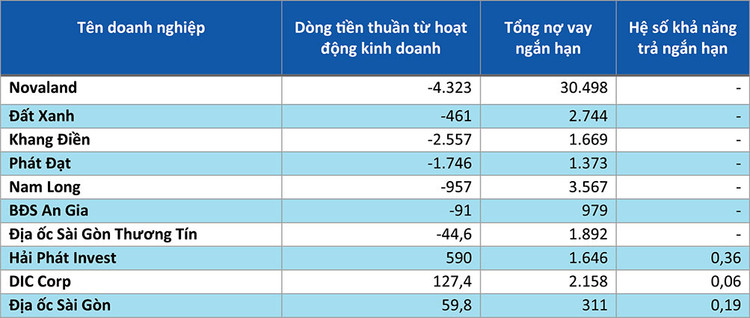

| Khả năng thanh toán nợ ngắn hạn từ dòng tiền kinh doanh 6 tháng đầu năm 2024. Nguồn: Báo cáo tài chính bán niên 2024 của doanh nghiệp - Đơn vị tính: tỷ đồng |

Công ty CP Địa ốc Sài Gòn (Saigonres) đang thực hiện lấy ý kiến cổ đông bằng văn bản để thông qua tờ trình về phương án phát hành cổ phiếu riêng lẻ tăng vốn điều lệ. Cụ thể, Saigonres dự kiến chào bán 20 triệu cổ phiếu riêng lẻ cho nhà đầu tư chứng khoán chuyên nghiệp với giá 40.000 đồng/cổ phiếu. Số tiền 800 tỷ đồng dự kiến thu về sẽ được Saigonres dùng để đầu tư cho dự án và dùng 300 tỷ đồng để thanh toán các khoản nợ vay. Trên thị trường chứng khoán, từ giữa tháng 8/2024 trở lại đây, giá cổ phiếu SGR của Saigonres đã tăng một mạch từ quanh mức 26.000 đồng lên 44.000 đồng.

HĐQT Công ty CP Hưng Thịnh Incons vào ngày 12/9 đã thông qua nghị quyết huy động hơn 890 tỷ đồng từ chào bán cổ phần cho cổ đông hiện hữu. Theo kế hoạch, số tiền này được Công ty ưu tiên thanh toán gốc và lãi các khoản nợ vay tại Ngân hàng BIDV - Chi nhánh Bắc Sài Gòn (360 tỷ đồng) và Ngân hàng MSB - Chi nhánh TP.HCM (74,3 tỷ đồng). Theo báo cáo tài chính của Hưng Thịnh Incons, cả 2 khoản nợ sẽ đáo hạn vào cuối năm nay. Hưng Thịnh Incons dự kiến chào bán với giá 10.000 đồng/cổ phiếu, cao hơn 9,6% so với giá đóng cửa của cổ phiếu HTN vào ngày 25/9.

Tổng công ty CP Đầu tư phát triển Xây dựng (DIC Corp) cũng dự kiến chào bán 200 triệu cổ phiếu mới cho cổ đông hiện hữu trong quý IV/2024, sau khi được Ủy ban Chứng khoán Nhà nước cấp giấy chứng nhận đăng ký chào bán. DIC Corp dự kiến huy động 3.000 tỷ đồng để bổ sung vốn đầu tư và thanh toán nghĩa vụ trái phiếu.

Cổ đông Công ty CP Kinh doanh và Phát triển Bình Dương (Becamex TDC) vừa thông qua nghị quyết chào bán riêng lẻ 35 triệu cổ phiếu để huy động tối thiểu 350 tỷ đồng. Số tiền này dự kiến được Công ty dùng để mua lại trước hạn 1 phần lô trái phiếu mã TDC.BOND.700.2020 (dư nợ 700 tỷ đồng).

Theo TS. Nguyễn Chí Hiếu, chuyên gia tài chính, dòng tiền vẫn đang là vấn đề chính của các doanh nghiệp BĐS. Kết quả kinh doanh nửa đầu năm của các doanh nghiệp trong lĩnh vực này cho thấy rất nhiều khó khăn, tình hình tài chính không được cải thiện so với năm ngoái. Để thanh toán các khoản nợ đến hạn, các doanh nghiệp BĐS buộc phải tìm đến thị trường vốn thay vì ngân hàng, do lãi suất ngân hàng cho vay lĩnh vực này vẫn còn cao và ngân hàng cũng dè dặt trong việc cho vay vì thị trường BĐS phục hồi chậm, khó khăn trong việc bán đấu giá tài sản bảo đảm là BĐS.

Ông Trần Ngọc Báu, Tổng giám đốc Công ty CP Dữ liệu và Công nghệ tài chính WiGroup đánh giá, dòng tiền vẫn là điểm nghẽn lớn nhất đối với hoạt động kinh doanh của nhóm BĐS. Đa phần các kênh huy động vốn hiện tại như hợp đồng hợp tác đầu tư, từ người mua nhà, phát hành trái phiếu, huy động vốn cổ phần, vay ngân hàng vẫn đang ách tắc vì mức độ thẩm thấu chính sách hỗ trợ và luật vẫn còn chậm.

“Trong bối cảnh hiện nay, chưa có cơ sở gì để giá tài sản tài chính sẽ có sự bứt tốc mạnh trong thời gian tới. Với quan điểm như trên, tôi cho rằng việc đẩy mạnh huy động vốn ở thị trường cổ phiếu trong giai đoạn hiện tại và tương lai gần với nhóm doanh nghiệp BĐS vẫn là vấn đề rất thách thức và không khả quan”, ông Báu chia sẻ thêm.

Thực tế mới đây, Công ty CP Đầu tư Hải Phát (Hải Phát Invest) đã thông báo tạm dừng kế hoạch chào bán hơn 152 triệu cổ phiếu mới cho cổ đông hiện hữu do thị trường không thuận lợi, tính khả thi không cao. Đây là kế hoạch đã được Đại hội đồng cổ đông Công ty thông qua vào cuối tháng 4/2024 nhằm huy động hơn 1.521 tỷ đồng thanh toán các khoản nợ trái phiếu với giá trị 1.410 tỷ đồng và 110 tỷ đồng để trả nợ ngân hàng.

Theo số liệu của VIS Rating, trong 6 tháng đầu năm 2024, tổng nợ của các chủ đầu tư niêm yết đã tăng 19% so với cùng kỳ năm trước, chủ yếu do việc phát triển dự án mới của các doanh nghiệp như Vinhomes, Văn Phú Invest, DIC Corp, Nhà Khang Điền. Đòn bẩy sẽ tiếp tục tăng khi các doanh nghiệp huy động thêm nợ để tài trợ cho phát triển dự án mới. Đòn bẩy tăng nhanh hơn dòng tiền hoạt động có thể làm suy yếu khả năng trả nợ của các chủ đầu tư, đặc biệt với những chủ đầu tư đang vướng pháp lý dự án.