|

| GENCO 2 hiện sở hữu nhiều nhà máy điện: nhiệt điện than, thủy điện và nhiệt điện dầu quy mô lớn. Ảnh: Chí Hiếu |

GENCO 2 có năng lực sản xuất, vận hành ổn định 4.421 MW, tương đương khoảng 8,06% tổng công suất lắp đặt của hệ thống điện quốc gia, trong đó 1.341 MW thuộc Công ty mẹ. Về cơ cấu sản lượng điện, các nhà máy nhiệt điện than chiếm 50,67% tổng sản lượng (tương đương 2.2140 MW), thủy điện chiếm 30,15% (tương đương 1.333 MW), còn lại là nhiệt điện dầu. Trong đó, 6 công ty con của GENCO 2 chiếm tỷ trọng phát điện 69,7% trong cơ cấu của toàn Tổng công ty.

Là một doanh nghiệp sở hữu nhiều nhà máy điện quy mô lớn, tình hình vay nợ của GENCO 2 cũng là một vấn đề lưu tâm, đặc biệt là các khoản vay bằng ngoại tệ, vì biến động tỷ giá có thể ảnh hưởng đáng kể kết quả kinh doanh.

Tại thời điểm cuối quý III/2020, hệ số nợ trên vốn chủ sở hữu của GENCO 2 là 1,3 lần, một con số khá an toàn. Trong tổng nợ phải trả 27.951 tỷ đồng (chiếm 56% tổng tài sản), vay nợ (dài hạn và ngắn hạn) là 25.186 tỷ đồng, giảm gần 10% so với thời điểm đầu năm và giảm đáng kể so với con số 44.329 tỷ đồng tại thời điểm cuối năm 2015. Qua đó giúp GENCO 2 tiết giảm được chi phí lãi vay và biến động tỷ giá, giúp lợi nhuận tăng trưởng tích cực. Về các khoản vay ngoại tệ, GENCO 2 đang ghi nhận 199,6 triệu USD và 38,4 tỷ Yên Nhật.

|

Bên cạnh đó, kết quả kinh doanh cũng đến từ việc Bộ Tài chính đã cho phép GENCO 2 phân bổ khoản chênh lệch tỷ giá hơn 1.499 tỷ đồng (trong đó của Công ty mẹ - GENCO 2 là 588 tỷ đồng và của các công ty con là 911 tỷ đồng) phát sinh trong năm 2015 vào chi phí tài chính giai đoạn 2015 - 2019.

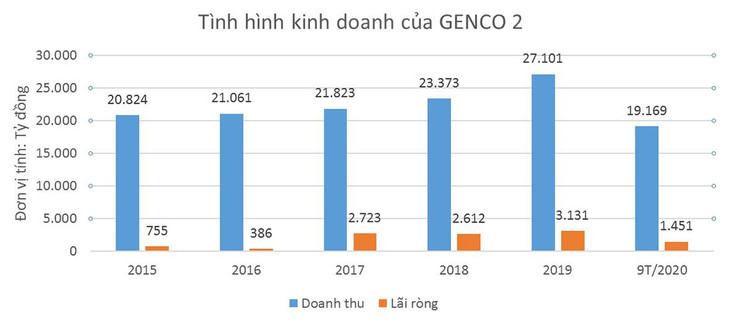

Kết quả kinh doanh 9 tháng đầu năm 2020 của GENCO 2 ghi nhận doanh thu thuần đạt 19.169 tỷ đồng, tăng trưởng 6,39% so với cùng kỳ năm trước. Lợi nhuận sau thuế đạt 1.451 tỷ đồng, tăng 30,6%.

Ngoài các nhà máy điện đã được hoàn thành và phát điện ổn định, GENCO 2 cũng dự kiến đầu tư thêm các dự án nguồn điện mới sau cổ phần hóa nhằm tăng công suất. Cụ thể, GENCO 2 dự kiến đầu tư Dự án Nhà máy Nhiệt điện Ô Môn V công suất 1.050MW (tổng mức đầu tư 30.314 tỷ đồng), 3 dự án điện mặt trời nổi trong lòng hồ thủy điện An Khê, Ka Nak và Quảng Trị với tổng công suất 220 MW (tổng mức đầu tư 5.455 tỷ đồng) và Dự án Điện mặt trời Quảng Trị 30 MW (tổng mức đầu tư 566,8 tỷ đồng). Để đầu tư các dự án này, GENCO 2 dự kiến sử dụng 8.669 tỷ đồng vốn chủ sở hữu và 27.098 tỷ đồng vốn vay.

Quay trở lại với phiên bán đấu giá vào ngày 8/2 tới đây, với mức giá khởi điểm là 24.520 đồng/cổ phần, GENCO 2 được định giá gần 29.100 tỷ đồng. Số tiền Nhà nước dự kiến thu về từ đợt IPO này là gần 14.225 tỷ đồng. Phiên đấu giá cổ phần GENCO 2 được diễn ra trong bối cảnh thị trường chứng khoán đang tăng trưởng mạnh mẽ.

Theo đánh giá từ Công ty CP Chứng khoán Rồng Việt, sản lượng điện tiêu thụ được dự báo sẽ tăng trưởng mạnh trong năm 2021 sau mức thấp kỷ lục trong năm 2020. Đặc biệt đối với ngành thủy điện nhờ hiện tượng La Nina (mưa nhiều) quay trở lại.