|

| Từ đầu năm đến nay, lãi suất cho vay giữ ổn định ở mức từ 6,5 - 9%/năm |

Ngày 15/5, Ngân hàng TMCP An Bình (ABBank) áp dụng biểu lãi suất tiết kiệm mới với việc điều chỉnh tăng 0,3%/năm với lãi suất huy động 6 tháng đối với sản phẩm tiền gửi trực tuyến. Nhiều ngân hàng đã điều chỉnh lãi suất huy động trong tháng 5 gồm: ACB, VIB, GPBank, NCB, BVBank, Sacombank, CB Bank, Bac A Bank, Techcombank, TPBank, PGBank, SeABank, Viet A Bank, ABBank… Trong tháng 3 và tháng 4 năm 2024, một số ngân hàng đã tăng lãi suất huy động các kỳ hạn với mức tăng từ 0,3 - 0,7 điểm %. Trước đó, trong năm 2023 và 2 tháng đầu năm 2024, các ngân hàng đã giảm mạnh lãi suất huy động từ mức đỉnh trên 11%/năm xuống khoảng 5%/năm với kỳ hạn 12 tháng.

Trong khi đó, từ đầu năm đến nay, lãi suất cho vay giữ ổn định ở mức từ 6,5 - 9%/năm. Một số ngân hàng cung ứng các gói cho vay với lãi suất ưu đãi cho khách hàng ưu tiên. Đơn cử, Vietinbank công bố, từ nay đến ngày 15/7/2024, khách hàng ưu tiên được hưởng khoản vay trung hạn, dài hạn với lãi suất từ 5,6%/năm. BIDV cho vay mua bất động sản với lãi suất 6,2% trong 2 năm đầu, sau thời gian ưu đãi sẽ điều chỉnh và ổn định ở mức 8,3%. VPBank triển khai gói vay trả nợ trước hạn tại ngân hàng khác. Theo đó, VPBank “mở lối” cho khách hàng cá nhân được vay vốn tối đa 100% số tiền dư nợ gốc của khoản vay tại ngân hàng đang vay, ân hạn nợ gốc lên tới 24 tháng, thời gian vay lên đến 35 năm và không vượt quá thời hạn vay còn lại của khoản vay cũ. VPBank hiện có nhiều lựa chọn linh hoạt lãi suất cho khách hàng cố định từ 3 tháng tới 24 tháng, đặc biệt lãi suất chỉ từ 4,6%/năm cố định trong 3 tháng và từ 6,8%/năm cố định trong 12 tháng.

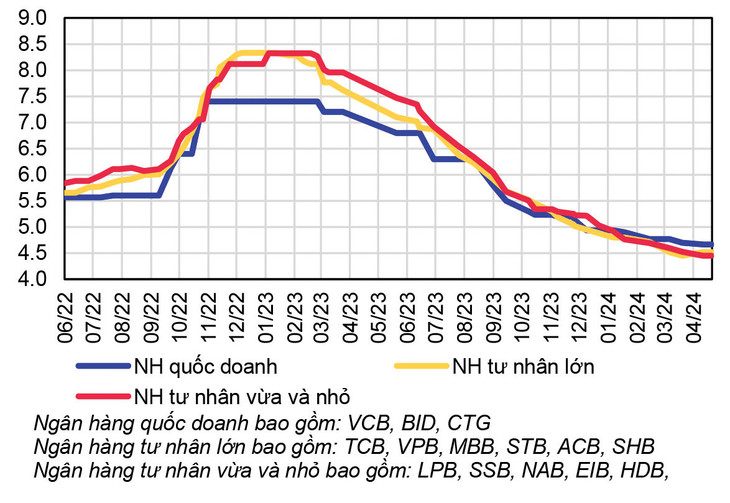

Báo cáo kinh tế vĩ mô của Công ty Chứng khoán Bảo Việt (BVSC) cho biết, tới đầu tháng 5/2024, lãi suất huy động 12 tháng trung bình đạt 4,69%, tăng 13 điểm cơ bản so với tháng trước. Dù vậy, lãi suất huy động đã giảm tới 292 điểm cơ bản so với cùng kỳ năm 2023 và 57 điểm cơ bản so với cuối năm 2023. Hiện tại, lãi suất huy động vẫn đang ở vùng thấp nhất từ trước tới nay, thấp hơn nhiều so với giai đoạn dịch Covid-19 (5,77%).

Theo BVSC, lãi suất huy động ở mức rất thấp so với lịch sử đã phần nào khiến cho huy động vốn sụt giảm đáng kể. Sự sụt giảm huy động vốn có thể sẽ khiến các ngân hàng thương mại tiếp tục tăng lãi suất trong thời gian tới. Dù vậy, hiện mặt bằng lãi suất huy động vẫn thấp hơn các năm trước, trong khi Ngân hàng Nhà nước (NHNN) cũng đưa ra chủ trương giữ lãi suất thấp để hỗ trợ kinh tế. Yếu tố này sẽ hỗ trợ cho lãi suất cho vay vẫn giữ được mặt bằng thấp trong năm 2024.

|

| Nguồn: Các NHTM, MBS Research |

Nhóm nghiên cứu của Công ty Chứng khoán Vietcombank (VCBS) kỳ vọng, mặt bằng lãi suất huy động sẽ dần nâng lên nhằm thu hẹp mức chênh lệch lãi suất giữa USD và VND, phần nào giải tỏa áp lực tỷ giá. Tuy nhiên, mức tăng nếu có sẽ không quá lớn, chỉ từ 50 - 100 điểm cơ bản khi nhu cầu tín dụng trong giai đoạn này không quá đột biến (tăng trưởng tín dụng tính đến ngày 10/4/2024 đạt trên 1%, trong khi cùng kỳ năm 2023 tăng gần 2,5%) và khó tạo ra một cuộc chạy đua lãi suất huy động.

Theo TS. Võ Trí Thành, thành viên Hội đồng Tư vấn chính sách tài chính - tiền tệ quốc gia, lãi suất huy động tăng trở lại trong những ngày gần đây là do nền kinh tế có dấu hiệu phục hồi nên nhu cầu vay vốn tăng, tỷ giá USD/VND ở mức cao, lạm phát tăng trở lại, thị trường vàng tăng nóng, giá bất động sản tăng đáng kể ở một số phân khúc. Tuy nhiên, lãi suất huy động tăng nhẹ, nhưng lãi suất cho vay chưa tăng là do đà giảm của lãi suất huy động trong năm 2023 quá mạnh so với mức giảm của lãi suất cho vay.

Dự báo thời gian tới, ông Thành cho rằng, về lâu dài, đà tăng của lãi suất huy động sẽ “ngấm” và đẩy lãi suất cho vay tăng. Tuy nhiên, với lực cầu tín dụng vẫn còn yếu, nền kinh tế đã có tín hiệu hồi phục song chưa đồng đều ở các lĩnh vực, lãi suất cho vay khó có thể tăng trong vài tháng tới, tạo thuận lợi cho các chủ thể cần vay vốn ngân hàng. Bên cạnh đó, một số ngân hàng trung ương trên thế giới có thông điệp về triển vọng có thể hạ lãi suất trong thời gian tới sẽ là yếu tố thuận lợi giúp hãm đà tăng lãi suất của Việt Nam.

Trong khi đó, TS. Cấn Văn Lực, thành viên Hội đồng Tư vấn chính sách tài chính - tiền tệ quốc gia cho rằng, thực hiện chỉ đạo của Chính phủ và NHNN về việc nỗ lực duy trì ổn định lãi suất cho vay trong khi lãi suất huy động có xu hướng tăng, nên các ngân hàng sẽ chịu áp lực giảm nguồn thu từ tín dụng. Do đó, trong thời gian tới, có thể các ngân hàng chỉ duy trì được lãi suất cho vay ở mức thấp với các khách hàng thuộc lĩnh vực ưu tiên và các khoản vay ngắn hạn.

Từ góc độ cơ quan điều hành chính sách tiền tệ, NHNN cho biết sẽ tiếp tục chỉ đạo các tổ chức tín dụng (TCTD) hướng tín dụng vào các lĩnh vực sản xuất, kinh doanh, lĩnh vực ưu tiên và các động lực tăng trưởng, bảo đảm an toàn, hiệu quả; kiểm soát chặt chẽ tín dụng vào các lĩnh vực tiềm ẩn rủi ro. Với thanh khoản dồi dào và còn nhiều dư địa tăng trưởng tín dụng, các TCTD hiện có điều kiện thuận lợi để cung ứng vốn vay đối với nền kinh tế. Theo đó, nâng quy mô chương trình tín dụng đối với lĩnh vực lâm sản, thủy sản lên 30.000 tỷ đồng và đẩy mạnh triển khai Chương trình 120.000 tỷ đồng cho vay nhà ở xã hội...

Về điều hành lãi suất, NHNN yêu cầu các TCTD duy trì mặt bằng lãi suất huy động ổn định hợp lý, phù hợp với khả năng cân đối vốn, khả năng mở rộng tín dụng lành mạnh. Trong thời gian tới, cơ quan này sẽ tiếp tục thực hiện chính sách tiền tệ chủ động, linh hoạt, bảo đảm cân đối hài hòa giữa điều hành tỷ giá và lãi suất; tạo thuận lợi tối đa, giảm chi phí tiếp cận vốn tín dụng cho doanh nghiệp, người dân.