Nghị định số 81/2020/NĐ-CP vừa được ban hành và có hiệu lực từ 1/9/2020 nhằm siết chặt hoạt động phát hành trái phiếu có thể là nguyên nhân dẫn đến sự gia tăng mạnh mẽ này.

Thống kê tình hình phát hành trái phiếu tại Sở Giao dịch chứng khoán Hà Nội (HNX) trong tháng 6/2020 ghi nhận 182 đợt đăng ký chào bán với tổng giá trị 61.104 tỷ đồng. Trong đó, số đợt thành công là 136 đợt với tổng giá trị phát hành thực tế 42.473 tỷ đồng.

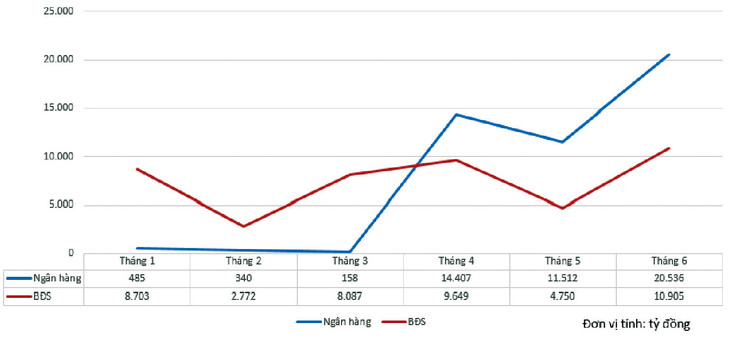

Các tổ chức tín dụng dẫn đầu về quy mô phát hành trái phiếu thành công với giá trị đạt 20.536 tỷ đồng, chiếm tỷ trọng 48,35% tổng lượng phát hành thành công. Nhóm BĐS xếp vị trí thứ hai, chiếm tỷ trọng 25,68%, tương ứng với giá trị phát hành 10.905 tỷ đồng.

Lũy kế 6 tháng đầu năm 2020, giá trị phát hành thành công của nhóm BĐS là 45.592 tỷ đồng, đứng sau các tổ chức tín dụng (47.347 tỷ đồng). Một số doanh nghiệp BĐS có lượng phát hành thành công lớn như: Công ty CP City Garden (1.598 tỷ đồng), Công ty CP Kita Invest (2.100 tỷ đồng), Công ty CP Vinhomes (hơn 8.000 tỷ đồng), Công ty CP Phát triển Golf Thiên Đường (2.681 tỷ đồng),…

Khảo sát của Báo Đấu thầu cho thấy, tại các thương vụ phát hành trái phiếu, trái chủ thường chỉ được tiết lộ là một tổ chức trong nước. Việc một tổ chức có thể mua vào các lô trái phiếu hàng nghìn tỷ đồng như vậy khiến giới đầu tư đồn đoán khả năng lớn trái chủ là các tổ chức tín dụng, quỹ đầu tư.

Trao đổi với Báo Đấu thầu, TS. Nguyễn Trí Hiếu - chuyên gia tài chính ngân hàng - cho biết, thời gian qua, rất nhiều doanh nghiệp bị ảnh hưởng bởi Covid-19. Điều đó khiến việc thu hồi nợ của các nhà băng bị ảnh hưởng. Ngân hàng có các biện pháp giãn nợ, hoãn nợ, điều chỉnh lại cơ cấu nợ, nhưng không loại trừ khả năng ngân hàng mua lại trái phiếu phát hành của doanh nghiệp để cấn trừ nợ. Đây cũng là một hình thức đảo nợ.

|

| Lượng trái phiếu phát hành thành công của nhóm ngân hàng và doanh nghiệp bất động sản trong 6 tháng đầu năm |

Ngoài ra, ông Hiếu cũng nhấn mạnh việc doanh nghiệp huy động vốn qua trái phiếu nhưng không nêu cụ thể mục đích sử dụng tiềm ẩn rủi ro cao cho các nhà đầu tư. Trong khi đó, khi ngân hàng cho vay đều phải thẩm định dự án và đảm bảo tiền giải ngân được sử dụng đúng cho dự án đó.

Đây cũng là vấn đề đã được quy định tại Nghị định số 81/2020/NĐ-CP sửa đổi, bổ sung một số điều của Nghị định số 163/2018/NĐ-CP ngày 4/12/2018 về phát hành trái phiếu doanh nghiệp vừa được Chính phủ ban hành, có hiệu lực từ ngày 1/9.

Cụ thể, Nghị định số 81/2020/NĐ-CP quy định, tổ chức phát hành phải nêu cụ thể thông tin về chương trình, dự án đầu tư, các hoạt động sản xuất, kinh doanh cần bổ sung vốn, các khoản nợ được cơ cấu (tên khoản nợ, giá trị, kỳ hạn) bằng nguồn vốn phát hành từ trái phiếu. Đối với tổ chức tín dụng, nêu cụ thể mục đích phát hành tăng vốn cấp 2 và/hoặc sử dụng để cho vay, đầu tư hoặc sử dụng cho mục đích khác.

Bên cạnh đó, Nghị định cũng sửa đổi, bổ sung nhiều quy định nhằm quản lý chặt chẽ hơn hoạt động phát hành trái phiếu của doanh nghiệp trong thời gian tới. Đơn cử, bổ sung quy định đợt phát hành sau phải cách đợt phát hành trước tối thiểu 6 tháng, trái phiếu trong một đợt phát hành phải có cùng điều kiện, điều khoản.

Sự gia tăng mạnh lượng phát hành trái phiếu của doanh nghiệp thời gian gần đây có thể là bước tăng tốc trước khi việc phát hành bị siết chặt theo quy định mới, Báo cáo đánh giá tác động của kênh trái phiếu và kênh tiền gửi của Trung tâm Phân tích chứng khoán SSI cho biết.