|

| Ngân hàng Nhà nước có điều kiện thuận lợi để giữ mặt bằng lãi suất ổn định, hỗ trợ tăng trưởng kinh tế. Ảnh: Lê Tiên |

TS. Võ Trí Thành, thành viên Hội đồng Tư vấn chính sách tài chính, tiền tệ quốc gia cho rằng, động thái cắt giảm lãi suất của Fed làm giảm áp lực lên chính sách tiền tệ ở các nước, trong đó có Việt Nam. Ngân hàng Nhà nước Việt Nam (NHNN) thuận lợi hơn trong việc điều hành chính sách linh hoạt để hỗ trợ phục hồi kinh tế, thúc đẩy tăng trưởng. Nói cách khác, NHNN có thêm điều kiện để giữ mặt bằng lãi suất ổn định, thậm chí là có thể giảm thêm đối với các lĩnh vực ưu tiên, hỗ trợ doanh nghiệp và người dân phục hồi sau bão, hướng tới mục tiêu tăng trưởng kinh tế cao hơn trong năm nay. Bên cạnh đó, tăng trưởng tín dụng từ đầu năm đến nay vẫn ở mức thấp, hạn mức tín dụng vẫn còn nhiều, tạo điều kiện cho việc đẩy vốn ra nền kinh tế.

Từ góc độ cơ quan điều hành chính sách tiền tệ, Phó Thống đốc NHNN Phạm Quang Dũng cho biết, trong hơn 8 tháng đầu năm 2024, NHNN đã triển khai đồng bộ các giải pháp tạo điều kiện thuận lợi cho doanh nghiệp và người dân tiếp cận vốn tín dụng. Nhờ đó, tăng trưởng tín dụng toàn hệ thống được cải thiện, đến ngày 17/9/2024 đạt 7,38% so với cuối năm 2023 (cùng kỳ đạt 5,73%).

Tuy nhiên, một điểm đáng quan ngại được Phó Thống đốc nhấn mạnh là nợ xấu và nợ tiềm ẩn trở thành nợ xấu có xu hướng tăng, nguy cơ tăng sau khi tiếp tục chính sách cơ cấu thời hạn trả nợ và giữ nguyên nhóm nợ đến hết năm 2024. Bên cạnh đó, sức hấp thụ vốn tín dụng của doanh nghiệp và người dân thấp, nhiều doanh nghiệp thu hẹp hoặc ngừng sản xuất do thiếu đơn hàng, giải thể, đóng cửa, sức khỏe tài chính bị giảm sút; xu hướng thắt chặt, cắt giảm chi tiêu của người dân dẫn đến cầu tín dụng thấp.

Ông Dũng cũng nhấn mạnh, tình hình thiên tai, bão lũ gây thiệt hại lớn, ảnh hưởng đến đời sống, hoạt động sản xuất, kinh doanh của khách hàng, dẫn đến hoạt động của các ngân hàng thương mại cũng khó khăn.

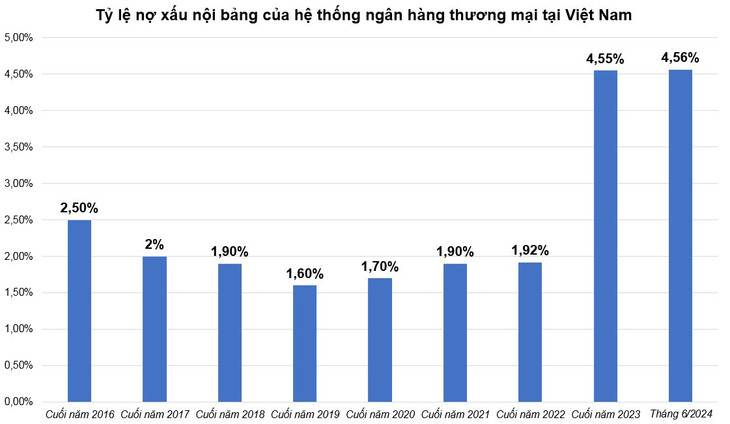

Liên quan đến nợ xấu, theo thống kê được NHNN công bố đầu tháng 9/2024, tính đến cuối tháng 6/2024, nợ xấu nội bảng của hệ thống các tổ chức tín dụng là 795,5 nghìn tỷ đồng, tăng 5,77% so với cuối năm 2023, tỷ lệ nợ xấu ở mức 4,56%.

|

| Nguồn: Ngân hàng Nhà nước |

TS. Nguyễn Hữu Huân, giảng viên Đại học Kinh tế TP.HCM cho rằng, tính từ đầu năm đến nay, tín dụng mới tăng trưởng chưa đạt 50% của tổng hạn mức được phân bổ là 15%, dư địa cho việc cấp vốn tín dụng vẫn còn nhiều. Bên cạnh đó, việc Fed giảm lãi suất làm giảm áp lực với tỷ giá USD/VND nên có điều kiện giữ mặt bằng lãi suất ở mức thấp giúp người vay dễ dàng tiếp cận nguồn vốn này hơn. Tuy nhiên, việc giải ngân vốn tín dụng không dễ dàng vì nhu cầu vốn tín dụng chưa phục hồi mạnh mẽ và nhiều doanh nghiệp muốn vay nhưng không đủ điều kiện vay và càng “đuối” hơn khi bão, lũ làm mất mát tài sản, cạn kiệt nguồn lực.

Do đó, để đẩy nguồn vốn tín dụng ra nền kinh tế, việc giảm lãi suất là chưa đủ mà còn cần đẩy mạnh các giải pháp từ phía cầu tín dụng. Chẳng hạn, áp dụng các gói tín dụng tín chấp hỗ trợ khôi phục sản xuất, kinh doanh với doanh nghiệp chịu thiệt hại nặng nề về tài sản, tiếp tục thực hiện các chính sách giảm thuế, phí. Bên cạnh đó, nhiều doanh nghiệp muốn vay vốn nhưng “vướng” điều kiện giải ngân do “có vết nợ xấu” tại Trung tâm Thông tin tín dụng quốc gia (CIC). Do đó, trong hoàn cảnh khó khăn hiện nay, cần xem xét nới điều kiện xóa vết với các khoản nợ xấu phát sinh trong thời kỳ Covid-19 và doanh nghiệp đã trả được nợ xấu thay vì phải chờ đủ thời hạn 5 năm như quy định hiện hành. Ngoài ra, có thể gia hạn hiệu lực của Thông tư 06/2024/TT-NHNN về gia hạn trả nợ và giữ nguyên nhóm nợ tới sau ngày 31/12/2024 với các hướng dẫn cụ thể hơn về giãn, hoãn, thời hạn trả nợ.

Tuy nhiên, ông Huân cũng khuyến nghị, cần chú trọng kiểm soát chất lượng tín dụng, hướng dòng chảy vốn vào các lĩnh vực sản xuất, kinh doanh trọng yếu để tăng trưởng tín dụng bền vững hỗ trợ tăng trưởng kinh tế bền vững.

Theo ông Suan Teck Kin, Giám đốc Khối nghiên cứu thị trường và Kinh tế toàn cầu, Ngân hàng UOB (Singapore), UOB kỳ vọng NHNN duy trì mức lãi suất hiện tại trong những tháng còn lại năm 2024 vì mục tiêu kiểm soát lạm phát.

“Thay vì cắt giảm lãi suất rộng rãi, NHNN có thể sẽ áp dụng một cách tiếp cận có mục tiêu hơn để hỗ trợ các cá nhân và doanh nghiệp bị ảnh hưởng. Do đó, NHNN nên duy trì lãi suất tái cấp vốn ở mức 4,5% hiện tại trong khi tập trung vào việc tạo điều kiện cho tăng trưởng tín dụng và các biện pháp hỗ trợ khác”, ông Suan Teck Kin nói.Từ phía cơ quan điều hành, Phó Thống đốc Phạm Quang Dũng cho biết, NHNN chỉ đạo các tổ chức tín dụng thường xuyên rà soát; tăng cường kiểm soát chất lượng tín dụng, tăng trưởng tín dụng an toàn, hiệu quả, lành mạnh; tiếp tục duy trì ổn định mặt bằng lãi suất tiền gửi và phấn đấu giảm lãi suất cho vay; tháo gỡ và thúc đẩy tín dụng phục vụ nhu cầu sản xuất, kinh doanh và phục vụ đời sống, tiêu dùng.

Phó Thống đốc cũng kiến nghị, để thúc đẩy sự phục hồi của tổng cầu, tăng khả năng hấp thụ tín dụng, bên cạnh các giải pháp từ phía ngành ngân hàng, cần có chính sách tổng thể từ phía các bộ, ngành, địa phương. Cụ thể, cần tiếp tục cải thiện môi trường đầu tư, kinh doanh; củng cố niềm tin của thị trường vào sự phục hồi, tăng trưởng kinh tế, qua đó khôi phục kỳ vọng mở rộng đầu tư của doanh nghiệp, thúc đẩy tiêu dùng của người dân. Tiếp tục hoàn thiện khuôn khổ pháp lý để hướng dẫn đồng bộ, rõ ràng việc thi hành các luật vừa được sửa đổi, bổ sung; rà soát để tiếp tục tháo gỡ các rào cản về thủ tục pháp lý đối với các dự án, đối với việc xử lý tài sản bảo đảm thi hành án; không hình sự hóa các quan hệ kinh tế dân sự.

Đồng thời, tiếp tục triển khai có hiệu quả các chính sách miễn, giảm, gia hạn thời hạn nộp thuế, phí, lệ phí, tiền sử dụng đất; mở rộng chính sách tài khóa hợp lý, có trọng tâm trọng điểm. Đẩy nhanh tiến độ tháo gỡ khó khăn và phát triển bền vững các thị trường chứng khoán, trái phiếu doanh nghiệp, thị trường bất động sản.