|

| Nguồn: BVSC |

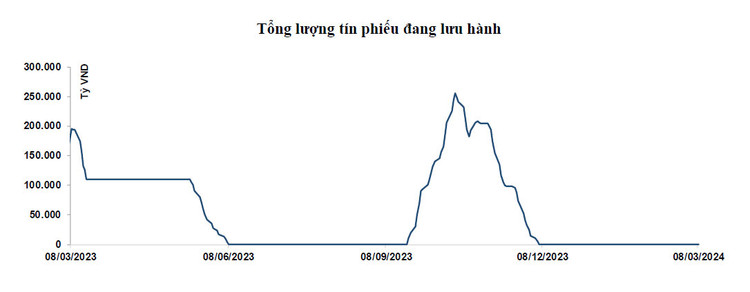

Ngày 14/3, Ngân hàng Nhà nước tiếp tục phát hành tín phiếu trên kênh thị trường mở, với tổng khối lượng gần 15.000 tỷ đồng, kỳ hạn 28 ngày, lãi suất 1,4%/năm. Lũy kế khối lượng hút ròng từ ngày 11 - 14/3 đạt 60.000 tỷ đồng.

Trên thị trường liên ngân hàng, theo số liệu mới nhất từ NHNN, lãi suất VND bình quân tại kỳ hạn qua đêm (kỳ hạn chính chiếm khoảng 90% giá trị giao dịch) đã tăng lên 1,47% trong phiên ngày 13/3 và 12/3 từ mức 0,76% ghi nhận tại phiên 11/3 và 0,77% vào cuối tuần trước. Lãi suất hầu hết kỳ hạn chủ chốt khác cũng bật tăng so với cuối tuần trước như: kỳ hạn 1 tuần tăng từ 1% lên 1,68%; kỳ hạn 2 tuần tăng từ 1,47% lên 1,81%; kỳ hạn 3 tháng tăng từ 2,54% lên 3,06%; kỳ hạn 6 tháng tăng từ 4,12% lên 4,56%.

Trong khi đó, trên thị trường ngoại hối, tỷ giá USD/VND vẫn neo ở mức cao. Chiều 15/3/2024, NHNN công bố tỷ giá trung tâm của VND với USD ở mức 23.979 đồng, tăng 22 đồng so với sáng ngày 14/3 và tăng 113 đồng tính từ đầu năm 2024, tương ứng mức tăng 0,47%.

Tại Vietcombank, tỷ giá USD/VND được niêm yết ở mức 24.570 - 24.910 đồng, tăng 40 đồng so với ngày 14/3. Đây là mức niêm yết cao nhất tại Vietcombank từ trước đến nay và tương ứng mức tăng 2% tính từ đầu năm.

Giá USD trên thị trường tự do cũng đảo chiều tăng mạnh sau khi liên tục hạ nhiệt các phiên trước. Ngày 15/3/2024, giá mua vào phổ biến 25.500 đồng và giá bán ra khoảng 25.550 đồng, tăng khoảng 100 - 120 đồng so với hôm trước đó. Tính từ đầu năm đến nay, tỷ giá USD/VND trên thị trường tự do đã tăng hơn 3%.

Trên thị trường quốc tế, chỉ số DXY - thước đo sức mạnh đồng USD so với các đồng tiền chủ chốt - cũng hồi phục từ mức 102,7 điểm lên 103,5 điểm.

Nhóm nghiên cứu của Dragon Capital nhận định, đợt phát hành tín phiếu lần này là động thái điều hành cần thiết của NHNN trong việc hạ nhiệt tỷ giá. Trên thị trường thế giới, Cục Dự trữ liên bang Mỹ (Fed) có thể sẽ quyết định cắt giảm lãi suất trong 6 tháng cuối năm, đồng thời chính sách tiền tệ của Nhật Bản có xu hướng thắt chặt trở lại sau nhiều năm, có thể làm đồng USD yếu đi. Nếu đồng USD yếu đi, áp lực tỷ giá USD/VND sẽ được gỡ bỏ, giúp Việt Nam có dư địa để tiếp tục duy trình chính sách tiền tệ nới lỏng.

Trao đổi với Báo Đấu thầu, theo TS. Nguyễn Trí Hiếu, chuyên gia tài chính - ngân hàng cho rằng, tín phiếu là giấy tờ có giá ngắn hạn do NHNN phát hành và là một trong những công cụ điều hành chính sách tiền tệ. Việc phát hành tín phiếu có mục tiêu là điều tiết thanh khoản trên thị trường, từ đó, ổn định tỷ giá, lãi suất, ổn định vĩ mô.

Trong những ngày giữa tháng 3 này, NHNN sử dụng trở lại công cụ tín phiếu là một mũi tên trúng nhiều đích. Trước hết, việc hút tiền sẽ góp phần đẩy lãi suất VND tăng để rút ngắn lãi suất giữa đồng VND và USD, từ đó làm giảm áp lực với tỷ giá USD/VND vốn đã tăng khá mạnh trong thời gian qua. Bên cạnh đó, dự đoán Fed có thể giữ lãi suất ở mức cao thêm một thời gian nữa khiến tỷ giá USD/VND vẫn chịu áp lực tăng, đồng thời ảnh hưởng bất lợi tới nỗ lực kiểm soát lạm phát của Việt Nam, nên việc hút tiền về qua kênh tín phiếu là một trong những giải pháp phù hợp và có thể có hiệu quả.

“Việc giảm 60 nghìn tỷ đồng trong hệ thống qua 4 đợt phát hành tín phiếu đã đạt được một số kết quả nhất định, đó là lãi suất liên ngân hàng bắt đầu tăng trở lại. Tuy nhiên, tỷ giá vẫn chưa giảm nhiệt. Theo tôi, trong thời gian tới, NHNN sẽ tiếp tục phát hành tín phiếu song mức độ có thể không lớn như giai đoạn quý IV/2023 do biến động tỷ giá USD/VND ở giai đoạn cuối năm ngoái khá mạnh”, ông Hiếu chia sẻ.