|

| Tính đến cuối tháng 9/2024, tỷ lệ nợ xấu nội bảng ở mức 4,55%, gần bằng mức cuối năm 2023, tăng so với năm 2022. Ảnh: Lê Tiên |

Trả lời chất vấn đại biểu Quốc hội ngày 11/11, Thống đốc Ngân hàng Nhà nước (NHNN) Nguyễn Thị Hồng cho biết, mục tiêu tăng trưởng tín dụng 15% của năm nay có tính khả thi cao, song ngành ngân hàng luôn hết sức cân nhắc phân bổ vốn, kiểm soát rủi ro tín dụng.

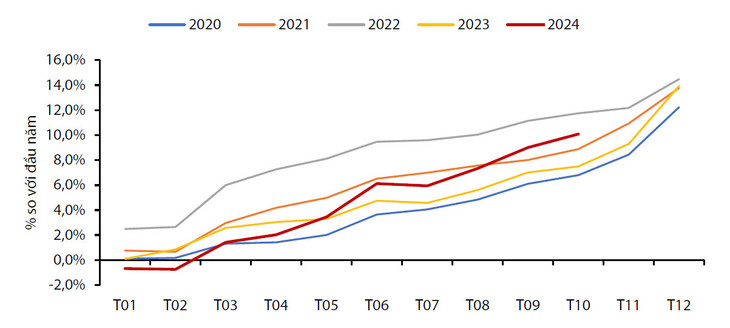

NHNN cho biết, tính đến ngày 31/10/2024, tín dụng tăng 10,08% so với cuối năm 2023, tăng 16,65% so với cùng kỳ năm 2023 (cùng kỳ năm 2023 tăng 7,4%), còn khoảng cách khá xa so với mục tiêu cả năm là tăng trưởng tín dụng 15%. Trong khi đó, thúc đẩy tăng trưởng tín dụng được coi là một trong những giải pháp trọng tâm để hỗ trợ tăng trưởng kinh tế của năm nay.

Để tăng trưởng tín dụng về đích, Thống đốc Nguyễn Thị Hồng cho biết NHNN đã chỉ đạo các tổ chức tín dụng (TCTD) tăng cường đưa vốn ra thị trường, yêu cầu các TCTD triển khai có hiệu quả những chương trình, chính sách tín dụng cho nhà ở xã hội, các lĩnh vực ưu tiên. Bên cạnh đó, để hỗ trợ cho doanh nghiệp và người dân chịu tác động của cơn bão số 3, trên cơ sở xác định số dư nợ tín dụng của các khách hàng và cá nhân bị thiệt hại khoảng 190 nghìn tỷ đồng, NHNN đã chỉ đạo các TCTD tập trung thực hiện các giải pháp để tháo gỡ khó khăn cho doanh nghiệp và người dân như cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ theo quy định hiện hành. NHNN cũng chỉ đạo các TCTD xem xét giảm lãi vay cho doanh nghiệp và người dân chịu tác động của cơn bão số 3. Mặt khác, theo chỉ đạo của Thủ tướng Chính phủ, NHNN đang hoàn thiện các bước cuối cùng để ban hành một thông tư mới về cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ cho các khoản vay của doanh nghiệp và người dân ở 26 tỉnh, thành phố.

Tuy nhiên, việc thúc đẩy tăng trưởng tín dụng mạnh mẽ cũng đi kèm với kiểm soát rủi ro, đặc biệt nguy cơ nợ xấu tăng cao cũng là vấn đề được các đại biểu Quốc hội đặt ra. Về nội dung này, theo Thống đốc Nguyễn Thị Hồng, NHNN đặt mục tiêu định hướng tăng trưởng tín dụng năm 2024 ở mức 15%. Tuy nhiên, diễn biến kinh tế vĩ mô trong và ngoài nước thay đổi thường xuyên, chính sách tiền tệ mang tính chất ngắn hạn, do đó NHNN luôn chú trọng theo dõi diễn biến để có thể điều chỉnh tăng giảm tùy theo tình hình thực tế. “Tín dụng sẽ thường tăng trưởng cao trong hai tháng cuối năm, trong 2 năm gần đây, tăng trưởng tín dụng ở mức 4 - 5% trong 2 tháng cuối năm do nhu cầu vay vốn tăng cao phục vụ dịp Tết. Vì vậy, triển vọng đạt mục tiêu 15% cả năm nay là khả thi cao”, bà Hồng nhấn mạnh.

Bà Nguyễn Thị Hồng khẳng định, NHNN một mặt thúc đẩy tăng trưởng tín dụng, một mặt yêu cầu các ngân hàng chú trọng kiểm soát nợ xấu. Theo số liệu của NHNN, tính đến cuối tháng 9/2024, tỷ lệ nợ xấu nội bảng ở mức 4,55%, gần bằng mức cuối năm 2023, tăng so với năm 2022.

|

| Tăng trưởng tín dụng lũy kế 10 tháng 2024. Nguồn: NHNN, CTCK Rồng Việt |

Để kiểm soát nợ xấu, NHNN cũng đề ra một số giải pháp. Theo đó, đối với các tổ chức tín dụng, khi cho vay cần thẩm định, đánh giá kỹ lưỡng về khả năng trả nợ của khách hàng vay, bảo đảm kiểm soát nợ xấu mới phát sinh. Còn đối với nợ xấu hiện hữu, cần tích cực xử lý thông qua việc đôn đốc khách hàng trả nợ, thu nợ, phát mại tài sản bảo đảm của nợ xấu. NHNN cũng đã có khuôn khổ pháp lý đối với các công ty mua bán nợ để có thể tham gia xử lý nợ xấu.

Ở khía cạnh khác, Thống đốc Nguyễn Thị Hồng cho rằng, để tăng cường vốn cho doanh nghiệp và người dân, bên cạnh vốn tín dụng, cần phát huy thêm nhiều nguồn vốn khác như nguồn vốn tự có, nguồn vốn thu hút đầu tư trực tiếp, gián tiếp của nước ngoài, nguồn vốn vay nợ. “Doanh nghiệp và người dân cần cân nhắc tiếp cận các nguồn vốn phù hợp. Khi tiếp cận nguồn vốn của hệ thống ngân hàng, các tổ chức và cá nhân phải đáp ứng điều kiện, tiêu chuẩn được vay và phải có khả năng trả nợ, doanh nghiệp và người dân phải có phương án kinh doanh khả thi. Đây cũng là cách thức để giảm rủi ro, bảo đảm an toàn cho hệ thống ngân hàng”, bà Hồng nhấn mạnh.

TS. Châu Đình Linh, giảng viên Đại học Ngân hàng TP.HCM cho rằng, từ đầu năm đến nay, NHNN đã có nhiều giải pháp thúc đẩy tăng trưởng tín dụng để hỗ trợ nền kinh tế như giao hết hạn mức tín dụng cho từng ngân hàng ngay từ đầu năm, tiếp đó, điều chuyển hạn mức tín dụng giữa các ngân hàng, yêu cầu các TCTD cấp gói vay ưu đãi cho các lĩnh vực ưu tiên, hỗ trợ cơ cấu lại nợ, chưa chuyển nhóm nợ đối với các doanh nghiệp và người dân chịu ảnh hưởng bởi bão.

Đến nay, điều kiện thúc đẩy tăng trưởng tín dụng khá thuận lợi nhờ kinh tế trong nước cải thiện về nhiều mặt, nên nhiều ngân hàng đạt chỉ tiêu tăng trưởng tín dụng khả quan. Chẳng hạn, đến hết tháng 9, tăng trưởng tín dụng của các ngân hàng MBBank, VIB, ACB, HDBank, LPBank, Techcombank đạt lần lượt 13,5%, 12%, 14%, 16,6%, 16,1%, 17,4%...

Tuy nhiên, theo ông Linh, việc đẩy vốn ngân hàng ra nền kinh tế vẫn phải đối mặt nhiều thách thức, đặc biệt là nợ xấu tăng cao, điều kiện tiếp cận tín dụng của các doanh nghiệp và người dân vẫn còn khó do năng lực tài chính của nhiều doanh nghiệp còn kém, doanh nghiệp chưa có dự án khả thi, lãi suất cho vay vẫn cao mà khả năng giảm lãi suất rất khó. “Mục tiêu tăng trưởng tín dụng cả năm vẫn có thể đạt được song cần hết sức nỗ lực và thận trọng kiểm soát rủi ro của dòng vốn để tránh đẩy rủi ro cho năm sau và những năm tiếp theo. Từ đó, góp phần thúc đẩy tăng trưởng kinh tế bền vững”, ông Linh nói.