|

| Bất động sản dẫn đầu về phát hành trái phiếu doanh nghiệp trong 6 tháng. |

Đó là nhận định tại Báo cáo Thị trường trái phiếu doanh nghiệp (TPDN) quý II/2021 vừa được SSI Research công bố. Dịch bệnh dai dẳng đang khiến cho môi trường kinh doanh của nhóm này bớt thuận lợi.

Cụ thể, thanh khoản của thị trường BĐS có xu hướng giảm cho thấy sức hấp thụ đang suy yếu dần; các hoạt động triển khai dự án, sự kiện mở bán bị gián đoạn do dịch bệnh; hoạt động đầu tư công các dự án cơ sở hạ tầng đang chậm hơn dự kiến. Các yếu tố này làm tăng chi phí vốn do ứ đọng, ảnh hưởng đến kế hoạch dòng tiền trả nợ gốc lãi trái phiếu của doanh nghiệp.

Bên cạnh đó, các trái phiếu năng lượng cũng đang chịu rủi ro khá lớn từ chính sách. Quy hoạch điện VIII đã được Bộ Công Thương triển khai xây dựng từ 2019 với định hướng đẩy mạnh năng lượng tái tạo và thu hút đầu tư bằng giá điện.

Đây cũng là nguyên nhân chính khiến các trái phiếu tài trợ các dự án điện mặt trời, điện gió tăng mạnh trong giai đoạn vừa qua. Tổng số trái phiếu năng lượng phát hành từ 2019 đến 30/6/2021 là khoảng 65 nghìn tỷ đồng. Tuy vậy, cho đến nay, Dự thảo Quy hoạch điện VIII vẫn đang trong quá trình thẩm định và chưa rõ sẽ sửa đổi theo hướng nào. Các doanh nghiệp năng lượng đặc biệt là năng lượng mặt trời vẫn đang sản xuất cầm chừng vì sức cầu hạn chế và chờ đợi cơ chế giá mới.

Cũng theo thống kê của SSI Research, trong quý II/2021, các doanh nghiệp phát hành 164 nghìn tỷ đồng trái phiếu, gấp 3,66 lần lượng phát hành trong quý I/2021 và tăng 28,7% so với cùng kỳ năm 2020.

Các NHTM là tổ chức phát hành nhiều nhất trong quý II với tổng cộng 67 nghìn tỷ đồng (tăng 41% so với cùng kỳ và chiếm 41% tổng lượng phát hành trong quý). Nếu loại trừ trái phiếu ngân hàng, tổng lượng TPDN phát hành quý II/2021 là 97 nghìn tỷ đồng, vẫn tăng 21% so với cùng kỳ 2020.

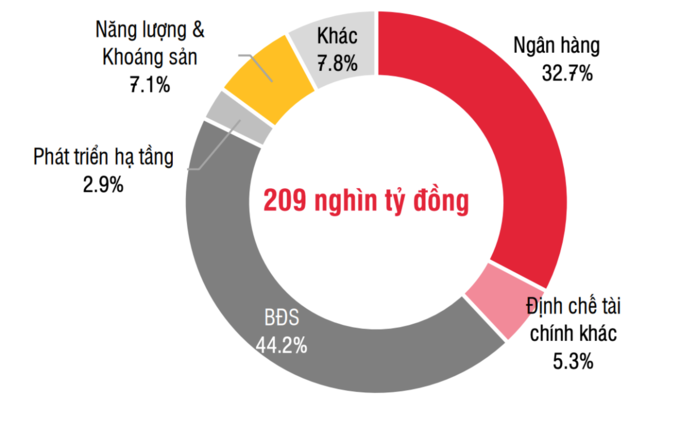

Tính chung nửa đầu năm 2021, tổng lượng TPDN phát hành là 208,9 nghìn tỷ đồng, tăng 18,3% so với cùng kỳ 2020. Đứng đầu là các doanh nghiệp bất động sản (92,3 nghìn tỷ đồng, chiếm 44,2%); sau đó đến các ngân hàng (68,2 nghìn tỷ đồng, chiếm 32,7%); năng lượng và khoáng sản (14,8 nghìn tỷ đồng, chiếm 7,1%); định chế tài chính phi ngân hàng (11,2 nghìn tỷ đồng, chiếm 5,4%); phát triển hạ tầng (6 nghìn tỷ đồng, chiếm 2,9%)...

Trái phiếu ngân hàng có lãi suất phát hành khá sát với lãi suất tiền gửi nên nhà đầu tư thông thường cũng ít tìm đến trái phiếu ngân hàng ngoại trừ các trái phiếu tăng vốn cấp 2 có lãi suất cao hơn hẳn lãi suất tiền gửi.

Lãi suất phát hành bình quân của các TPDN (loại trừ trái phiếu ngân hàng) trong quý II/2021 là 9,95%, giảm 33 điểm cơ bản so với quý I/2021. Dù lãi suất phát hành TPDN nằm trong xu hướng giảm từ quý III/2020 đến nay nhưng rất nhỏ so với mức giảm sâu của lãi suất tiền gửi. Chênh lệch giữa lãi suất phát hành TPDN và lãi suất tiền gửi giữ ở mức cao khiến thị trường TPDN tiếp tục tăng trưởng mạnh mẽ trong nửa đầu năm 2021.

Đáng chú ý, các ngân hàng chủ yếu bán chéo trái phiếu cho nhau. Trong 6 tháng đầu năm 2021, 15 NHTM phát hành 68,2 nghìn tỷ đồng trái phiếu với kỳ hạn bình quân 3,37 năm và lãi suất bình quân 4,3%/năm.

Nhà đầu tư mua trái phiếu ngân hàng gồm các ngân hàng (17,8 nghìn tỷ đồng, chiếm 26%); công ty chứng khoán mua 38,3 nghìn tỷ đồng, chiếm 56%; tổ chức trong nước mua 10,1 nghìn tỷ đồng, chiếm 15% và cá nhân mua 2 nghìn tỷ đồng, chiếm 3%.

Các nhà đầu tư cá nhân chỉ mua các trái phiếu tăng vốn cấp 2 có kỳ hạn dài (7 - 15 năm), hầu hết có lãi suất thả nổi, năm đầu dao động từ 6,2 - 7,9%/năm.

Có 56,6 nghìn tỷ đồng, chiếm 83% tổng trái phiếu ngân hàng phát hành nửa đầu năm 2021 là kỳ hạn 2 - 3 năm có lãi suất cố định từ 3,0 - 4,2%/năm, trả lãi hàng năm; là mức lãi suất thấp hơn hẳn lãi suất tiền gửi ngân hàng kỳ hạn 12 tháng trả sau (5,6 - 6%/năm). Gần như toàn bộ số trái phiếu này được mua bởi các ngân hàng và công ty chứng khoán.

Theo quy định tại Thông tư 34/2013/TT-NHNN, TCTD không được mua trái phiếu phát hành trên sơ cấp của TCTD khác nên các công ty chứng khoán thường đứng ra làm trung gian, mua trái phiếu ngân hàng trên sơ cấp sau đó bán lại cho các TCTD khác. Tuy vậy, quy định này đã được gỡ bỏ tại Thông tư 01/2021/TT-NHNN nên các NHTM đã có thể trực tiếp mua chéo trái phiếu của nhau trên sơ cấp từ ngày thông tư có hiệu lực là 17/5/2021 đến nay.