|

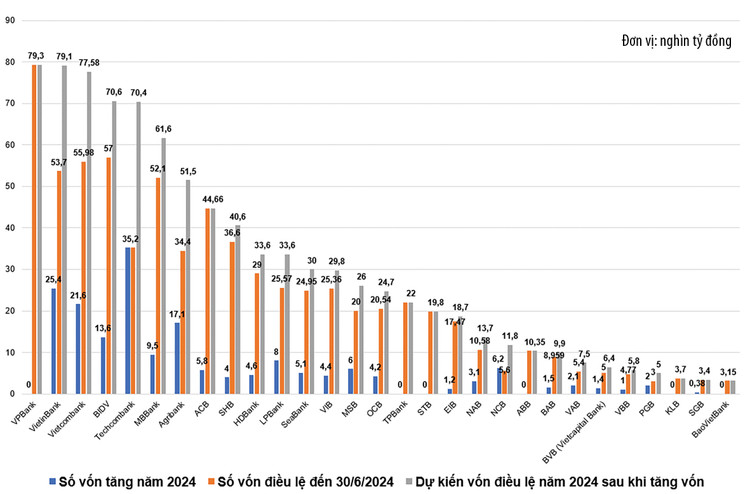

| Vốn điều lệ của các ngân hàng thương mại cổ phần tăng vốn năm 2024. Nguồn: Ngân hàng Nhà nước, các ngân hàng thương mại |

Ngày 16/8 là thời hạn Ngân hàng TMCP Bản Việt (BVBank) chốt danh sách cổ đông để thực hiện quyền nhận cổ phiếu phát hành nhằm tăng vốn cổ phần từ nguồn vốn chủ sở hữu. Sau khi hoàn tất phương án phát hành, vốn điều lệ của BVBank sẽ tăng từ 5.016 tỷ đồng lên 6.408 tỷ đồng. Thời gian thực hiện trong năm 2024 và quý I - II/2025.

Tiếp đó, ngày 23/8 là thời hạn Ngân hàng TMCP Quốc tế Việt Nam (VIB) chốt danh sách cổ đông để chia thưởng cổ phiếu với tỷ lệ 17%, tương ứng cổ đông sở hữu 100 cổ phần sẽ được nhận 17 cổ phiếu phát hành thêm. Sau phát hành, VIB sẽ tăng vốn điều lệ từ 25.368 tỷ đồng lên 29.680 tỷ đồng.

Nhiều ngân hàng khác đã được chấp thuận các phương án tăng vốn trong năm nay với mức tăng hàng chục nghìn tỷ đồng. Đa số các ngân hàng áp dụng hình thức phát hành cổ phiếu để tăng vốn điều lệ từ nguồn vốn chủ sở hữu như: Ngân hàng TMCP Công thương Việt Nam (VietinBank) dự kiến dùng toàn bộ 25.448 tỷ đồng lợi nhuận giữ lại của năm 2022 và 2023 để tăng vốn bằng hình thức chia cổ tức bằng cổ phiếu, nâng tổng vốn điều lệ lên 79.148 tỷ đồng; Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank) công bố kế hoạch chia cổ tức bằng cổ phiếu cho cổ đông, lấy nguồn từ 21.680 tỷ đồng lợi nhuận còn lại của năm 2022, nếu được Ngân hàng Nhà nước phê duyệt, vốn điều lệ của Vietcombank sẽ nâng lên hơn 77.500 tỷ đồng...

Nếu kế hoạch tăng vốn của các ngân hàng hoàn thành thì hệ thống NHTM trong nước vẫn còn 3 ngân hàng có quy mô nhỏ với vốn điều lệ dưới 5 nghìn tỷ đồng (không bao gồm các ngân hàng thuộc diện kiểm soát đặc biệt), 8 ngân hàng quy mô dưới 15 nghìn tỷ đồng và 18 ngân hàng có quy mô vốn lớn (trên 15 nghìn tỷ đồng).

Nhìn nhận về xu hướng này, TS. Châu Đình Linh, giảng viên Đại học Ngân hàng TP.HCM cho rằng, tăng vốn là hoạt động thường niên trong những năm gần đây, thuộc kế hoạch trung và dài hạn của các NHTM hướng tới mục tiêu đảm bảo các chỉ tiêu về năng lực tài chính theo Chiến lược tái cơ cấu các tổ chức tín dụng của Chính phủ, đồng thời đáp ứng nhu cầu cải thiện sức khỏe tài chính để tăng năng lực cạnh tranh. “Những ngân hàng có chiến lược kinh doanh đáng tin cậy, triển vọng lợi nhuận tốt thì có hy vọng hoàn thành trong năm nay. Trong khi đó, một số ngân hàng có thể phải kéo dài kế hoạch tăng vốn sang năm tiếp theo”, ông Linh dự đoán.

Quyết định số 689/QĐ-TTg năm 2022 của Thủ tướng Chính phủ phê duyệt Đề án Cơ cấu lại hệ thống các TCTD gắn với xử lý nợ xấu giai đoạn 2021 - 2025 nêu rõ mục tiêu các TCTD phải có biện pháp bảo đảm số vốn điều lệ đến năm 2025. Cụ thể, đối với các NHTM, nhóm NHTM trong nước có tiềm lực tài chính, năng lực cạnh tranh, quy mô lớn: vốn điều lệ tối thiểu đạt 15.000 tỷ đồng; nhóm NHTM trong nước có tiềm lực tài chính, năng lực cạnh tranh, quy mô nhỏ và trung bình và NHTM có vốn nước ngoài: vốn điều lệ tối thiểu đạt 5.000 tỷ đồng.

Theo thống kê của Ủy ban Giám sát tài chính quốc gia, các NHTM trong nước có kế hoạch tăng vốn điều lệ trong năm 2024 với mức tăng khoảng 21% cho thấy áp lực củng cố bộ đệm vốn còn mỏng của các NHTM. Một trong những lực đẩy khiến các ngân hàng phải tăng vốn là phải đảm bảo năng lực tài chính trong bối cảnh nợ xấu tăng cao. Đến cuối tháng 5/2024, hệ thống có 9 TCTD trong tình trạng lỗ lũy kế, âm vốn chủ sở hữu; 10/29 NHTM trong nước có tỷ lệ an toàn vốn tối thiểu (CAR) theo quy định tại Thông tư 41/2016/TT- NHNN giảm so với cuối năm 2023.

Theo số liệu từ Ngân hàng Nhà nước, đến cuối tháng 5/2024, nợ xấu nội bảng của hệ thống các TCTD là 833,3 nghìn tỷ đồng, tăng 10,8% so với cuối năm 2023. Tỷ lệ nợ xấu nội bảng ở mức 4,94% tổng dư nợ. 16/35 NHTM trong nước có giá trị nợ xấu tăng trên 30%, một số ngân hàng có tỷ lệ nợ xấu báo cáo vượt ngưỡng 3%.

Trong khi đó, theo Ủy ban Giám sát tài chính quốc gia, tỷ lệ dự phòng rủi ro tín dụng so với nợ xấu giảm, ảnh hưởng đến khả năng xử lý nợ xấu. Tỷ lệ dự phòng rủi ro tín dụng/nợ xấu trong cho vay tổ chức kinh tế và cá nhân bình quân toàn hệ thống là 78,2% (cuối năm 2013 là 83,4%).

Cùng quan điểm, TS. Nguyễn Hữu Huân, giảng viên Đại học Kinh tế TP.HCM cho rằng, bên cạnh việc tăng vốn để cải thiện năng lực tài chính khi CAR có dấu hiệu suy giảm, một mục tiêu quan trọng của các ngân hàng trong giai đoạn hiện nay là tăng vốn để giải quyết tình trạng nợ xấu đang tăng nhanh. Theo ông Huân, cách tăng vốn điều lệ bằng nguồn lợi nhuận giữ lại cũng tối ưu hóa lợi nhuận cho cổ đông khi giá cổ phiếu ngân hàng tăng đáng kể trong thời gian qua.