|

Xấp xỉ 10.000 tỷ đồng định giá Dược Hậu Giang

Theo thông báo của Trung tâm Lưu ký Chứng khoán (VSD) ngày 1/7/2016, ngày 30/6/2016, 34 nhà đầu tư nước ngoài đã thực hiện chuyển nhượng hơn 21,304 triệu cổ phiếu DHG của CTCP Dược Hậu Giang cho CTCP Chế tạo thuốc Taisho. Giá của thương vụ không được công bố, nhưng một nguồn tin cho biết, do thương vụ này đã được đàm phán khá lâu, đồng thời, giá cổ phiếu DHG tăng mạnh thời gian qua, nên so với thị giá tại thời điểm chuyển nhượng, chênh lệch giữa giá chuyển nhượng và thị giá không nhiều.

Như vậy, với mức giá DHG hiện đang ở mức xấp xỉ 100.000 đồng/cổ phiếu, nếu tính mức trả chênh lệch mua cao hơn khoảng 10% so với thị giá hiện nay, tương đương khoảng 110.000 đồng/cổ phiếu, Taisho đang đánh giá Dược Hậu Giang ở mức xấp xỉ 10.000 tỷ đồng.

Ở mức giá này, chỉ số giá trên thu nhập mỗi cổ phiếu (P/E) DHG khoảng hơn 15 lần, chỉ số giá trên giá trị sổ sách cổ phiếu (P/B) ở mức hơn 3,6 lần, khá cao so với mặt bằng chung. Tuy nhiên, theo một lãnh đạo doanh nghiệp dược, nếu đây là thương vụ mua chi phối, trong đó Taisho sở hữu khoảng 51% vốn điều lệ trở lên, thì có thể nhà đầu tư ngoại sẵn sàng trả giá lớn hơn nhiều.

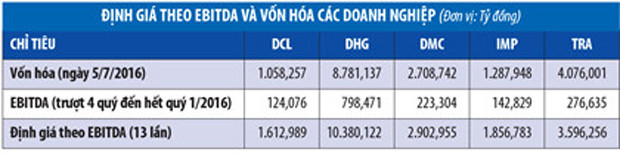

4 quý gần nhất (tính từ quý II/2015 đến hết quý I/2016), tổng thu nhập trước khấu hao, thuế, chi phí lãi vay (EBITDA) từ hoạt động kinh doanh của Dược Hậu Giang đạt xấp xỉ 798,471 tỷ đồng. Ở mức giá mua hiện tại, nếu giả định khoảng 110.000 đồng/cổ phiếu, Taisho đang mua lại phần vốn góp tại Dược Hậu Giang tương đương định giá chỉ 12 lần EBITDA, là mức không hề cao so với ngành trong M&A, nếu thực hiện mua chi phối.

Cổ phiếu dược tăng giá ấn tượng

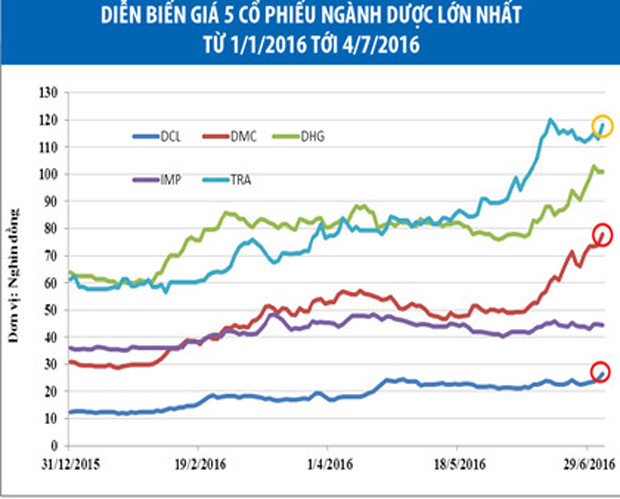

Từ đầu năm 2016 đến nay, cổ phiếu của 5 doanh nghiệp lớn nhất ngành dược có mức giá ấn tượng, với 2 cổ phiếu tăng giá trên 100% là DMC của CTCP Xuất nhập khẩu Y tế Domesco và DCL của CTCP Dược phẩm Cửu Long. Trong đó, mức tăng lớn nhất thuộc về cổ phiếu DMC, tăng giá tới 156,61% chỉ trong vòng 6 tháng, từ mức 41.500 đồng/cổ phiếu tham chiếu đầu năm 2016 (tương đương mức giá 31.000 đồng/cổ phiếu sau hưởng quyền) lên mức 78.000 đồng/cổ phiếu ngày 4/7/2016.

Tương tự, cổ phiếu DCL cũng tăng lên mức 26.300 đồng/cổ phiếu trên mức giá tham chiếu đầu năm 25.000 đồng/cổ phiếu (tương đương giá 12.500 đồng/cổ phiếu sau điều chỉnh hưởng quyền), đạt mức tăng giá 110,4%.

3 cổ phiếu còn lại có mức tăng thấp hơn, nhưng cũng khá ấn tượng là TRA (của CTCP Traphaco), với mức tăng giá 92,5%, DHG tăng 58,31% và IMP tăng 23,96%.

Với kết quả này, định giá các cổ phiếu ngành dược đều ở mức khá cao so với thị trường chung, với chỉ số P/E dao động từ gần 14 lần đến trên 15 lần. Riêng chỉ số P/B có sự khác biệt khá xa, trong đó cao nhất là DHG và TRA, P/B khoảng 3,2 đến 3,2 lần, trong khi nhóm thấp hơn gồm DCL và IMP dưới 2 lần (thấp nhất là IMP chỉ gần 1,4 lần).

Mặt bằng giá mới doanh nghiệp dược đang hình thành

Chỉ nhìn vào diễn biến giá đơn thuần, thị trường cũng dễ dàng thấy, trong vòng 6 tháng, các doanh nghiệp dược đã tăng rất mạnh vốn hóa của mình. Mặt bằng mới đang hình thành này có xu hướng được duy trì, thậm chí tiếp tục cải thiện trong bối cảnh các nhà đầu tư ngoại đang tích cực tìm kiếm đối tác đầu tư tại Việt Nam, mà các doanh nghiệp niêm yết, công ty đại chúng trong ngành là một ưu tiên.

Dạo một vòng các doanh nghiệp ngành dược, có thể thấy, không chỉ các doanh nghiệp niêm yết, xu hướng nhà đầu tư nước ngoài mua sở hữu lớn tại các doanh nghiệp có vị thế trong ngành đang khá rầm rộ.

Việc Taisho mua vào DHG được dự báo có thể không dừng tại đây, do nếu mua vượt quá tỷ lệ 25%, Taisho có thể sẽ phải thực hiện chào mua công khai. Trong khi đó, thị trường thời gian vừa qua đã râm ran thông tin về khả năng thoái vốn của Tổng công ty Đầu tư và Kinh doanh vốn Nhà nước (SCIC) tại DHG. Đặc biệt, nguồn tin của Đầu tư Chứng khoán cũng cho biết, việc trở thành cổ đông lớn là bước chuẩn bị cho việc hợp tác sâu hơn giữa Dược Hậu Giang và Taisho, trong việc cùng đầu tư xây dựng nhà máy mới trong thời gian tới đây.

Ngoài Dược Hậu Giang, nhiều doanh nghiệp dược có quy mô lớn uy tín và vị thế trong ngành cũng đã trở thành đích đến của các doanh nghiệp dược nước ngoài, trong đó nhóm hoạt động tích cực tại Việt Nam là các nhà đầu tư đến từ Nhật Bản. Nhiều thương vụ hiện đã hoàn thành khâu đàm phán với đối tác, nhưng chưa hoàn tất do bị treo về mặt pháp lý, trong đó, có thương vụ nổi bật là Mekophar bán cổ phần cũng cho đối tác Nhật.

Nếu với các nhà đầu tư tài chính, định giá dựa vào kỳ vọng tăng trưởng, chỉ tiêu P/E, P/B được ưu tiên hàng đầu, thì với các nhà đầu tư chiến lược chuỗi ngành dọc, định giá dựa trên vị thế ngành, EBITDA và tốc độ tăng trưởng là ưu tiên hàng đầu.

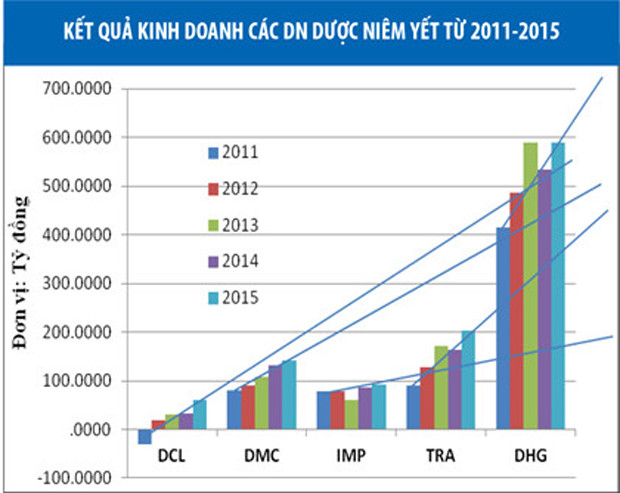

Với 5 doanh nghiệp niêm yết lớn nhất ngành dược, nếu tính cả giai đoạn 2011-2015, Dược Hậu Giang là doanh nghiệp có tốc độ tăng trưởng lợi nhuận ấn tượng nhất. Nhưng nhìn 3 năm gần đây, Traphaco và Dược Cửu Long mới thực sự là 2 doanh nghiệp có sự bứt phá mạnh mẽ.

Năm 2015, lợi nhuận sau thuế cổ đông công ty mẹ Dược Hậu Giang tăng 10% so với năm liền trước, nhưng vẫn chỉ xấp xỉ so với năm 2013, trong khi, Traphaco tăng gần 19% và Dược Cửu Long tăng trên 100%. Trong đó, thành công của Traphaco ngoài việc đến từ chiến lược phát triển sản phẩm mới (thảo dược), chính sách bán hàng, thì có sự đóng góp không nhỏ của hoạt động phân phối hàng nhập khẩu ủy thác.

Còn sự trở lại của Dược Hậu Giang có sự góp mặt không nhỏ của nhà máy DHG Pharma (hiện đang được miễn thuế). Ngược lại, với Dược Cửu Long, sự tăng trưởng này đến từ việc cải tổ lại tình hình kinh doanh giúp tăng doanh số, cắt giảm chi phí, đặc biệt là chi phí tài chính cùng quản lý nợ xấu.

Câu hỏi đặt ra là, nếu các doanh nghiệp dược niêm yết được nhà đầu tư nước ngoài lựa chọn đầu tư chiến lược, thì cơ hội tăng giá sẽ dành cho cổ phiếu nào?

So sánh định giá 5 doanh nghiệp lớn đang niêm yết này theo cách định giá mua chiến lược (tính theo EBITDA) và vốn hóa, nếu giả định mức mua là 13 lần EIBTDA, thì Dược Cửu Long hiện đang được định giá thấp nhất. Trong đó, định giá theo EBITDA bằng 160% so với thị giá trên thị trường hiện nay, Dược Hậu Giang hiện có thị giá thấp hơn khoảng 18% so với định giá được chấp nhận. Imexpharm cũng có giá trị vốn hóa thấp hơn định giá khoảng 30%.

Riêng Traphaco là doanh nghiệp duy nhất có vốn hóa lớn hơn hẳn so với định giá doanh nghiệp theo phương thức này. Đặc biệt, nếu bóc tách hoạt động phân phối ra khỏi Traphaco, khoảng cách chênh lệch này có thể cao hơn nữa. Mặc dù vậy, mức tăng trưởng kết quả kinh doanh ấn tượng có thể sẽ giúp Traphaco nhanh chóng rút ngắn khoảng cách này, thậm chí… đảo chiều mối quan hệ giữa định giá doanh nghiệp và vốn hóa. Và ở góc độ này, nếu Dược Cửu Long đạt được mục tiêu tăng trưởng đã đề ra, định giá theo EBITDA của công ty này có thể còn tiếp tục tăng mạnh trong thời gian tới.