Bức tranh trái ngược của ngành vận tải biển

Tuần đầu tháng 3/2023, chỉ số giá cước vận tải container quốc tế WCI cho container 40 feet là 1.859 USD, giảm 2% so với tuần cuối tháng 2/2023 và giảm 80,3% so với cùng kỳ năm 2022. So với mức đỉnh 10.377 USD tháng 9/2021, mức giảm giá lên đến 82,1%. Tại thị trường trong nước, giá cước vận tải container và nhiều loại hàng hóa thông thường khác bằng đường biển cũng giảm theo xu hướng của thị trường vận tải thế giới.

Sự sụt giảm này diễn ra trong bối cảnh nút thắt của chuỗi cung ứng liên quan đến đại dịch Covid-19 được giải quyết, các hãng tàu đẩy mạnh đầu tư mở rộng đội tàu, trong khi nhu cầu vận tải sụt giảm do nhiều nền kinh tế lớn yếu đi, lãi suất và lạm phát tăng cao. Sự sụt giảm này khiến các hãng tàu vận tải hàng hóa đứng trước nỗi lo lợi nhuận giảm mạnh. Ngược lại, phân khúc vận tải sản phẩm dầu khí như tàu chở dầu, tàu chở khí hóa lỏng (LPG) lại duy trì được triển vọng kinh doanh khả quan nhờ giá và nhu cầu tiếp tục ở mức cao.

Theo số liệu của Fearnleys - một trong những công ty môi giới tàu biển hàng đầu thế giới, mức giá thuê ngày của tàu chở dầu các kích cỡ như VLCC (Very large crude carrier) đến cuối tháng 2/2023 cao hơn 1,67 lần cùng kỳ năm ngoái, tàu Suezmax cao hơn 2,64 lần, tàu Aframax cao hơn 2,13 lần.

Nguyên nhân được đánh giá do các lệnh trừng phạt của phương Tây đối với ngành năng lượng của Nga đã định hình lại chuỗi cung ứng năng lượng toàn cầu. Chẳng hạn, việc châu Âu thực hiện các lệnh cấm và hạn chế nhập khẩu dầu từ Nga khiến Nga phải chuyển hướng xuất khẩu sang các khu vực khác, trong khi châu Âu cũng phải tìm các nguồn cung cấp mới với khoảng cách và thời gian vận chuyển dài hơn, khiến nhu cầu tàu chở dầu/nhiên liệu tăng mạnh. Đội tàu của Nga cũng khó khăn trong việc luân chuyển khai thác ở các thị trường khác, gây hạn chế nguồn cung trọng tải.

Một nguyên nhân khác là quy định mới liên quan đến bảo vệ môi trường biển của Tổ chức Hàng hải quốc tế (IMO). Cụ thể, từ ngày 1/1/2023, IMO áp dụng 2 quy định mới nhằm giảm lượng phát thải khí carbon từ hoạt động vận tải biển là Chỉ số thiết kế hiệu quả năng lượng đối với tàu hiện có (EEXI) và Chỉ thị cường độ carbon hoạt động của tàu (CII), buộc các hãng tàu phải cải tổ đội tàu để đảm bảo mức khí thải dưới ngưỡng cho phép, ảnh hưởng đến hoạt động khai thác của các tàu dầu cũ, có độ phát thải carbon cao. Thậm chí, nhiều tàu phải phá dỡ, trang bị máy móc, thiết bị mới tiết kiệm năng lượng, làm giảm trọng tải đội tàu sẵn sàng khai thác.

|

Cơ hội và thách thức trong môi trường biến động

Đội tàu 39 chiếc của PVTrans bao gồm 3 tàu chở dầu thô (tổng trọng tải hơn 300.000 DWT), 16 tàu chở dầu/hóa chất (tổng trọng tải gần 300.000 DWT), 14 tàu chở khí hóa lỏng (tổng trọng tải gần 100.000 DWT), 4 tàu chở hàng rời (tổng trọng tải gần 150.000 DWT) và 2 tàu FSO/FPSO (kho nổi chứa dầu thô/kho nổi lưu trữ và xử lý dầu thô, tổng trọng tải gần 200.000 DWT).

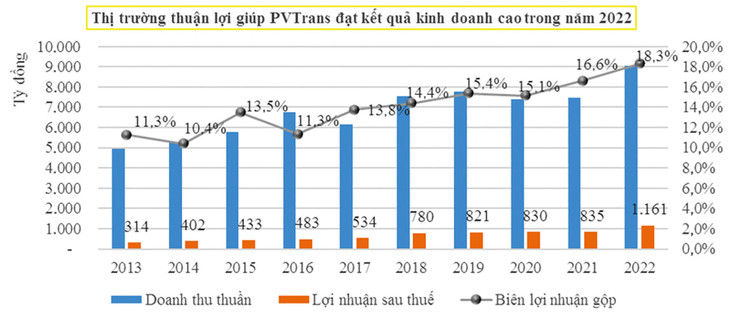

Năm 2022, PVTrans ghi nhận kết quả kinh doanh cao nhất kể từ khi lên sàn HSX (năm 2007) với doanh thu thuần hợp nhất đạt 9.047,5 tỷ đồng và lợi nhuận sau thuế đạt 1.160,8 tỷ đồng. Dòng tiền hoạt động kinh doanh thặng dư 2.238 tỷ đồng, gấp 2,7 lần năm 2021. Theo PVTrans, giá cước tăng, các tàu được khai thác đủ chuyến và đội tàu mới đầu tư được khai thác hiệu quả là những động lực giúp kết quả kinh doanh tăng trưởng.

Năm 2023, bối cảnh giá cước, nhu cầu tàu dầu, nhiên liệu neo cao và dự báo chưa thể sớm hạ nhiệt được đánh giá tiếp tục đem đến môi trường kinh doanh thuận lợi cho các doanh nghiệp chuyên về vận tải dầu khí như PVTrans duy trì tăng trưởng doanh thu và lợi nhuận.

Ở chiều ngược lại, chi phí lãi vay của PVTrans dự báo sẽ tiếp tục gia tăng trong bối cảnh dư nợ vay cao hơn và mặt bằng lãi suất Libor hiện cao hơn đáng kể so với nửa đầu năm ngoái. Tỷ giá USD/VND cũng có thể gia tăng trước những rủi ro, biến động bất thường của thị trường tài chính thế giới, qua đó làm tăng chi phí tài chính và bào mòn lợi nhuận của doanh nghiệp.

Theo báo cáo tài chính hợp nhất của PVTrans, tính đến cuối năm 2022, dư nợ vay của Tổng công ty là 3.684,5 tỷ đồng, tăng 438,1 tỷ đồng so với đầu năm. Chiếm ¾ trong số đó là các khoản vay dài hạn và phần lớn là các khoản vay ngoại tệ (chủ yếu là USD) với lãi vay được thả nổi theo lãi suất Libor 3 tháng hoặc 6 tháng cộng thêm biên độ. Điều này khiến kết quả kinh doanh của PVTrans nhạy cảm với những biến động tăng tỷ giá, lãi suất.

Theo báo cáo tài chính soát xét bán niên 2022 (báo cáo tài chính tự lập quý IV/2022 chưa có thuyết minh chi tiết), giá trị công nợ bằng USD của PVTrans quy đổi sang VND đến 30/6/2022 là 1.958,2 tỷ đồng. Theo đó, mức tăng giá 2% của USD so với VND sẽ khiến lợi nhuận của PVTrans giảm 33,4 tỷ đồng và ngược lại.

Thực tế năm 2022, chi phí tài chính của PVTrans lên đến 307,8 tỷ đồng, gấp 1,97 lần năm 2021 do ảnh hưởng xu hướng tăng cao của mặt bằng lãi suất trong nước và thế giới cũng như tỷ giá USD/VND. Trong đó, lỗ chênh lệch tỷ giá là 57,3 tỷ đồng, gấp 3,87 lần so với năm 2021 và chi phí lãi vay là 238 tỷ đồng, gấp 1,67 lần, khiến hoạt động tài chính của Tổng công ty lỗ 85,5 tỷ đồng trong năm 2022 (năm 2021 lãi 23,7 tỷ đồng) dù doanh thu tài chính gia tăng nhờ thu nhập cổ tức tăng mạnh.

Một thách thức khác là cùng với đà tăng của giá cước, giá mua tàu chở dầu/nhiên liệu trên thị trường cũng tăng cao thời gian gần đây, ảnh hưởng đến kế hoạch mở rộng đội tàu của PVTrans. Việc đầu tư thêm tàu mới với chi phí cao sẽ đem lại rủi ro đáng kể cho hiệu quả khai thác nếu giá cước vận tải đảo chiều.