|

| Mức lãi suất một số doanh nghiệp áp dụng để huy động vốn bằng trái phiếu riêng lẻ tháng 9/2024. Ảnh: Lê Tiên |

Bên cạnh các công ty TNHH như Đảo Ngọc Xanh Kỳ Sơn, Aqua City Hòa Bình, Phát triển Bất động sản Nhà Sài Gòn… phải trả lãi cao, một số doanh nghiệp đại chúng như Công ty CP Đầu tư TDG GLOBAL, Công ty CP Hàng không Vietjet… cũng chấp nhận trả lãi suất 11 - 13% để huy động vốn trên thị trường trái phiếu.

Trả lãi cao để có vốn

Cuối tháng 9/2024, Vietjet phát hành thành công 1.000 tỷ đồng trái phiếu riêng lẻ (TPRL) qua đơn vị tư vấn là Công ty Chứng khoán HDBank (HDBS) với lãi suất năm đầu 11%, các năm sau Vietjet trả theo lãi tiền gửi 13 tháng + 4% cho trái chủ. Mức lãi suất này cao hơn đáng kể lãi suất cho vay bình quân trên thị trường tín dụng, đồng thời cao hơn so với lãi suất Vietjet trả cho trái chủ để huy động vốn trong các năm trước. Báo cáo tài chính bán niên 2024 của Vietjet cho biết, Công ty có 5.000 tỷ đồng trái phiếu thường đáo hạn vào năm 2024 với lãi suất cố định là 9,5% trong 2 kỳ bán niên đầu tiên kể từ ngày phát hành và lãi suất thả nổi bằng trung bình lãi suất tiền gửi doanh nghiệp kỳ hạn 12 tháng + 3 - 3,5% trong những kỳ tiếp theo. Vietjet cũng cho biết, Công ty có 5.000 tỷ đồng vay nợ trái phiếu đáo hạn vào năm 2026; 6.000 tỷ đồng trái phiếu đáo hạn năm 2028; 3.000 tỷ đồng trái phiếu đáo hạn năm 2028, 1.300 tỷ đồng trái phiếu đáo hạn năm 2029. Chi phí lãi vay dao động từ 9,5 - 10,5%/năm trong 2 kỳ trả lãi đầu tiên. Các kỳ sau đó trả theo lãi suất thả nổi theo lãi suất trung bình tiền gửi 12 - 13 tháng + 3 - 3,5%/năm.

Tính đến ngày 15/10/2024, có khoảng hơn 80 doanh nghiệp nằm trong danh sách chậm nghĩa vụ thanh toán lãi hoặc nợ gốc trái phiếu doanh nghiệp theo thông báo của Sở Giao dịch chứng khoán Hà Nội. VNDIRECT ước tính, tổng dư nợ trái phiếu doanh nghiệp riêng lẻ của hơn 80 doanh nghiệp này là khoảng 190 nghìn tỷ đồng, chiếm khoảng 18,6% dư nợ trái phiếu doanh nghiệp riêng lẻ toàn thị trường.

Tháng 9/2024, Công ty CP Nhiệt điện Thăng Long phát hành 2 đợt TPRL, huy động gần 1.800 tỷ đồng với kỳ hạn 3 năm, lãi suất năm đầu 10%. Các năm sau, trái chủ được trả lãi suất bằng lãi tiền gửi 12 tháng + 3,5%. Lãi suất vay vốn của Nhiệt điện Thăng Long có phần thấp hơn Vietjet, trong khi sức khỏe tài chính của Nhiệt điện Thăng Long chưa ổn khi Công ty ghi nhận lỗ lớn trên báo cáo tài chính. Cụ thể, báo cáo với Sở Giao dịch chứng khoán Hà Nội mới đây, Nhiệt điện Thăng Long cho biết, 6 tháng đầu năm 2024, Công ty ghi nhận lợi nhuận âm 457 tỷ đồng. Trước đó, 6 tháng đầu năm 2023, Công ty lỗ 528 tỷ đồng. Kinh doanh thua lỗ, nhưng dễ dàng huy động hàng nghìn tỷ đồng từ trái chủ, khiến không ít người đặt câu hỏi về danh tính bên mua trái phiếu Nhiệt điện Thăng Long. Tuy nhiên, pháp luật hiện hành không quy định phải công khai thông tin bên mua, nên thị trường TPRL chỉ minh bạch phần bên bán.

Tháng 9/2024 ghi nhận một doanh nghiệp đại chúng ngành dầu khí - Công ty CP Đầu tư TDG GLOBAL trả lãi 12,5% để huy động TPRL. Trong công bố thông tin ra công chúng, ông Trương Đình Hải, Chủ tịch HĐQT cho biết, Công ty cần vốn để đầu tư xây dựng hoàn thiện hạ tầng kỹ thuật Cụm công nghiệp bắc Sơn 2, huyện Bắc Sơn, tỉnh Lạng Sơn. Dự án đã được chấp thuận chủ trương đầu tư và phê duyệt quy hoạch chi tiết xây dựng, phê duyệt phương án bồi thường, tái định cư công trình, dự án…

Bên cạnh các doanh nghiệp đại chúng nêu trên, hàng loạt công ty TNHH đang chấp nhận lãi suất cao để gọi vốn. Đơn cử, tháng 9, Công ty TNHH Đảo Ngọc Xanh Kỳ Sơn huy động được 1.200 tỷ đồng trái phiếu (kỳ hạn 5 năm), lãi suất năm đầu 12,5%, các năm sau đó trả theo lãi tham chiếu 12 tháng ngân hàng + 4,5%. Công ty TNHH Đầu tư và Phát triển Bất động sản Trường Lộc huy động được 1.900 tỷ đồng trái phiếu, kỳ hạn 1 năm, lãi suất 12%. Công ty TNHH Aqua City Hòa Bình huy động 400 tỷ đồng, kỳ hạn 5 năm, lãi suất năm đầu 12%, các năm sau trả theo lãi tham chiếu 12 tháng + 4,5%... Cá biệt, Công ty Đầu tư và Phát triển bất động sản Phát Đạt - doanh nghiệp mới đăng ký lần đầu ngày 8/3/2023 - huy động được 3.490 tỷ đồng vốn mới từ TPRL với lãi suất cố định 12%/năm. Các đợt gọi vốn bằng TPRL chỉ có tên bên bán, không lộ diện bên mua và ngoài khoản lãi suất trả cho trái chủ được công khai, một số doanh nghiệp còn cho biết, họ phải chịu những chi phí khác như tư vấn, đại lý phát hành trả cho các tổ chức tài chính trung gian để huy động được vốn.

Giãn nợ, chấp nhận lãi suất cao

Phác họa bức tranh doanh nghiệp chấp nhận trả lãi suất cao gấp rưỡi, thậm chí gấp đôi (nếu tính cả chi phí khác) lãi vay bình quân trên thị trường ngân hàng để huy động vốn trên thị trường TPRL cho thấy, việc tiếp cận tín dụng với lãi suất được ngân hàng công bố là không đơn giản. Chấp nhận lãi vay cao, doanh nghiệp tạm thời “giải cơn khát vốn”, nhưng phải gánh trên vai thách thức lớn hơn. Đó là làm thế nào để có lãi, có dòng tiền trả nợ trái chủ, tránh tình trạng nợ chồng nợ, dẫn đến những hệ lụy khó lường.

|

| Nguồn: Vietnam Investors Service |

Tháng 9/2024 ghi nhận hàng loạt doanh nghiệp tái cấu trúc trái phiếu chậm trả, thực chất là kéo dài thời gian trả nợ trái phiếu. Đơn cử, Công ty TNHH NOVA Thảo Điền “được” lùi thời hạn 2.300 tỷ đồng nợ trái phiếu sang năm 2027, chấp nhận gánh nặng trả trái chủ bằng lãi suất 12 tháng + 4,4%. Năng lượng Phương Nam, Năng lượng Hoàng Sơn, Công ty CP BB Power Holdings, Công ty CP BB Sunrise Power, TNHH Saigon Glory… chung tình trạng không thể thanh toán nợ đến hạn, phải kéo dài nợ trái phiếu sang các năm tới, chấp nhận chịu lãi suất trả cho trái chủ cao hơn nhiều lãi suất bình quân cho vay của các ngân hàng.

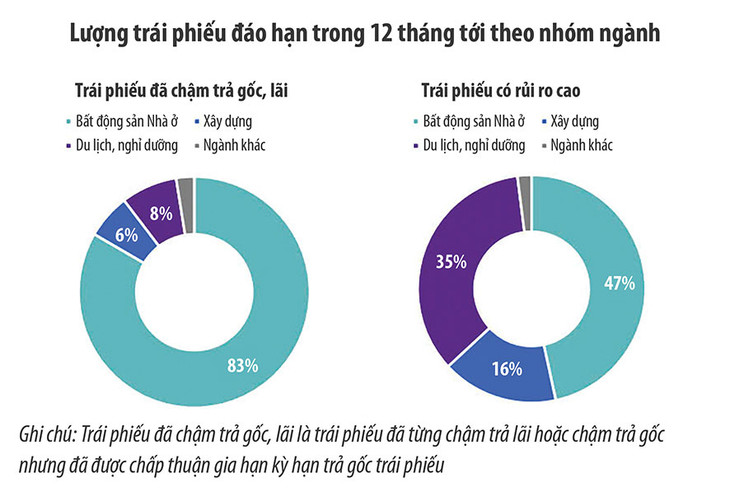

Nợ gốc cộng nợ lãi tăng cao khiến gánh nặng nợ của doanh nghiệp ngày càng lớn. Thống kê của Công ty CP Xếp hạng tín nhiệm đầu tư Việt Nam (VIS RATING) cho biết, quý III/2024, tổng giá trái phiếu chậm trả phát sinh mới là 1.700 tỷ đồng. Trong tháng 10/2024, tổng giá trị trái phiếu đáo hạn khoảng 15,3 nghìn tỷ đồng, trong số này, VIS RATING dự báo có 8 loại trái phiếu với tổng mệnh giá lưu hành là 420 tỷ đồng có nguy cơ chậm trả nợ gốc. Trong vòng 12 tháng tới, VIS RATING ước tính có 42 nghìn tỷ đồng trái phiếu đáo hạn có nguy cơ chậm trả nợ gốc phát sinh mới. Trong số này, 47% lượng trái phiếu thuộc nhóm ngành bất động sản nhà ở.