Lợi nhuận tăng mạnh so với cùng kỳ 2023

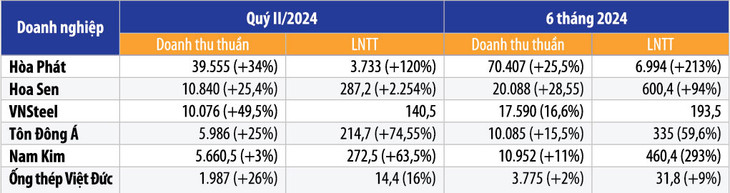

Doanh nghiệp thép nắm giữ thị phần số 1 trong nước là Công ty CP Tập đoàn Hòa Phát vừa công bố kết quả kinh doanh quý II/2024 với doanh thu 39.555 tỷ đồng, tăng 34% so với cùng kỳ năm trước. Lợi nhuận trước thuế ở mức 3.733 tỷ đồng, tăng 120% so với cùng kỳ năm ngoái và tăng 14,4% so với quý đầu năm.

Hòa Phát cho biết, sản lượng thép xây dựng quý II/2024 đạt 1,27 triệu tấn, tăng 33% so với quý trước (956 nghìn tấn). Tuy nhiên, tiêu thụ thép cuộn cán nóng (HRC) giảm 10% từ 805 nghìn tấn xuống 724 nghìn tấn.

Trong quý II/2024, Tổng công ty Thép Việt Nam (VNSteel) ghi nhận doanh thu đạt 10.076,7 tỷ đồng, tăng 49,6% so với cùng kỳ năm ngoái. Sau khi trừ các khoản chi phí, lợi nhuận trước thuế của doanh nghiệp này đạt 140,5 tỷ đồng. Đây là kết quả tích cực đối với VNSteel khi quý II/2023 lỗ tới 343 tỷ đồng.

Theo số liệu của VNSteel, tổng tiêu thụ thép thành phẩm 6 tháng đầu năm 2024 ước đạt 1,737 triệu tấn, tăng 32% so với cùng kỳ năm trước, trong đó sản lượng thép xây dựng ước đạt 1,13 triệu tấn, tăng 13%. Sức mua tăng trở lại, thị trường có sự cải thiện đã giúp các nhà sản xuất đẩy mạnh tiêu thụ. Trong đó, tiêu thụ các sản phẩm thép cán nguội và tôn mạ tăng trưởng trên 90%.

Đối với Công ty CP Thép Nam Kim, xuất khẩu là trụ cột chính mang về hơn 7.478 tỷ đồng doanh thu trong nửa đầu năm 2024, tiêu dùng nội địa đạt 3.474 tỷ đồng. Doanh thu bán hàng và lợi nhuận trước thuế của Công ty lần lượt tăng 11% và 292,7% so với 6 tháng đầu năm 2023, đạt 10.952 tỷ đồng và 460 tỷ đồng.

Theo đánh giá của Công ty CP Chứng khoán Vietcap, tổng sản lượng bán ống thép và tôn mạ của Nam Kim tăng 23% từ 430.700 tấn trong nửa đầu năm 2023 lên 531.800 tấn trong nửa đầu năm 2024, do nhu cầu trong nước và xuất khẩu phục hồi từ mức thấp của năm trước. Tuy nhiên, giá bán trung bình giảm 10% do sự cạnh tranh ngày càng tăng từ thép giá thấp của Trung Quốc. Tính riêng trong quý II/2024, sản lượng bán hàng của Nam Kim đạt 277.200 tấn (tăng 9% so với quý trước đó và tăng 17% so với cùng kỳ năm ngoái), trong khi giá bán bình quân giảm 2% so với quý trước và giảm 12% so với cùng kỳ năm ngoái. Diễn biến này cũng tương tự với diễn biến Vietcap quan sát được đối với Công ty CP Tập đoàn Hoa Sen.

Theo số liệu của Hiệp hội Thép Việt Nam, tiêu thụ thép thành phẩm trong nửa đầu năm nay đạt 14,274 triệu tấn, tăng 14,4% so với cùng kỳ năm 2023. Trong đó, xuất khẩu đạt 4,216 triệu tấn, tăng 8,6% so với cùng kỳ năm ngoái.

|

| Kết quả kinh doanh quý II và nửa đầu năm 2024 của một số doanh nghiệp thép so với cùng kỳ 2023 Nguồn: Báo cáo tài chính doanh nghiệp, đơn vị tính: tỷ đồng (VNSteel bị lỗ trong quý II/2023 và 6 tháng 2023) |

Thách thức từ thép nhập khẩu giá rẻ

Trong diễn biến mới nhất, cuối tháng 7/2024, Bộ Công Thương đã ban hành Quyết định số 1985/QĐ-BCT về việc điều tra áp dụng biện pháp chống bán phá giá đối với một số sản phẩm thép HRC có xuất xứ từ Ấn Độ và Trung Quốc.

Trước đó, do quan ngại về việc lượng thép HRC và tôn mạ nhập khẩu vào Việt Nam tăng mạnh, có thể gây thiệt hại cho các đơn vị trong nước sản xuất 2 sản phẩm này, các nhà sản xuất HRC (Hòa Phát, Formosa) và tôn mạ trong nước (Hoa Sen, Nam Kim, Tôn Đông Á, Tôn Phương Nam) đã đệ trình đề xuất áp dụng thuế chống bán phá giá đối với thép HRC nhập khẩu từ Trung Quốc, Ấn Độ và tôn mạ nhập khẩu từ Trung Quốc và Hàn Quốc.

Hòa Phát cho biết, sản lượng thép HRC quý II/2024 của Hòa Phát giảm 10% so với quý trước đó do những khó khăn trong tiêu thụ tại cả thị trường nội địa và xuất khẩu. Lượng thép HRC nhập khẩu giá thấp tràn vào thị trường Việt Nam trong nửa đầu năm 2024 tăng mạnh (6 triệu tấn, tăng gấp rưỡi cùng kỳ 2023 và vượt mức tăng trưởng toàn thị trường) gây sức ép lớn cho việc tiêu thụ thép HRC của Hòa Phát tại thị trường nội địa. Cùng với đó, giá thép HRC tại thị trường Việt Nam tuy có tăng một nhịp ngắn trong tháng 2/2024 nhưng đã giảm liên tục từ tháng 3 đến hết quý II/2024. Thị trường xuất khẩu cũng có nhiều thử thách từ tình trạng dư thừa thép HRC cũng như việc tăng cường các biện pháp phòng vệ thương mại tại các quốc gia nhập khẩu.

Báo cáo ngành thép ngày 29/7 của Công ty CP Chứng khoán Vietcap đánh giá, ngành thép trong nước đối mặt với rủi ro đến từ nguồn cung dư thừa (79 triệu tấn) và xuất khẩu thép của Trung Quốc tăng mạnh, lên tới 92 triệu tấn năm 2023, đạt mức tương đương với giai đoạn 2014 - 2016 - giai đoạn thép xuất khẩu giá rẻ của Trung Quốc tràn vào thị trường toàn cầu. Những lo ngại về việc thép Trung Quốc bán phá giá đang xuất hiện trở lại. Trong 5 tháng đầu năm 2024, thép nhập khẩu của Trung Quốc vào Việt Nam tăng 84% so với cùng kỳ năm ngoái, tăng mạnh nhất trong các nền kinh tế khu vực và 10 nước nhập khẩu thép Trung Quốc hàng đầu, giá bán bình quân giảm 15%.