|

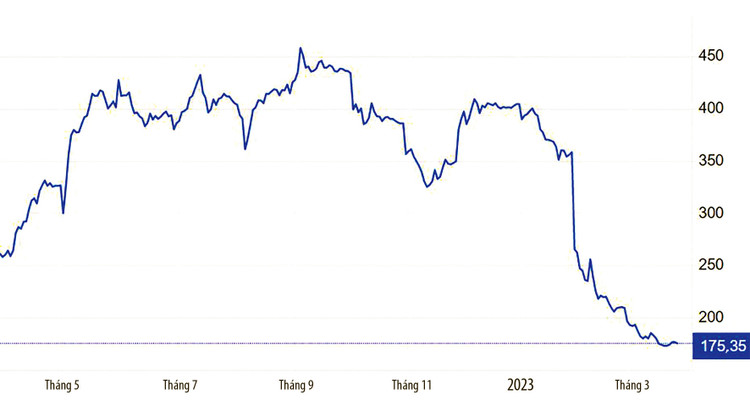

| Giá than giảm mạnh từ đầu năm 2023 đến nay (Đơn vị tính: USD/tấn) |

Giá than xuống mức thấp nhất 15 tháng

Theo dữ liệu của Trading Economics, đến cuối tháng 3/2023, giá hợp đồng tương lai than tiêu chuẩn Newcastle giao dịch trên Sàn liên lục địa (Intercontinental Exchange) và Sàn giao dịch hàng hóa New York (New York Mercantile Exchange) đã giảm xuống quanh mức 175 USD/tấn, vùng giá thấp nhất kể từ tháng 1/2022 đến nay. So với mức đỉnh 457,8 USD/tấn thiết lập đầu tháng 9/2022, giá hợp đồng tương lai than tiêu chuẩn Newcastle đã giảm 62%. Còn so với mức giá 404,15 USD/tấn hồi đầu năm nay, giá than đã giảm 56%.

Sau giai đoạn giằng co quanh 400 USD/tấn, đà giảm của giá than đã mạnh mẽ hơn từ đầu năm 2023 đến nay trong bối cảnh mùa đông ấm áp hơn và giá khí đốt tự nhiên thấp hơn làm giảm sự phụ thuộc vào than để sản xuất điện. Về phía cung, Trung Quốc - quốc gia sản xuất và tiêu thụ than lớn nhất thế giới - đã tăng sản lượng than thêm 9% lên mức kỷ lục 4,5 tỷ tấn trong năm ngoái. Theo Trading Economics, Trung Quốc thúc đẩy các công ty khai thác tăng cường sản xuất do lo ngại tình trạng thiếu nhiên liệu khi xung đột Nga - Ukraine bùng phát.

Đà giảm của giá than - nhiên liệu quan trọng trong quá trình sản xuất xi măng - được kỳ vọng sẽ giúp các DN sản xuất xi măng cải thiện biên lợi nhuận sau khi gặp rất nhiều khó khăn do xu hướng tăng giá của loại nhiên liệu chính này trong năm ngoái.

Kỳ vọng cải thiện biên lợi nhuận

Năm 2022, biên lợi nhuận của đa số DN sản xuất xi măng trong nước đều sụt giảm bất chấp doanh thu tăng trưởng trong bối cảnh chi phí sản xuất, đặc biệt là chi phí nhiên liệu tăng cao theo đà tăng của giá than, nhưng giá bán đầu ra tăng ít do sức cầu yếu và tình trạng cạnh tranh gay gắt trong nội bộ ngành ảnh hưởng đến khả năng chuyển áp lực chi phí đầu vào sang giá bán. Thậm chí, nhiều DN phải bổ sung chiết khấu, khuyến mại để giữ sản lượng và thị phần.

Chẳng hạn, tại Công ty CP Xi măng VICEM Hà Tiên, năm 2022, Công ty đạt 8.918 tỷ đồng doanh thu thuần hợp nhất, tăng 26,2% so với năm 2021. Tuy vậy, biên lợi nhuận gộp hợp nhất chỉ đạt 10%, giảm 2,6 điểm phần trăm so với năm 2021, mức thấp nhất trong hơn 10 năm trở lại đây. Ông Lưu Đình Cường, Tổng giám đốc VICEM Hà Tiên cho biết, giá vốn của Công ty đã tăng 30% trong năm qua bởi tác động tăng cao của giá than, giá dầu thế giới, làm tăng giá thành sản xuất và giảm lợi nhuận.

Cùng với giá vốn tăng mạnh, các loại chi phí bán hàng, chi phí quản lý cũng đồng loạt gia tăng, trong đó đáng kể nhất là khoản phí tư vấn chuyển giao kỹ năng quản lý và phát triển thị trường mà Công ty phải trả cho Tổng công ty Xi măng Việt Nam (VICEM) khiến lợi nhuận sau thuế cả năm của VICEM Hà Tiên chỉ còn 258 tỷ đồng, giảm mạnh so với mức 371,5 tỷ đồng năm 2021. Đây cũng là mức lợi nhuận sau thuế thấp nhất của Công ty kể từ năm 2013.

Tại Công ty CP Xi măng Bỉm Sơn, biên lợi nhuận gộp năm 2022 cũng giảm sâu về 10,3%, ghi nhận mức thấp nhất trong hơn 10 năm trở lại đây. Đây cũng là nguyên nhân chính khiến lợi nhuận sau thuế cả năm của Công ty giảm 19,1% so với năm 2021 dù doanh thu thuần chỉ giảm 2,6%.

Lợi nhuận sau thuế giảm, biên lợi nhuận bị thu hẹp cũng là tình trạng ghi nhận tại nhiều DN xi măng khác trong năm 2022 như: Xi măng Sài Sơn, VICEM Hải Vân… Một số ít DN ghi nhận tăng trưởng lợi nhuận như Xi măng VICEM Bút Sơn, VICEM Hoàng Mai chủ yếu trên mức nền thấp của năm 2021 nhưng vẫn thấp hơn đáng kể so với kết quả kinh doanh từ năm 2019 trở về trước.

VICEM cho biết, tổng sản phẩm tiêu thụ trong năm vừa qua đạt gần 27,5 triệu tấn, giảm 6,7% so với năm 2021. Lợi nhuận trước thuế (chưa tính chênh lệch tỷ giá cuối kỳ) ước hơn 1.530 tỷ đồng, giảm 30,5% (tương ứng giảm 671,9 tỷ đồng) so với năm 2021. Đây cũng là mức lãi thấp nhất kể từ khi VICEM công bố thông tin (năm 2015).

Theo khối phân tích Công ty CP Chứng khoán SSI (SSI Research), than chiếm khoảng 30 - 40% chi phí sản xuất xi măng. Giá than toàn cầu đã tăng khoảng 66 - 138% trong năm 2022 do các nguyên nhân như: xung đột quân sự đẩy giá năng lượng lên cao; việc áp đặt các biện pháp trừng phạt đối với Nga buộc châu Âu phải sử dụng năng lượng thay thế, trong đó có than; các nền kinh tế mở cửa trở lại sau dịch Covid-19. Trong khi đó, nhu cầu trong nước yếu đi do sự đi xuống của thị trường bất động sản kể từ quý II/2022 và chính sách zero-Covid của Trung Quốc (thị trường xuất khẩu xi măng lớn nhất của Việt Nam, chiếm 54% tổng sản lượng xuất khẩu xi măng năm 2021), khiến các nhà sản xuất cạnh tranh gay gắt, giá bán chỉ tăng 5 - 10%, lợi nhuận giảm, có giai đoạn kinh doanh chỉ hòa vốn, thậm chí lỗ.

Bước sang năm 2023, tình hình kinh doanh của DN xi măng được đánh giá tiếp tục phải đối mặt với nhiều khó khăn. Trong khi thị trường xuất khẩu có thể dần phục hồi nhờ chính sách tái mở cửa của Trung Quốc hay đầu tư công tăng mạnh, thì ngược lại, khó khăn về vốn và ứ đọng thanh khoản của thị trường bất động sản dân cư vẫn gây áp lực lên triển vọng tăng trưởng sức cầu. Việc tăng thuế xuất khẩu clinker từ 5% lên 10% từ ngày 1/1/2023 theo Nghị định số 101/2021/NĐ-CP cũng có thể ảnh hưởng đến triển vọng xuất khẩu.

Trong bối cảnh đó, việc giá than giảm mạnh từ đầu năm đến nay và dự báo mức giá trung bình cả năm thấp hơn nhiều so với năm 2022 được kỳ vọng sẽ là biến số quan trọng giúp cải thiện tỷ suất lợi nhuận gộp của các DN xi măng năm 2023.

Một yếu tố tích cực là mặt bằng lãi suất trong nước thời gian gần đây có xu hướng hạ nhiệt, biến động tỷ giá USD/VND cũng ổn định hơn. Điều này sẽ giúp DN giảm bớt áp lực gia tăng chi phí tài chính cũng như chi phí nhập khẩu nhiên liệu.