Loạt kế hoạch M&A mới năm 2023

Trung tuần tháng 2/2023, HĐQT Công ty CP Nước - Môi trường Bình Dương (Biwase) thông qua chủ trương mua cổ phần của 5 DN trong lĩnh vực nước và vệ sinh môi trường trên địa bàn tỉnh Long An và Quảng Bình, gồm: Công ty CP Đầu tư hạ tầng nước DNP Long An, Công ty CP Công trình đô thị Châu Thành, Công ty CP Công trình đô thị Cần Giuộc, Công ty CP Nước và Môi trường Bằng Tâm, Công ty CP Đầu tư hạ tầng nước DNP Quảng Bình. Với dự kiến mua từ 50% đến 100% số cổ phần có quyền biểu quyết của mỗi DN, khi hoàn thành, các công ty này sẽ trở thành công ty con và hợp nhất vào báo cáo tài chính của Biwase.

Kế hoạch M&A vừa được công bố cho thấy định hướng tiếp tục mở rộng kinh doanh của Biwase. Trước đó, năm 2022, Biwase đã mua lại cổ phần của Công ty CP Cấp thoát nước Cần Thơ và Công ty CP Cấp nước Cần Thơ 2, qua đó đưa 2 DN này trở thành công ty liên kết với tỷ lệ sở hữu đến cuối năm 2022 lần lượt là 24,64% và 48,86%. Biwase cũng đã đầu tư và dần tăng tỷ lệ sở hữu tại 2 DN cùng ngành là Cấp nước Gia Tân và Cấp nước Đồng Nai với tỷ lệ sở hữu đến cuối năm 2022 lần lượt là 31,52% và 18,53%.

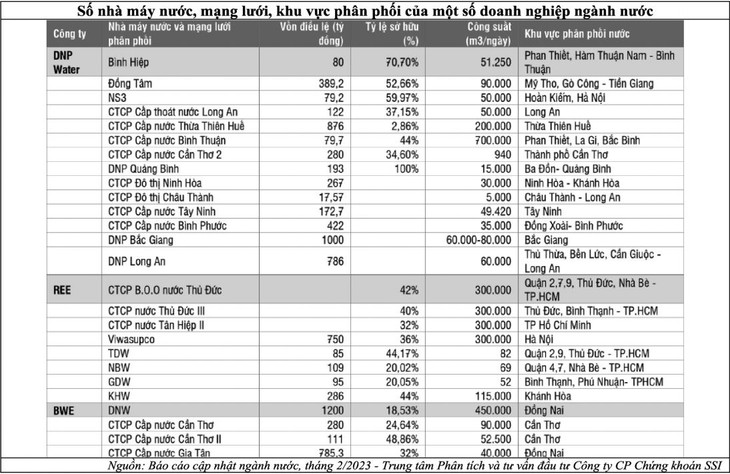

Đáng chú ý, 3/5 công ty trong kế hoạch M&A vừa được công bố của Biwase là các công ty con sở hữu gián tiếp của Công ty CP DNP Holdings. DNP Holdings trước đây là Công ty CP Nhựa Đồng Nai, từ một DN sản xuất ống nhựa, kinh doanh phụ kiện cấp thoát nước đã đẩy mạnh M&A loạt DN ngành nước từ năm 2014, trở thành một trong những DN sở hữu năng lực sản xuất và mạng lưới phân phối nước sạch lớn nhất cả nước.

Năm 2022, báo cáo tài chính của DNP Holdings cho thấy việc giảm lợi ích tại một loạt DN như Công ty CP Đầu tư hạ tầng nước DNP Bắc Giang (từ 68,24% đầu năm về 51,15% cuối năm), DNP Long An (từ 58,68% đầu năm về 44,06% cuối năm), Công ty CP Sản xuất kinh doanh nước sạch số 3 Hà Nội (từ 58,94% đầu năm về 44,17% cuối năm), Công ty CP Bình Hiệp (từ 55,57% đầu năm về 41,65% cuối năm)… Với kế hoạch đầu tư của Biwase, tỷ lệ sở hữu của DNP Holdings tại các DN ngành nước dự báo sẽ biến động mạnh trong năm nay.

|

Với Công ty CP Cơ điện lạnh (REE Corporation), tại cuộc họp Đại hội đồng cổ đông thường niên năm 2022, Tổng giám đốc REE Corporation Huỳnh Thanh Hải cho biết, Công ty vẫn tiếp tục chiến lược mở rộng với ngành nước thông qua tìm kiếm cơ hội M&A các nhà máy sản xuất và cấp nước, đồng thời nâng cấp công suất nhà máy hiện có.

Trước đây các công ty kinh doanh nước sạch thường là DN do UBND cấp tỉnh quản lý. Với lộ trình cổ phần hóa DN nhà nước, nhất là sau Quyết định 1232/QĐ-TTg ngày 18/7/2017 với kế hoạch bán vốn tại một loạt công ty nước sạch trên khắp cả nước, đã tạo dư địa cho hoạt động M&A trong ngành diễn ra sôi động, thu hút cả nhà đầu tư nước ngoài tham gia.

Quyết định 908/QĐ-TTg tháng 6/2020 đã đưa 54 DN hoạt động trong lĩnh vực cấp nước vào danh sách phụ lục chưa thực hiện thoái vốn, do lo ngại biến động trong cơ cấu sở hữu của các DN có thể ảnh hưởng đến chất lượng, an ninh nguồn nước, và các DN này tiếp tục nằm trong nhóm giữ nguyên vốn nhà nước đến năm 2025 theo Quyết định 1479/QĐ-TTg tháng 11/2022. Dư địa cho M&A vẫn rất lớn, dù tỷ lệ sở hữu của Nhà nước tại nhiều DN ngành nước đã giảm xuống dưới 50%.

Sức hấp dẫn của ngành nước

Nước sạch là sản phẩm chịu sự kiểm soát chặt chẽ của Nhà nước về địa bàn kinh doanh và giá bán. Mặc dù bị kiểm soát chặt nhưng nước sạch vẫn là lĩnh vực kinh doanh hấp dẫn bởi đây là sản phẩm thiết yếu trong sinh hoạt và sản xuất, nhu cầu sử dụng ngày càng tăng, các DN có triển vọng tăng trưởng kết quả kinh doanh ổn định, áp lực cạnh tranh thấp.

Chẳng hạn như Biwase, doanh thu và lợi nhuận gộp của Công ty tăng trưởng ổn định trong suốt 10 năm trở lại đây. Trong đó, mức tăng trưởng doanh thu bình quân giai đoạn 2012 - 2022 đạt 20,1%, tăng trưởng bình quân lợi nhuận gộp đạt 18,4%. Tăng trưởng được duy trì ngay cả trong giai đoạn Bình Dương - địa bàn kinh doanh chính của Công ty - chịu ảnh hưởng nặng nề bởi dịch Covid-19.

Trong 4 năm trở lại đây, biên lợi nhuận gộp của Biwase duy trì ổn định trên 40% - mức khá cao so với nhiều ngành kinh doanh khác. Biên lợi nhuận gộp từ 30% - 40% cũng là mức phổ biến của nhiều DN ngành nước.

Mặt khác, ưu thế của DN ngành nước là sản phẩm làm ra được tiêu thụ ngay, hầu như không có tồn kho, chu kỳ thu tiền nhanh giúp DN cải thiện hiệu quả dòng vốn lưu động, có cấu trúc tài chính tốt với tỷ lệ nợ vay thấp.

Tại Biwase, dòng tiền hoạt động kinh doanh thặng dư liên tục trong giai đoạn 2012 - 2022 với tổng số tiền 12.039 tỷ đồng, giúp Công ty có dư địa mở rộng đầu tư với tổng số tiền đã chi mua tài sản cố định và các tài sản dài hạn khác là 13.691 tỷ đồng. Đồng thời, Biwase cũng duy trì trả cổ tức đều đặn cho cổ đông với tổng số tiền 1.253,6 tỷ đồng.

Tuy vậy, việc phân cấp quản lý địa bàn khiến đa số DN ngành nước có quy mô tài sản và nguồn vốn nhỏ, nhất là nhóm DN phân phối, bán lẻ. Trên thị trường chứng khoán, số cổ phiếu của DN ngành nước niêm yết/đăng ký giao dịch ngày càng tăng nhưng đa số đều trong tình trạng kém thanh khoản. Yếu tố này giúp hoạt động M&A trong ngành có phần thuận lợi hơn. Thực tế, hoạt động M&A trở thành một động lực tăng trưởng quan trọng mà một số DN ngành nước hay nhà đầu tư quan tâm đến lĩnh vực này như Biwase, REE Corporation hay DNP tích cực thực hiện những năm gần đây.