|

Trúng nhiều gói thầu thuốc Nhóm 1 và Nhóm 2

Theo số liệu tổng hợp kết quả trúng thầu được các cơ sở y tế báo cáo về Cục Quản lý dược - Bộ Y tế, từ ngày 18/7 đến ngày 28/8/2023, các sản phẩm dược phẩm do các cơ sở thành viên của Imexpharm sản xuất (chưa bao gồm công ty liên kết), được Imexpharm đấu thầu hoặc thông qua đối tác phân phối đã đạt 193 quyết định trúng thầu, tổng giá trị 180,8 tỷ đồng.

Trong đó, kết quả trúng thầu của các sản phẩm do các cơ sở thành viên của Imexpharm sản xuất tập trung chủ yếu vào Nhóm 2 - là nhóm thuốc được sản xuất toàn bộ trên dây chuyền đạt tiêu chuẩn EU-GMP hoặc dây chuyền sản xuất thuốc đạt tiêu chuẩn tương đương, với 179 kết quả trúng thầu, giá trị 157 tỷ đồng. Đối với phân khúc thuốc Nhóm 1 - nhóm thuốc có visa xuất khẩu, được sản xuất toàn bộ trên dây chuyền đạt tiêu chuẩn EU-GMP hoặc dây chuyền đạt tiêu chuẩn tương đương tại nước thuộc danh sách SRA (Cơ quan quản lý dược nghiêm ngặt - theo định nghĩa của WHO), nhiều sản phẩm do các cơ sở thành viên của Imexpharm sản xuất cũng trúng thầu tại 4 gói với giá trị 11,1 tỷ đồng. Còn lại là các kết quả trúng thầu thuốc thuộc Nhóm 3 và Nhóm 4.

Lũy kế từ đầu năm đến ngày 28/8/2023, các sản phẩm thuốc Nhóm 2 là nhóm ghi nhận kết quả trúng thầu cao nhất của Imexpharm với 641 kết quả trúng thầu, tổng giá trị 642,5 tỷ đồng, chiếm 95% tổng số gói trúng thầu và chiếm 92% tổng giá trị trúng thầu thuốc của Imexpharm. Đối với thuốc Nhóm 1, các sản phẩm do các cơ sở thành viên của Imexpharm sản xuất cũng ghi nhận 14 kết quả trúng thầu với giá trị 32,6 tỷ đồng.

Việc các sản phẩm do các cơ sở sản xuất thành viên của Imexpharm trúng nhiều gói thầu thuốc Nhóm 1 và Nhóm 2, đặc biệt là các gói thầu thuốc Nhóm 2, được đánh giá đến từ việc Imexpharm là một trong những doanh nghiệp đầu tiên tại Việt Nam đầu tư, xây dựng các dây chuyền sản xuất dược phẩm đạt tiêu chuẩn EU-GMP. Đây là tiêu chuẩn là cao nhất trong sản xuất thuốc và khi đạt được tiêu chuẩn này, các sản phẩm của doanh nghiệp đủ điều kiện tham gia đấu thầu phân khúc thuốc Nhóm 1 và Nhóm 2 - những nhóm thuốc có yêu cầu cao về chất lượng, đồng thời có giá bán và biên lợi nhuận cao hơn các nhóm còn lại. 2 nhóm thuốc này đang chủ yếu nằm trong tay các hãng dược phẩm nước ngoài.

Trong báo cáo tháng 8/2023, Trung tâm Phân tích và Tư vấn đầu tư thuộc Công ty CP Chứng khoán SSI đánh giá, các sản phẩm đạt EU-GMP của Imexpharm được phép đưa vào danh mục đấu thầu cạnh tranh với các sản phẩm nhập khẩu chất lượng cao có giá bán đắt hơn 20 - 30% (Nhóm 1&2). SSI ước tính, Nhóm 1&2 hiện chiếm ít nhất 50% tổng giá trị thuốc đấu thầu tại bệnh viện, nhưng chỉ khoảng 5% trong số đó được sản xuất trong nước. Imexpharm là 1 trong 15 công ty có cơ sở sản xuất trong nước đạt tất cả các yêu cầu để tham gia đấu thầu thuốc trong nhóm này. Ngoài ra, nhà máy EU-GMP cũng sẽ mở ra cơ hội xuất khẩu cho Imexpharm.

Phục hồi tăng trưởng

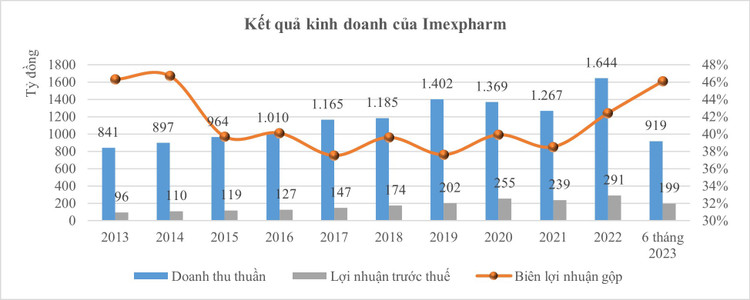

6 tháng đầu năm 2023, Imexpharm ghi nhận doanh thu thuần 919 tỷ đồng và lợi nhuận sau thuế 158 tỷ đồng, lần lượt tăng 37% về doanh thu và 59% về lợi nhuận so với cùng kỳ năm ngoái.

Động lực tăng trưởng chủ yếu đến từ kênh ETC (thuốc kê đơn, phân phối thông qua đấu thầu tại sở y tế và các bệnh viện) với doanh thu nửa đầu năm 2023 tăng trưởng 118% so với cùng kỳ năm 2022. Qua đó, bù đắp cho sự tăng trưởng chậm lại của doanh thu kênh OTC (thuốc bán không kê đơn, bán qua kênh bán lẻ của nhà thuốc, quầy thuốc).

Tính đến đầu tháng 9/2023, khoảng 87% cổ phần của Imexpharm đang được sở hữu bởi 4 cổ đông lớn, trong đó Quỹ đầu tư SK Investment Vina III - đơn vị trực thuộc của SK South East Asia Investment, thành viên tập đoàn SK Group (Hàn Quốc) sở hữu 47,7%. 02 tổ chức khác có liên quan đến SK Investment Vina III là CTCP Đầu tư Bình Minh Kim và CTCP Đầu tư KBA lần lượt sở hữu 9,7% và 7,4%. Cổ đông lớn còn lại là Tổng công ty Dược Việt Nam sở hữu 22% cổ phần.

Trước đó, sau giai đoạn tăng trưởng lợi nhuận nhanh và liên tục 2013 - 2020 nhờ vào chiến lược đầu tư vào các nhà máy dược phẩm đạt tiêu chuẩn EU-GMP, từ nửa cuối năm 2020 và đặc biệt là năm 2021, kết quả kinh doanh của Công ty đã bị ảnh hưởng tiêu cực bởi dịch bệnh Covid-19 và các đợt giãn cách xã hội khiến thị trường ETC hầu như đóng băng do các bệnh viện tập trung điều trị Covid-19. Nửa đầu năm 2022, dịch bệnh được kiểm soát, nhưng Imexpharm tiếp tục gặp nhiều khó khăn trong công tác đấu thầu thuốc và vật tư y tế và sự phục hồi kết quả kinh doanh của Imexpharm chỉ thực sự diễn ra từ nửa cuối năm 2022, khi những khó khăn, vướng mắc trong đấu thầu thuốc từng bước được các cơ quan chức năng tháo gỡ.

Tại Đại hội đồng cổ đông thường niên năm 2023, Ban lãnh đạo Imexpharm đặt kế hoạch tăng trưởng kép (CAGR) 16,3%/năm đối với doanh thu và lợi nhuận trước thuế giai đoạn 2023 - 2027, với mục tiêu doanh thu năm 2027 đạt 3,2 nghìn tỷ đồng, lợi nhuận trước thuế 640 tỷ đồng.

Khả năng thực hiện kế hoạch tăng trưởng này của Imexpharm được đánh giá là có cơ sở khi ngành dược phẩm, y tế Việt Nam còn nhiều dư địa tăng trưởng. Trong đó, nhu cầu tại phân khúc thuốc chất lượng cao của kênh ETC ngày càng tăng khi thu nhập và mức sống của người dân gia tăng. BMI Research, một đơn vị của Fitch Group, dự báo kênh ETC sẽ đạt tốc độ tăng trưởng kép 7,9% trong 5 năm tới và tiếp tục là kênh phân phối chủ đạo của ngành dược phẩm Việt Nam. Thực tế, công suất hoạt động của các dây chuyền đạt chuẩn EU-GMP của Imexpharm hiện còn khá thấp, theo đó còn nhiều dư địa tăng trưởng.

Tuy nhiên, Imexpharm cũng đang và sẽ phải đối mặt với nhiều thách thức, khó khăn, đến từ sự tăng trưởng chậm lại của kênh OTC do sự cạnh tranh ngày càng gay gắt giữa các nhà cung cấp. Bên cạnh đó là sự phụ thuộc chủ yếu vào nguồn nguyên liệu nhập khẩu trong bối cảnh chuỗi cung ứng toàn cầu đang có nhiều bất ổn và cuộc đua xây dựng dây chuyền sản xuất đạt chuẩn cao như EU-GMP đang ngày càng sôi động trong các doanh nghiệp như Dược Hậu Giang, Dược Cửu Long, Dược Hà Tây…