|

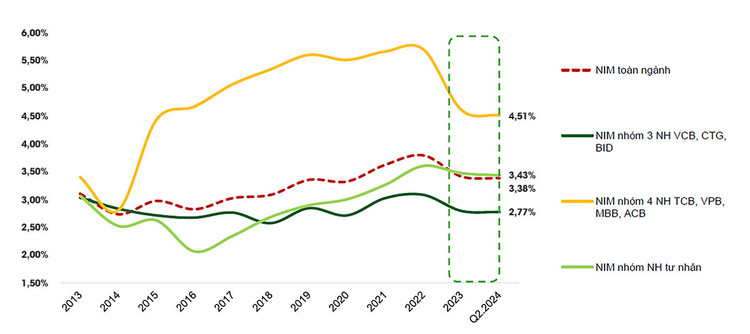

| Xu hướng biên lợi nhuận (NIM) toàn ngành ngân hàng. Nguồn: VCBS |

Theo ước tính của Ngân hàng Nhà nước (NHNN), dư nợ bị ảnh hưởng bởi bão Yagi ở mức khoảng 100.000 tỷ đồng với 85.000 khách hàng, đặc biệt ở Quảng Ninh và Hải Phòng (11.700 khách hàng với 23.100 tỷ đồng dư nợ bị ảnh hưởng).

Tại Báo cáo tác động của bão Yagi với kinh tế Việt Nam vừa công bố, FiinRatings cho rằng, nhiều doanh nghiệp và người dân chịu tác động bởi bão sẽ khó trả nợ và vay mới, gây tác động tiêu cực tới chất lượng tín dụng, ảnh hưởng đến lợi nhuận của ngành ngân hàng. Trong đó, các ngân hàng thương mại cổ phần nhà nước như VietinBank, Vietcombank và Agribank có thể chịu tác động mạnh hơn các ngân hàng khác.

Trước tình trạng này, nhiều ngân hàng đã giảm lãi suất với mức giảm từ 0,5 - 2 điểm % cho các cá nhân và doanh nghiệp bị ảnh hưởng bão. NHNN có thể sẽ thực hiện thêm các biện pháp hỗ trợ như gia hạn trả nợ, cơ cấu lại nợ. Theo FiinRatings, biên lợi nhuận của ngành ngân hàng sẽ chịu tác động trực tiếp, song có thể chỉ kéo dài trong 1 đến 2 quý và mức sụt giảm biên lợi nhuận dự báo 1%.

Theo Công ty CP Chứng khoán MB (MBS), lợi nhuận ròng của các ngân hàng niêm yết trong quý III/2024 dự báo tăng trưởng 16,5% so với cùng kỳ năm ngoái, thấp hơn mức tăng trưởng 19,5% của quý II/2024. Trong các yếu tố tác động tới lợi nhuận ngành ngân hàng, MBS kỳ vọng tăng trưởng tín dụng quý III sẽ tiếp tục cải thiện so với quý II nhờ sự phục hồi của sản xuất kinh doanh. Hoạt động kinh doanh ngoại hối và chứng khoán dự báo sẽ không có mức tăng trưởng cao khi tình hình thị trường vẫn chưa có nhiều tín hiệu khởi sắc. Biên lợi nhuận (NIM) trong quý III sẽ đi ngang hoặc giảm nhẹ so với nửa đầu năm ở hầu hết các ngân hàng do lãi suất tiền gửi tăng dần khi các ngân hàng tăng cường huy động vốn trong bối cảnh lãi suất cho vay duy trì ở mức thấp nhằm hỗ trợ nền kinh tế. Nợ xấu của các ngân hàng niêm yết trong quý III sẽ không tăng so với quý II/2024 vì dư nợ từ nhóm khách hàng doanh nghiệp vẫn tiếp tục dẫn dắt tín dụng, đồng thời, các ngân hàng sẽ giảm tốc trích lập dự phòng trong nửa cuối năm 2024 do tín dụng từ nhóm khách hàng cá nhân không tăng nhiều.

Một số ngân hàng được dự báo có mức tăng trưởng nổi bật như HDBank, TPBank nhờ tăng trưởng tín dụng cao. Cụ thể, HDBank được kỳ vọng tăng trưởng lợi nhuận 44% trong quý III và 31% cho cả năm 2024. Với TPBank, việc ngân hàng này giảm lãi suất cho vay sẽ kích thích nhu cầu tín dụng, đồng thời có thể tiếp tục tăng cường trích lập để củng cố bộ đệm. Lợi nhuận sau thuế của TPBank được dự báo tăng 35% so với cùng kỳ năm ngoái trong quý III và 23% cho cả năm 2024.

Trong khi đó, VIB được dự báo lợi nhuận quý III giảm 19% và cả năm giảm 10%. Tín dụng quý III được kỳ vọng sẽ phục hồi, đặc biệt nhờ cho vay mua nhà thứ cấp và tăng trưởng thị trường căn hộ. Các mảng cho vay mua xe và thẻ tín dụng cũng sẽ được đẩy mạnh trong mùa lễ hội, tuy nhiên chi phí trích lập tăng 12% so với cùng kỳ 2023 do VIB phải xây dựng bộ đệm để xử lý nợ xấu khi tín dụng tăng nhanh.

OCB cũng được dự báo giảm lợi nhuận, với mức giảm 20% cho cả quý III và năm 2024.

TS. Nguyễn Trí Hiếu, chuyên gia tài chính - ngân hàng cho rằng, nếu không có tác động của bão thì lợi nhuận của ngành ngân hàng sẽ rất khả quan trong năm nay nhờ đà hồi phục tích cực của kinh tế trong nước và các thị trường quốc tế có dấu hiệu khả quan. “100.000 tỷ đồng dư nợ chịu ảnh hưởng bởi bão sẽ khiến một lượng vốn vay không trở lại với ngân hàng đúng hạn, nợ xấu tăng cũng có nghĩa là các ngân hàng phải tăng trích lập dự phòng, từ đó làm giảm lợi nhuận. Tuy nhiên, bên cạnh một số lĩnh vực chịu tác động mạnh như nông nghiệp, dịch vụ tại các địa phương phía Bắc, lĩnh vực xuất nhập khẩu và công nghiệp vẫn có sức chống chịu tốt, đặc biệt là công nghiệp công nghệ cao. Mặt khác, nhiều chính sách hỗ trợ doanh nghiệp khôi phục sản xuất kinh doanh có thể giúp giảm tác động với ngành ngân hàng trong thời gian tới”, ông Hiếu nhấn mạnh.

TS. Châu Đình Linh, giảng viên Đại học Ngân hàng TP.HCM đánh giá, việc các ngân hàng giảm lãi suất hỗ trợ doanh nghiệp và người dân chịu tác động bởi bão Yagi tiếp cận vốn là kịp thời và cần thiết dù phải đối mặt với khả năng suy giảm lợi nhuận. Điểm tích cực là các ngân hàng có thể thực hiện những giải pháp giảm thiểu tác động, chẳng hạn, phân loại tình trạng của khoản nợ để đưa ra các phương án giải quyết riêng.